記事の主な見出しを並べてみると・・

60歳と65歳で現れる「収入ダウンの崖」

繰り上げ返済のコツは「やり過ぎないこと」

禁断のウルトラCのローン見直しワザは金利交渉

現実問題として、繰り上げ返済ができるるほど余裕のある人が一体どれだけいるのか。

最後の手段としての、金利交渉だが・・

破産するしかないというレベルになれば、金利交渉は可能かも知れない。

だがそうでなければ、金利を下げるなんてことに応じてくれることは、まずないだろう。

貸す側は商売なのだ。

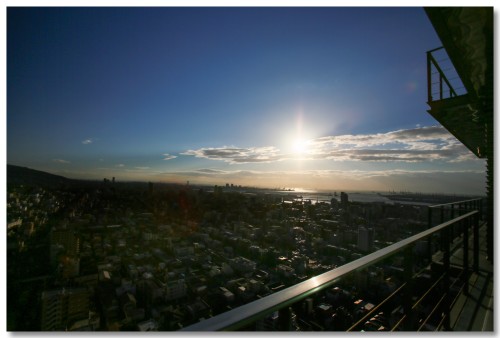

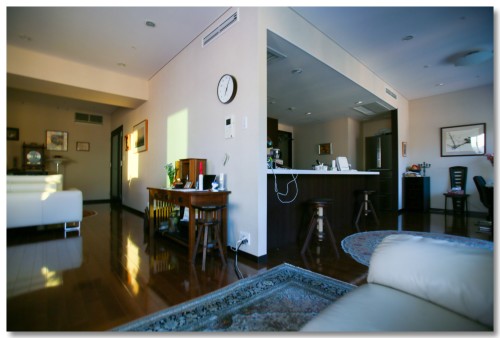

オレの持論は、日本では家は買うなというもの。

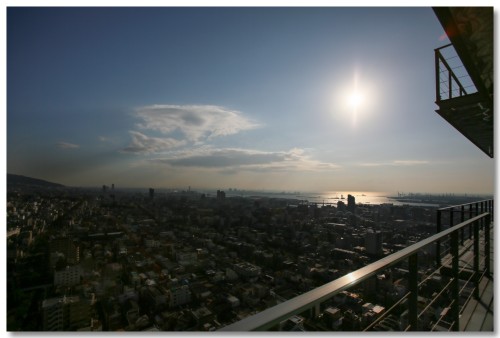

だから今でも賃貸マンションに住んでいる。

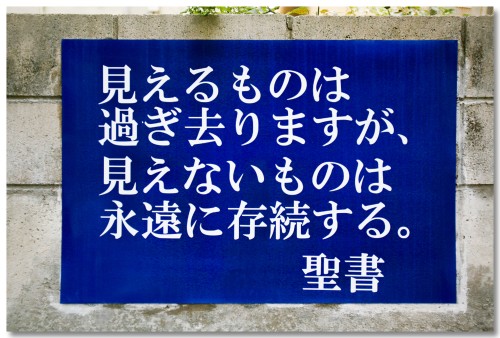

年齢を重ねると、残り少なくなる一方の「時間」の価値というのは、相対的に必ず高くなってゆく。

だからこそ、その貴重な時間をどのように使えばいいのか?

ここが老後の幸せ感に直接影響するのではないだろうか。

自遊人と不自遊人

ライフスタイルを大きく二つに分けると、「自遊人と不自遊人」という2種類に区別される。

時間を自由にコントロールできるのか、できないのか、という考え方だ。

たとえ医者や弁護士などの高給取りであろうと、時間が自由に使えなければ、「不自遊人」に区分けされてしまうわけだ。

最近は日本でも、目に見えない「考え方」自体が多種多様になってきていることを感じるが、果たしてどれくらいの人がこうした点を意識をしているだろうか?

こうした「考え方の多様性」という点から見ると、日本での不動産についての考え方は、最も多様性のない世界だといっていいだろう。

たとえば、不動産は一般的にはインフレに強いといわれている。

だが本当にそうなのだろうか?

以下は2004年に書いたものだが、10年後の今、転載させていただく。

さて今の時点で、どれくらい通用するだろうか?(笑)

不動産はハイリスク商品

2004年7月1日のFOMCの発表で、グリーンスパン氏は「今後数四半期は、バランスが取れているため、インフレになる率は低い」と発表している。

だが注意して読むと「最近のデータによるとインフレの兆候を示す数字は若干上がったけれど、これは一時的な要因である」という一文がある。

総合すると、米国はすでにその兆候を見せているということになる。

インフレの兆候はないと言いながら「もしインフレの兆候がハッキリとしてきたら、そうした変化には対応しますよ」と、インフレに対する姿勢にもきちんと言及しているのは、インフレが経済の各方面に影響する面が大きいからだ。

どちらにしろ、早かれ遅かれ今後はデフレからインフレ傾向になるというのは間違いのないところだろう。

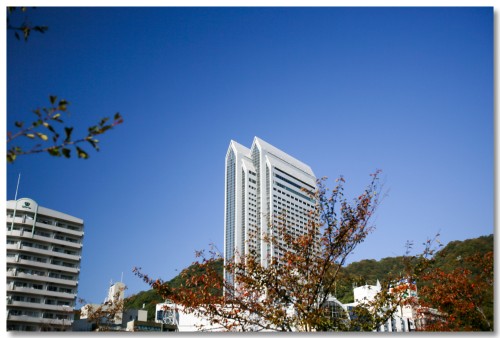

デフレの時代が終わろうとしている今、都心の高級分譲マンションが飛ぶように売れているという。

「家賃はドブに捨てるようなもの」

「地価が底値だから買い」

「デフレは賃貸、インフレなら持ち家がいい」

というのは本当なのか?

日本では不動産の購入というは、個人にとっていわゆる一生に一度だけの特別な体験になることが多い。

しかも人生で最も高額な買い物だ。

そのためか希少品として特別な感情を持ったり、 売る側の理屈を鵜呑みにして購入した結果、購入時より価値が安くなってしまうということが当たり前になってしまっている。

つまり金額が大きいため、冷静な判断ができずにパニック状態で判断をしてしまいがちになるというリスクを潜在的に持っている商品だ。

そのため最近では、日本でもようやく金融商品と同じように「収益還元法」という値段を算定する方法が脚光を浴びてきている。

本来は不動産もそこで得られる収益力を逆算してその物件の価値を求めるというのが基本的な考え方だ。

ではインフレになったとき、本当に不動産の価格は上昇するのだろうか?

私がシアトルへ住むきっかけになったのは、不動産のマネージメントのため。

アメリカの不動産に関しての知識がなかったため、アメリカ人のビジネスパートナーとともに、シアトルの不動産王のもとで一年以上勉強することにした。

というのは、アメリカでは日本人の「不動産ババ抜き」は全米に知れ渡っているほど有名だったからだ。

日本の大企業から個人まで、大損をしたあげく、撤退を繰り返していたからだ。

アメリカでは誰も見向きもしない物件でも、日本での利回りを考えると、はるかによく感じるのだ。

そのため、高い物件でも「いい物件」を買ったと 勘違いしている日本人や、日本の企業の何と多いことだろう。

日本とアメリカでは、価値観も習慣も違う。

だが共通する部分も多い。

たとえば、不動産の賃料は上昇するにしてもゆっくり上昇するという点は共通している。

だがそれも、その物件のマネジメントがきちんとしているという条件が揃っていての話だ。

インフレ時にインフレに応じて賃料を上げることができるのは、本当に競争力のある都心のオフィスビルくらいだ。

だがそのオフィスビルでさえ、最近は大規模開発が続いているため、大きな需要があるというわけではない。

都心のオフィスビル賃料は、一時大きく値を下げたが、ビジネスは都心の方が儲けるチャンスが多いため、 都心部に限っては、いい物件なら競争力はいまだにあるといっていいだろう。

だが大規模物件が続々と完成しているため、これから 賃料がどんどんと上がるのは新築の物件だけになるだろう。

私がシアトルへ住み始めたとき、つま10年以上前に、アメリカではすでに、オフィスの供給過多という状況に直面していた。

日本では最近、リストラで復活しつつある企業が増えているため、オフィス需要は少しは伸びているが、賃料 でいえばようやく下げ止まったか、ほんの少しプラスに転じたという程度でしかない。

だから今後インフレが進み金利が引き上げられれば、金利の上昇が賃料の上昇ぺースを上回ることになる。

そうなると逆に不動産価格自体が下落する可能性は高くなる。

アメリカでは、すでにこれから日本が迎えるであろうプロセスを、すでに経験していたのだ。

不動産投資信託をご存知だろうか?

預け入れ期間は存在しないうえにいつでも売却は可能。

投資対象は不動産だから空室リスクや自然災害リスクも存在する、元本保証のない商品だ。

不動産投資信託は、この低金利時代に、3%や4%という利回があるため、地方銀行や信金のような貸出先がない金融機関がせっせと買い漁っている。

ではここで、地方の金融機関が、1%の利回りの長期国債よりも利回りがいい3%の不動産投資信託を購入し、もしインフレが上昇し、国債の利回りが5%になったとしよう。

彼らにすれば不動産投資信託には不動産価格下落のリスクがあるわけだから、不動産投資信託の利回りも7%くらいにならないと 割が合わない。

だが、短期間に賃料を倍に上げることはできない。

つまり、価格が下がることになる。

このように金利が上がれば不動産価格は上がるどころか、市場の需給や金利とのバランスで急落する可能性の方が高いわけだ。

多くの人は「インフレ」になると円が暴落し、トイレットペーパー が値上がりすると言う経験があるため、不動産の値段までもが上がるというイメージを持っている。

だが、不動産の価格が上がるケースを考えると、それは限られた非常に条件のいい物件に限られる。

つまりほとんどの不動産は、下がる可能性のほうが大きいのだ。

景気が回復しているといわれてる中、先日路線価が発表されたが12年連続で下落しているという。

都市圏のごく一部を除いて、ほとんどの地域で下げ幅が拡大している。

何よりも事実が雄弁に現状を物語っている。

その一部の都心部ではこうした値上がりを見込んで、ワンルームマンションが激増しているが、これほどパカバカしい資産運用方法は他にはない。

だがマネーIQの低いオーナーは、不動産業者の説明を信じ、彼らの薦めるマンションを言われるがままに買ってしまう。

「家賃をこれだけ払うのでしたら、それより安い金額で、これだけの物件が買えますよ。」というのが業者の殺し文句。

結果的に倍以上を支払う長期ローン組み、金融機関を儲けさせることになるのだが 、それでも投下資金に対して利回りがいい物件なんて、果たしてどれだけあるのだろうか?

「不動産はインフレに強いですし、将来の年金代わりにもなりますから」という何も根拠のない宣伝文句を鵜呑みに してしまう。

ほんとうにそうなるのかどうかを、自分で調べる人なんて皆無だ。

中古物件マーケットの存在しない日本

新築物件といっても少し住めばそれは中古物件。

20年、30年という時間の経過で、物件は廃墟のようになってしまい、当然資産価値も下がってしまう。

そうならないためには途中で定期的な追加投資が必要で、それを怠れば莫大な修繕費用がかかることになる。

だが何よりも大事なのは、上質なテナントを集め、収益構造を磐石にするマネージメントをどれだけできるかなのだ。

アメリカの物件では、土地の値段というのはそれほどの価値はない。

それよりも建物の仕様に加え、そこから発生するリターンがよい物件へ仕立てることができれば、高い値段で売却することができるのだ。

日本のように、土地が勝手に上がるのをただ待てばいいというような生易しい姿勢では、不動産ビジネスでの勝者にはなれない。

だからといって途中で処分するにも、おいそれと売却できるものではない。

アメリカのように、家族の増減に応じて家を住み替えるというシステムがない日本では、売りたいときにいい値段で売る事は絶望的だといっていいだろう。

業者は売らんがために、費用をかけたパンフレットを作り、新聞へ宣伝を打ったりチラシや電話セールスまで仕掛ける。

そのような仲介業者 の中間マージンは当然上乗せされている。

アメリカではそんなバカらしい費用を払う買い手はいない。

不動産を収益物件として考える場合、本来は投下資金に対してどれだけの利回りになるかをきちんと計算して買う商品だ。

つまり不動産というものは本来、キャッシュで買うか、有り余る黒字がある企業が収益物件として投資するもの なのだ。

そうでなければ採算が採れるわけはないことは、冷静になって考えればわかるはずだ。

これは個人の住宅でも全く同じことだ。

幸いにもアメリカで4回住み替え 、2回家を買い替え、さらにアメリカの不動産のプロから一年間みっちりと、学習する機会に恵まれたわけだが・・

そうした経験から言えることは、日本で家を買う場合、大きなリスクを抱えることになることを承知の上で買うことだ。

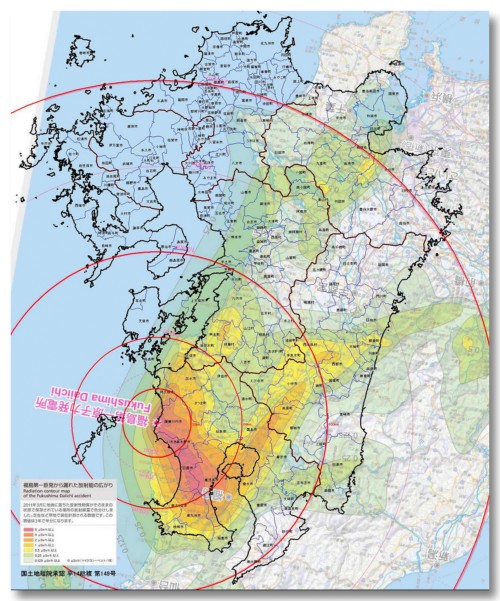

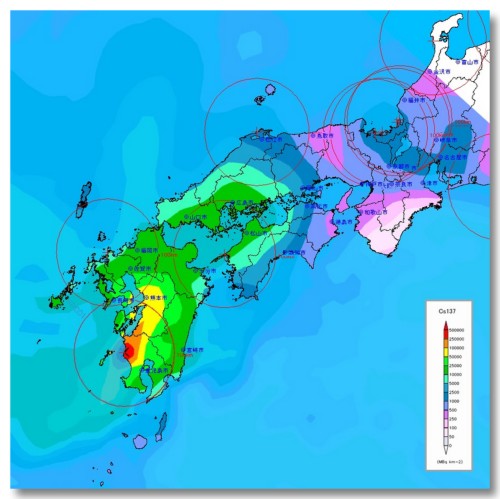

日本ではさらに地震という独自のリスクが、さらに自動的に積み上がるのだ。

地震が来て莫大な修繕費がかかろうとも、ローンは何十年も払い続けなければならないのだ。

こうして冷静に考えると、アメリカの住宅より利回りが悪く、狭く割高な日本の個人住宅の収益性は 、ハナから追求することはできないのだ。

キャッシュで家を買える大金持ちでもない限り、日本では好きなときに好きなロケーションに住み替えることができる賃貸物件に住むに限ると思う。

感情が支配する世界

だが各種アンケートでは「家を持ちたい派は80%を超え、賃貸派の20%を大きく引き離している。

家を持ちたいと思う原因は何だろう。

「土地があれば安心」という土地神話が心理面に残っているからだろうか?

庄屋は土地持ちで小作人は土地が持てないという、昔の日本の社会構造が、いまだに影響しているのだろうか?

家を持つ満足感や人生の目標を達成するための勤労意欲の持続という観点から見れば、 大きなリスクであっても、目の前に見えなければ、ないと同じに思えてしまうのだろうか?

所有する満足感や、好きなように間取りをアレンジできるといったメリットに加え、老後に 収入がなくなったときのことを考えると、家賃がいらなくなった持ち家に住むという選択肢は魅力的に映るはずだ。

毎月のローンへの支払い金額が、家賃よりも安いという不動産会社の説明が追い討ちとなり、ローン計画にはボーナスと退職金 が組み込まれているということなどはすっかり忘れてしまう。

だが、リストラでの早期退職やあてにならない年金、さらに退職金が昔のように期待できないという不安要素は、これからもさらに増えるのだ。

6年前の統計になるが、30%の人は5年以内に住居を変わらなければならなくなっている。

つまり職場環境・住環境などの理由でライフスタイルが変わってしまっている人が3割もいるのだ。

こうした傾向は今後もさらに顕著になるだろう。

そうなると家を買って動けなくなっている人は、通勤時間が長くなるリスクがさらに増えることになり、この傾向は今後一層顕著になるはずだ。

また、30歳代から家族のために30年以上の住宅ローンを払い続け、60歳で退職して退職金で残債を返却するというシナリオは、60歳まで働けるかどうか わからない時代においては、大きなリスクとなるのだ。

家を売りたい側は、もちろんそういう事態を見越し、完済年齢を75歳からさらに80歳まで上げたものや、生命保険からの返済をあてにした銀行ローンまで登場させている。

借りやすい条件が揃っているということは、落とし穴のぽっかりあい たリスクが発生しているのではないかと考えるのが普通だ。

だが、リスクを考えない風土に慣れきった日本人は、易々と貸す側の論理に乗ってしまう。

75歳や80歳まで返済しなければならないローンだけではなく、管理費や修繕費、固定資産税、マンションなら駐車場代まで、生涯払い続けなければならない。

仮に家賃よりも住宅ローンの毎月の支払額は低きても、管理費用や動けない不自由さなどのリスクを天秤にかければ、賃貸が圧倒的に有利な時代になっている。

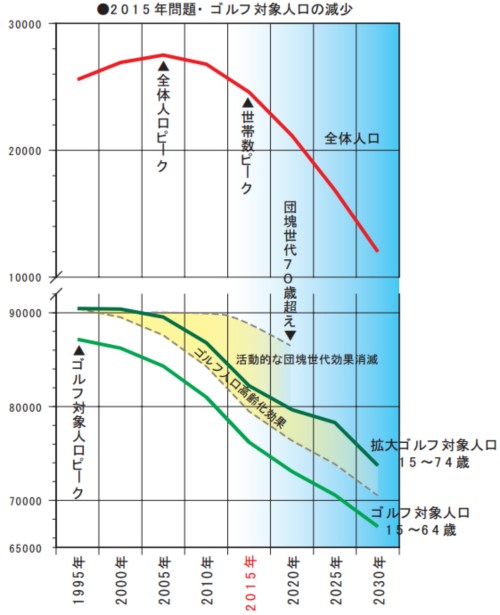

さらに、住宅が余ってくる時代はもうそこまでやって来ている。

人生何があるかわからないし、日本では家を持ったら身動きが取れなくなっ てしまうわけだ。

知らず知らずのうちに行動範囲を縛られてしまうというリスクを考えると、日本の持ち家願望の高さは異常だといっていいだろう。

賃貸で住みたいところへ住み、余裕のある生活を楽しむ生活の方がストレスがないと思うのは私だけだろうか?

日本人 は目に見えるハードウエアには価値を見出しやすいが、目に見えないリスクや、通勤時間の短縮といった価値感に対しては驚くほど鈍感だ。

これは、アングロサクソン系の人種と大きく違うところだ。

家というのは単に住むところだ。

所有権の有無よりも、 ライフスタイルが変化した場合の対応のしやすさや、将来の経済的な環境の変化を視野に入れた視点で考える方が合理的なのだが・・

まあ、買いたい人は理屈じゃなくて、家を所有したいのだから、別に割高であろうが、30年先にどうなろうといいのかもしれない。

人間理屈だけで行動するわけではないからね。

資産デフレは終わった 人生設計が問われる時代に

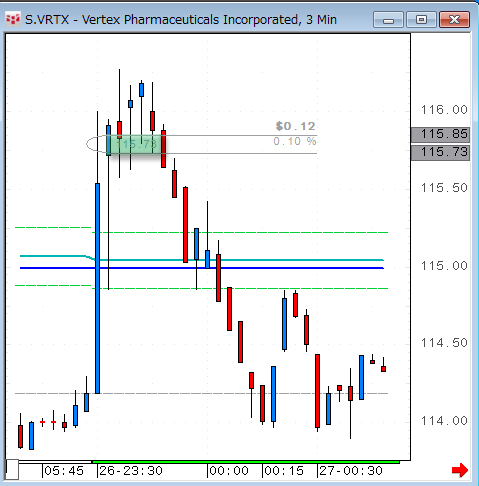

![VRTX1120].gif VRTX1120].gif](https://www.daytradenet.com/Cool/images/2014/VRTX1120].gif)

![1113sakamoto].gif 1113sakamoto].gif](https://www.daytradenet.com/Cool/images/2014/1113sakamoto].gif)