2004 0901-

0914 Tues.

昨夜は、米国株ライブトレードセミナーのライブの初日。

今回から米国株でも、CQGのデモ口座がリアルタイムで動作するので、とてもわかりやすいはず。

ヘリで7合目に降ろしてもらってから、アタックというようなものかな。

セミナーでの事前チェックの狙いは EBAY。

条件が整えばハイローバンドギャッププレイのターゲット予定銘柄でもある。

もちろん目標は、0.1ポイント。

マーケットはギャップアップで開始。

結局EBAYは目標を大幅に上回る0.53ポイント(1000株で約5万5千円相当)をゲット。

30分チャートのパターンが良かったのだけれど、さらにそれを上回る30分チャートの形が、GOOG(グーグル)。

詳細はこちらにあるが、違いがおわかりになるだろうか?

GOOGは結局 0.45ポイントのゲイン。

この2銘柄は、日足を使ったハイローバンドギャッププレイを併用。

言い換えれば、30分足・日足・1分足を使ったマルチタイムフレームセットアップ。

その後はいくつかの銘柄を選択し、セミナーで解説しながら、スケジュールは予定通り進み、マーケットが一段落した早めの12時半には終了。

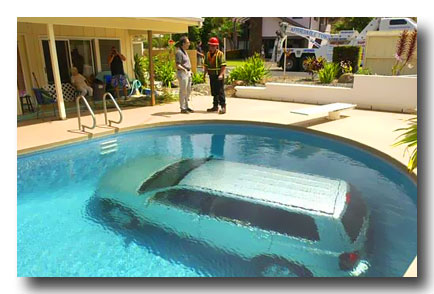

朝起きると EBAY は? ↓

見事上昇!

↑

EBAYのハイローバンドギャッププレイ結果

ちなみに、昨日のTOKYOPマーケットでのスウィング銘柄は・・

次の2銘柄。

松下電器(6752) 光通信(9435)

今日14日は対象銘柄が多く12銘柄。

三菱商事(8058)・日産自動車(7201)・スズキ(7269)・ニコン(7731)・東京エレクトロン(8035)・アドバンテスト(6857)・シャープ(6753)・三井物産(8031)・KDDI(9433)・松下電器(6752)・日本郵船(9101)・NEC(6701)

ここから5銘柄ならどう選ぶか?

明日はどうなるか。

受講者用掲示板の書き込みをご紹介・・

自分に合ったトレードスタイルを探す SHAT

スカルピングとスイングとどちらがより稼げるトレード手法なのか、私は以前よく考えていました。

でも結局は、セミナーを受けた当初から私はスイングトレーダーを自称してスカルピングはやりませんでした。

まあその時は、日本の商品先物トレード一本でやっていたので、そうした市場がスカルピングをするのに適してないと考えていたというのもありましたけどね〜。

私の狭い見聞の範囲ですけど、商品先物トレーダーやDTNセミナーで知り合ったトレーダーの方たちを見ていると、結局はスカルピングだろうとスイングだろうと長期投資だろうと、稼いでいる人は稼いでいるし、稼げてない人は稼げてない事が分かってきました。

つまり、どのトレードスタイルが稼げるかではなく、自分の事をよく知っていて、どのトレードスタイルが自分に合っているかを理解してる人が稼げているんじゃないかと次第に思うようになりました。

トレードを始めようとするほとんどの人は、最初はどのやり方が一番儲かるのだろうと本やサイトを巡ります。

私はそうでしたね〜。

まあ、動機として金儲けしたいというのは自然なことですからかまわないんですが、いつまでも自分にはどういった手法が合っているのか知ろうとしないでいると、結局いつまでもアッチコッチのトレードのやり方をつまみ食いするばかりで本格的な訓練ができず、全然上達につながらないって事になりかねません。

私はそうでしたっ。

プロ野球選手になって稼いでやろうと思っても、自分はピッチャー向きなのかホームランバッター向きなのか、それともキャッチャーか守備の名手を目指すのか、そういう事を考えようとしないでプロ野球選手になろうとする人はいないと思うんです。

そういう事を考えようとしないで野球で稼ぐと言ってみても、そんなの実現力のないただの妄想ですよね。

実は自分の能力や努力のことなんか無視して、ただ単に野球を利用してお金を儲けることだけ夢みてるってことになります。

常識的に考えれば、これって成功しそうには思いませんよね、って言うかヘンな人っぽいですよね?

ところがトレードでは、こうした妄想だけは一所懸命に考えている人はよく見かけます。

トレードに限っては、なぜか多くの人が常識的な思考を無視しがちです。

そういう人は稼ぐためにはどうすべきなのか、という具体的な手段と目標とその為の計画性が欠如してるように感じます。

私も以前はそうでしたから、よくわかります。

そうです、私はヘンな人でした(爆)。

トレードでの成功を望むなら、本当はプロスポーツやビジネスなどと同じく、世間一般で言われてるような成功のセオリーとなんら変わるところはありません。

常識的に考えれば、まっとうな手段において、ラクしてすぐに儲かるような甘い話はこの世の中には存在しません。

平均以上の収入を稼ぎたいなら、少なくとも平均以上の努力することが大前提です。

でも、トレードは起業するのは面倒くさくないし維持費も少ないし、一度その技術を身に付けてしまえばスポーツ選手と違って一生使えるし、マーケットが存在する限りサラリーマンのようなリストラも定年退職もなく、アテにならない年金をアテにする必要もなくなります。

他のビジネスに比べれば、成功とその安定のためのハードルは低いと思います。

もっと言えば、国や地域に縛られることもなくなります。

今やトレードは、インターネットとコンピューターさえあれば世界中どこからでも出来ますから。

トレード技術を身に付けることさえできれば、個人の自由と経済面において、こんな役に立つ技能は他にないんじゃないでしょうかっ。

いや、つい力説をしてしまいました。話が脱線したのでもとに戻しますね。

つまり、トレードにおいても、もっと現実的に具体的に考える必要があるんではないかと思うわけです。

現実的に具体的にとは、どのトレードのやり方が儲かるかではなく、どのやり方が自分に合っているかを探すってことだと思うんです。

まず、自分がピッチャー向きなのかバッター向きなのか分からなきゃ、どういう訓練をしていいのかも分からないし話が先に進まないですからね〜。

結局、どんなトレード手法がよいのかという「基準」は、自分自身の中にあるんですから。

本来は、スカルピング、逆張り、長期投資、サヤ取り、システム、その他のどんなトレード手法でも稼げるものだと思います。

重要なのは、自分のそうしたスタイルとの相性とか好みとか実行しやすさとか、いかに自分の得意分野に特化し、その能力を発揮できるかという事なのだと思います。

だから、よく聞く話にホントに儲かる方法は、絶対に誰にも知らされないものだとか、複雑で難解なものだから一般人には理解できないだとかありますが、トレードは自分と手法との相性において、技能習得とメンタル面の訓練の問題がほとんどで、誰でもすぐに儲かるよな秘法秘伝があるわけではないと私は考えています。

そんなものがあったらマーケットは存在意義を失って消失してしまいます。

それに私の知る限りでは、トレードで稼いでいる人はみんなシンプルなやり方です。

そして、そうした人たちがうまくいく理由の一つには、トレードにおいて必ず行動に一貫性を持っている事が上げられると思います。

自分の感情やマーケットの動きに振り回されてないってことですね。

一貫性を保とうとすれば、手法は自然とシンプルなものに集約されていくのかも知れません。

トレードで稼いでる人が、理論的に難しく実行が煩雑な手法を使っているのを私は見た事がありません。

そんなもんトレードでは扱いずらくミスを誘発するだけです。

稼ぐという目的においては、実行が難しいモノは自然と排除されるんじゃないでしょうかね〜。

要は、稼げりゃシンプルな方が良いわけですから。

やはり、シンプルなルールを守り自分を信頼し上手に運用していくために、一貫性を身に付けるための訓練とか練習をする必要があるのだと思います。

エントリーすべき所をしなかったり、利食いする所をその時の気分で変更してみたり、カットロスをしたりしなかったりという一貫性の無さが一番危険なんです。

しょっちゅう私もルールを守れず痛い思いをしてますしね〜。

単にお金を儲けることばかりに目がいってると、あの方法が儲かるとかこの方法が良いぞとかの情報に翻弄されて、技能習得やメンタル面の訓練が進まず、いつまでも一貫性を身に付けることが出来ません。

システマチックなトレードを行う場合でもこれは大事です。

どんなにシステムが優秀でも、それを扱うトレーダーの行動に一貫性がなければ、どのみちそのシステムは機能しません。

トレーダー自身が、システムのもっとも重要な部分でもあるわけです。

どんなに高性能なクルマでも、ドライバーが未熟ならその性能を発揮できないのと一緒です。

クルマと自分自身を絶対的に信頼する必要もあります。

どのトレード手法が儲かるかではなく、どのトレード手法が自分に合っているか、やりやすいのか、そうした事をもっと考えてみてもいいと思います。

儲けるために選ぶ手法の基準は自分自身の中にあるのだと考えてみると、どうするべきか先が見えてくるのではないでしょうか。

どの手法が自分に合っているのかが分かれば、あとはそれに合わせて上達のための自分に合った練習スケジュールを組んでいけばいいわけです。

時間をかけて焦らずに、計画通りにスケジュールをこなしていけばいいだけです。

トレードは、時間をかけて訓練すれば必ず習得できる「技能」の分野です。

そして、努力と時間をかけて習得するだけの価値のあるものです。

たぶん、ほとんどの人は、トレードを技能などとは認識してないから上手くいってないんじゃないでしょうか。

当てモノじゃないんですよ、トレードは。

でも最初の内は、たくさん知識を仕入れ、いろいろ経験や検証を積み重ね、自分はどういうスタイルが合っているのか徹底的に悩む時期が必要ではありますけどね。

自分に合ったスタイルを要領よく早く見つけたモン勝ちかもしれませんよ〜。

Re:自分に合ったトレードスタイルを探す

花園のアル中

孫子の兵法にも「己を知れば、百戦して危うからず。」とありますね。

小生は御貴殿の御意見に加えて、損切りの重要性を言いたい。

またまた、昔相場を教わった人の話で恐縮ですが、売買には、仕掛け、手仕舞い、途中でのナンピンや乗せ等がありますが、一番難しいのは損切りだということを聞きました。

一般的に粘り腰が弱く、引かれ腰が強い人間が多い。

かなり経験を積んだ者でも、ついつい損切りを延ばしてしまう。

出来の悪い子程可愛いということか(小生の息子や娘は可愛いことこの上無し)。

直接的に収益となるのは利喰いですが、消極的な意味で損切りが少なく抑えられれば、間接的に収益の向上に繋がる。

いずれにしろ、御貴殿の言われる通り、己をよく見つめ早く自分なりのやりかたを確立することでしょうね。

素人にはいても、職業野球には投手で4番打者はいない。

代打や代走に徹しても食っていける(小生を筆頭に殆どのヤツがその程度の能力、或いはそれ以下)。

Re:自分に合ったトレードスタイルを探す swallow-angel

SHAT さん、花園のアル中さん

こんにちは。

自分の性格に合ったトレードスタイルは本当に重要だと思います。

どれだけトレードの方法が良くても性格に合わなければルールを自ら壊してしまいます。

そして、一番重要だと自分でも思っていることは、テクニカル的にも精神的にもまたマネーマネジメントの側面からも含めて本当の意味で損失を受け入れることがトレードを成功させることだと最近やっと認識できるようになりました。

「ロスカットをする」と一言で言うことは非常に簡単ですが、ロスカットは心理学の見地からすると人間の本能に逆行する行為だそうです。

すなわち、トレードの教育を何も受けていない人がロスをずるずる引きずることは何もおかしいことではないのですね。

90% の投資家が退場する現実的な事実を鑑みても、そもそもトレードの

行為そのものが本能に逆らっているわけですから、脱落する人が多いのも頷けます。

資金管理が出来ていなければ退場までの時間はもっと短くなるでしょう。

トレードで成功するにはこの人間の本能に打ち勝つ必要があり訓練でそれを実現する必要があります。

本当にこれを実現できた人だけがトレードを成功させることが出来ると思います。

世の中には、色々セットアップがあり私もある程度知識としては持っているつもりですが、トレードの本質とはあまり関係ないと思っています。

たった一つだけ、自分の性格に合った得意なセットアップを習得した後、

トレードが安定すれば、口座金額で許される範囲内でリスクを増やしてポジションサイズを増やすことがどれだけ安定した利益が得られることかとひしひしと感じています。

大きなポイントを大きいポジションサイズで抜くと大きな利益が得られますが、大きなポイントを抜くことはマーケット環境にもよりなかなか毎日は出来ません。

標準的な安定したトレードを使ってポジションサイズを調整することなら利益は少しづつでも着実に増やすことができるのではないかと確信しています。

o 自分の性格にあった得意なセットアップを一つだけで良いから習得する

o 真摯に損失を受け入れる

o 資金管理で利益を増やす

これが現在自分の中のトリプルセットアップですね。

では、また。

リスクとカットロス

残念ながら日本人はリスクと利益のコントロールが非常に下手だ。

その理由は日本人は、基本的ににリスクが嫌いだという点にある。

言い方を変えれば、日本人はリスクを取る生き方が苦手であるといってもいいだろう。

だから損をするかもしれないというリスクを嫌い、お金を銀行へ預ける人が多い。

だが、アメリカ人はどちらかといえばリスクを取って株式市場へ投資する。

銀行へ預けるということは、すなわち自分の金を使って銀行が儲けることと同じことなのだから、それならリスクをコントロールし

ながら自分で儲け

た方がいいということになる。

米国株式市場への資金の流れとその量を見ればこうした傾向は一目瞭然で、このような背景としてあるため、アメリカ人と比較すると日本人はど

うしてもリスク管理が苦手な人が多い。

アメリカに10年近くも住み、さらにトレードを仕事にすると、この違いは予想以上に非常に大きなものだということを、いやでも実感することになる。

アメリカで生まれたデイトレードは、こうしたリスクをコントロールするという点から見ると画期的なトレード方法だ。

トレードにおけるリスクとは、損失のことを指す。

今までのいわゆるスウィングトレードだと、ある程度のリスク、つまり損失を受け入れてカットロスをするというアクションを体験できる頻度

は非常に限られたものになってしまう。

数日から数ヶ月保有するということは、つまりカットロスをするというリスクをどう扱ばよいのかという訓練をする機会

は非常に限られたものになってしまうということだ。

カットロスをしないで、長期間ホールドする人は、リスク(ロス)を取らないという前提だから、危機のサインに気を配る必要がない。

だがリスクを取る訓練をしなければ、危機のサインに対しての感受性はどんどん低下する。

つまり、危機に対して無防備な状態に陥りやすくなってしまう。

こうした無防備な状態に慣れきってしまうと、株価がエントリーした方向と反対へ動き始めても「少ないうちにロスを取る」というアクションを「先送りにする

」という行動を選択する。

当然そこには論理的な矛盾が生まれ、さらに次に取ることでのできるアクションの選択肢も狭まってしまう。

そうして株価が反対方向へさらに動くと、どうにもならない状況へと追い込まれることになる。

その結果「人間たまには清水の舞台から飛び降りることも必要だ」というわけで、まさに戦時中の日本の総司令官の「迷言」

のごとく、感情的な「戦略なき決断」が下される。

このような矛盾のうえに、選択肢がなくなるという追い詰められた状態になると、思考停止状態に陥る、つまり「キレ」てしまうというわけだ。

当然資金のマネージメントどころではなく、そこには悲惨な結果だけが待ち構えているというわけだ。

1分足を基本とするスカルピングは、これとは逆にリスクに数多く直面することになる。

だから、数多く直面する「リスク」という危機に対しての警戒を怠ることはできない。

もし危機の兆候を見落とるようなことがあれば、数分後には手痛い打撃を受けることになるからだ。

だが、危機の前には必ず何らかのサインが現われる。

そのサインをすばやく察知し、あらかじめ対処することができればリスクを回避し、利益へと転換させることができるというわけだ。

つまりスカルピングでの集中力のターゲットは「利益」ではなく、「危険なサイン」をキャッチすることなのだ。

これがスウィングトレードとの最も大きな違いだ。

スウィングトレードは、罠を何箇所にも仕掛けて複数の獲物を狙うようなものだ。

時には罠を壊されて餌を食い逃げをされることもあるが、適当な時間に仕掛けて翌日まで待つだけで、いくつかの罠には獲物が引っかかっているというわけだ。

スカルピングにおいては、セットアップに嵌ってさえいれば高い確率で獲ることができる「利益」については、特に注意を払う必要はない。

エントリーはセットアップのパターンかどうかを見るだけでいいのだから、「危険な兆候のサイン」を見つけることに比べれば、それほど難しいことではないのだ。

特にオープニングでのプレイは、準備する時間があるうえに、よくできたツールを使えば、あらかじめ獲物が動く方向へ狙いをつけておくことさえできる。

トレーリングストップという安全装置は、損失時の非常脱出装置としてだけではなく、こうした時に使う利益を出すためのツールでもあるのだ。

ポジションを取って、利益を出すなり損失を取るなりして、手仕舞えば購買力が元に戻るというアメリカのデイトレードでは、実際のトレードを通じて何度でもこうした訓練をすることができる。

だが日本マーケットでのいわゆる「デイトレード」だと、手仕舞っても購買力が喰われたままで元へ戻らないから、トレードできる回数がすぐに頭打ちになってしまう。

弾がいくらでも補充できる射撃訓練を経験した射手と、タマの数があらかじめ決まった射撃訓練しか受けたことがない射手とでは、当然いろいろな面での違いが生まれる。

こうした実戦経験の有無というのは、軍隊での戦闘を例に挙げると、たとえば日本の自衛隊では、拳銃を抜こうとした不審者に対して即座に銃撃する

ということはしない。

現場の担当者レベルで判断するというような、個人裁量という要素が入り込む。

だが米軍では、検問であろうがどこであろうが、兵士に対して戦闘行為とみなされる行動をとる相手に対しては、身を守るために即銃撃するというルールが徹底されている。

また米国海兵隊の兵士は、射撃訓練で全員が手元に各自の射撃成績データノートへ、風向・風速などの気象データから、自分の射撃成績など

を書き込むことが義務付けられているが自衛隊ではこのような記録を利用するシステムは存在しない。

さらに自衛隊では兵士同士の間隔を意識させるというようなプログラムはない。

また射撃訓練でも一発ずつ撃っては評価確認をするという、のんびりしたことをやっているが、これでは実戦で猛反撃を食らっ

たときの対応はできないだろう。

このように実戦経験の有無による対処方法の違いは、トレードの世界でも同じで、机上での考えと実際の現場での対処とでは、全く違うものになってしまうことが多い。

トレーディングにおけるスカルピングでは、明確で単純なルールを設定しておく必要がある。

そしてそれを何度も繰り返し訓練して、カットロスにおける「パブロフの犬」になる必要があるのだ。

そうして薄いロスを何度も取っていると、ロスを取るというリスクを受け入れることが、だんだんと「苦」ではなくなってくる。

これを繰り返し、どんどん突き詰めてゆくと「エントリーした方向へ1分以上動かなかったら、手数料だけのロスを取って脱出する」という

究極のカットロスパターンが見えてくるだろう。

ブレイクアウトすれば、またエントリーすればいいのだから。

だがこれには十分な訓練が必要で、訓練が不足していると頭ではわかっていても、いざ実戦というときに身体が反応しないという事態に陥る

。

だからこそ実戦では、迷う余地のないシンプルなルールが必要になる。

0913 Mon.

F1第15戦イタリアGP

いやあ面白いレースだった。

昨夜は珍しく夜10時半からの放送。

予選でポールを獲得したバリケロはスタート時にタイヤ選択を誤り、早々とピットインして他のドライバーより一度多いピットインをするハメに。

そしてシューはオープニング時に第2シケインのロッジアでスピン、順位を14番手に落としてからの追い上げという波乱の幕開けとなった。

だが終わってみると、バリケロ・シュー・バトン・琢磨の順でフィニッシュ。

レース終了間際になると、この調子だとシューはバリケロを抜くだろうというペースで、ファステストラップを連発し追い上げる。

だが、ドライバーズチャンピオンシップをすでに獲得していたことが影響しているのだろうか、最後から2週目からはバリケロを抜き去ることを断念したよう

だ。

だがフィニッシュした時間差を見ると、バリケロとシューは、1.347秒。

だがそこからバトンまでの差は 8.85秒。

車のスピードを考えると、この差は大きい。

レース後バトン自身が語っていたが、「フェラーリはあまりにも速かった」というのは偽らざる正直な印象だったのだろうね。

それほどフェラーリとBSタイヤの組み合わせは速かった。

でバトンと琢磨との差は 5.173秒。

バトンと琢磨との違いを象徴しているような時間差だ。

移籍問題で揉めているバトンだが、なんだかんだといっても、ドライバーズポイントでは71ポイントを獲得して3位につけている。

琢磨はバトンと同じマシンで、23ポイントしか獲得できず9位にとどまっていることを考えると、バトンが「マシンさえもっと良ければ・・」と考えるのは当然だろう。

現時点でのドライバーズポイント一覧。

1. シューマッカ (GER) 136

2. バリケロ (BRA) 98

3. バトン (GBR) 71

4. トゥルーリ (ITA) 46

5. アロンソ (ESP) 45

6. モントーヤ (COL) 42

7. ライコネン (FIN) 28

8. クルタード (GBR) 24

9. 琢磨 (JPN) 23

10. フィジケラ (ITA) 19

同じホンダでもこれだけの実力差があるのにTVの解説陣は、今にも琢磨が優勝するかのような「大本営発表」モードでの過剰な期待や解説ばかり。

同じ国の選手に対して期待し応援することと、試聴者を現実的に無理なレベルまで煽ることとの違いを冷静に判断できないから、ああいうレベルの解説になってしまうのだろう。

バトンが届かないのに、琢磨が届くわけがないだろうと突っ込みたくなる。(笑)

わざわざ元F1ドライバーを起用しているのだから、「元プロ」ならでは切り口の解説を期待しているのだが、それは無理なのだろうか?

TVでは日本人ドライバーを、何が何でも持ち上げなければならない、といった内規でもあるのだろうか?と思ってしまう。

しかしシューのここぞというときの速さは、他のドライバーとは一線を画していることを改めて思い知らされた、まさにプロのレースだった。

オープニングのスピン後は、最後尾まで順位を落として、何とそこから追い上げての、2位フィニッシュだからね。

それも草レースだったらハナシはわかるが、これはF1なのだから。

恐れ入りました。

0912 Sun.

チャートの画像を記録するソフト

次のようなご質問をいただいた。

馬渕さん、田村さん、こんにちは。

8月の米株基礎セミナを受講した**です。

CQGの操作ですが、いろいろやってみたのですが、ちょっと分からないところがあるので教えて下さい。

CQGでチャートをファイルに出力する時に、チャートの下側に日時が出力されるのですが、

これを出力しないようにするには、どうすればよいのでしょうか。

(添付参照下さい)

掲示板等をみても日時が出力されている方はいないのですが・・・

ファイルの出力は、印刷ボタンを右クリックし、Print to Clipbordで出力しています。

お手数ですが、よろしくお願いします。

トレードの方は、悪戦苦闘中です。

CQGで印刷ボタンを右クリックし、Print to Clipbordで出力すると、日付とCQGの商標が同時に表示されてしまいます。

解決法としては、キャプチャソフトを使う方法をお勧めします。

フリーのものがありますので、私が使っているCaptureXP(フリーソフトウェア)をご紹介。

http://www.vector.co.jp/soft/win95/art/se039405.html

指定した部分やアプリケーションの中の特定のチャートウィンドウだけを切り出すことができますからチャートをキャプチャするににはとても使い勝手のいいソフトです。

さらに切り出す部分を拡大してキャプチャする機能もあってとても便利。

階層の深いメニューをキャプチュアするために、タイマーが付いていたりと、使いやすいソフトです。

ただ保存機能はありませんから、グラフィックス編集ソフト(フォトショップなど)と組み合わせて使用します。

使い方の詳細はこちらをご覧ください。

0911 Sat.

実トレードへ突入された方に、アドバイスを・・

実弾 2発 nyanta

初めて実弾を撃ってみた・・・ 2発

いずれも 5分チャート 10MA反転+逆立?

TS0.2→0.1ホーチプレイ

エントリーもTS(執行ミスが怖いので)

面白いことに ルールの良いところと悪いところが両方でた

(良いところは2.BRCM、悪いのは1.YHOO)

1.9:56 YHOO ショート 26.08-26.17 -0.09

2.10:42 BRCM ショート 32.97-32.78 +0.19 (最後はTS0.12)

合計 +0.1

500株なので手数料を入れるとトントンかチョットマイナス

簡単には勝たせてくれない(笑)

昨日のベアの余力でクイック系のプレイは軒並みプラス

(クイック系はまだルールを作ってないのでデモ)

あとは力を使い果たしたようで ジグザグでした。

動いた翌日はナローレンジになる確率が高いので

ルールの防御レベルを上げる必要があるのかもしれない

例えばルール1.で防御レベル4とか

YHOOは最悪同値仕切りが良かったかな・・・

後半の下げは月曜前半のマーケットにどのような影響があるのだろうか

(やっぱりクイックプレイだろうか・・ しかしまだルールができてない・・・)

とりあえず冬時間は冬眠状態なので夏時間の間は$2000位まで授業

料だと思ってトライ

冴えない兵士を操る冴えない軍師の戦闘は続くのであった。

8月6日の YHOO の30分チャートは良くなかった。

まずはこれが第一の問題でしょう。

そして、多分下がそのエントリーと脱出の位置だと思います。

1分足で見ると、下に抵抗線があるから、危ない位置に見える。

だが・・

いずれも 5分チャート 10MA反転+逆立?

ということなので、5分チャートでチェックすると・・

逆立ちはこういうケースでは、使えませんし逆立ちの位置ではエントリーされていませんね。

逆立ちをするには、トレンドが出ていない位置です。

次のBRCM

これは30分足の始まりの位置は良かったですね。

下は3分足チャートです。

マーケット開始後最初のローソク足が陽線で、その後買い手が台頭しています。

ショートは避けた方が安全です。

下は5分足です。

30分チャートの抵抗線(細い赤いライン)付近を通過するときは、ブレます。

このケースでは利益が出ていますが、とても危ない位置です。

気をつけてください。

負けて寝れないので早起き敗因分析 nyanta -

04/8/11(水)

10:54 SINA ショート 22.86-23.05 -0.19

TS0.2に捕まってしまった。ウーン・・

裁量判断でも脱出モードだった

最近のSINAはブレがあんまり無かったのだけど

確かに指数には逆らったけど

自分では良い位置でエントリーしたつもりなのだが・・・

そのあとドンドン下げていくし(くやし〜)

不確実性の一部として処理するしかないのか

それとも秘策があるのか

考えると寝れないし、今日は仕事にならない

まだまだ修行が足りないのであった。それにしてもウーン

確かにこの後下がりました。

下の30分チャートを見るとけっして悪くありません。

ただこの銘柄はブレイクスキャン監視銘柄から落ちています。

株価もそうですが、下は一日に動くレンジつまり値幅ですが、どんどん低下しているゾーンです。

この前日の9日の値幅を見てもあまり動いていないことがわかります。

トレードでは一日に動く値幅のどれだけを獲れるのかという点からは、値動きの割合の大きな銘柄をトレードした方が有利になります。

上の30分足の上の灰色のレジスタンスはずいぶん上にありますが、これはギャップダウンの幅が大きいからで、ギャップの割に、値幅が少ない銘柄といえるでしょう。

ですから、獲りにくい銘柄なのです。

23ドルくらいの銘柄をトレードするなら、倍の値段の46ドルくらいのブレイクスキャン銘柄を、23ドルの銘柄の半分のポジションでトレードをされた方が、執行も早いうえに、利益を獲れる値幅も大きいものになるはずです。

8-12(木)は nyanta

1.11:11 BIIB ロング 58.81-58.61 -0.2

2.11:46 ADBE ショート 43.01-42.7 +0.31

計 +0.11

1.は またもや TS0.2に捕まった(どちらにしろ×だったけど)

TS0.2で-0.2ってかなり間抜け(笑)

2.はうまくできた TS0.2→0.12で放置

これまで 5戦やって +0.02

手数料負けです。

だんだん実戦慣れしてきた。

まだ実弾は残っているのでこのまま5分足で実戦継続

なおかつ損失をへらす努力をする

とりあえずBIIBはTS0.2銘柄から外した

$50以上はやっぱりTS0.2は無理かな

すなおにCECO張り付きが良かったかな

8/13候補は

ロング GENZ,SEPR,YHOO

ショート AMGN,BRCM,KLAC,MERQ,SINA,AAPL,AMZN,XLNX

両サイド AMGN,GENZ,YHOO

◎銘柄 AMGN,BRCM,KLAC,MERQ

これらは”頼むからTS0.2に捕まらないで銘柄”から抜粋

日足チェックはショート有利

COMPX週足からはまだベアが有利に見える

下の30分足チャートで見るとエントリーポイントの上に抵抗線があります。

下は1分足チャート。

エントリーの理由はわかりませんが・・

これは、ナイストレードでしたね。

トレードのエントリー根拠のバラツキがなくなるまで、もう少しシミュレーションを続けられた方がいいでしょう。

時間がオープニングから経過すればするほど、トレードは難しくなります。

キーポイントは30分足です。

30分足チャートのパターンのいいものを選択し、できるだけ早い時間に利益を出すことを、目標にされた方がいいと思います。

頑張ってくださいね。

0910 Fri.

パニックパターン

馬渕様

**です。

こんにちわ お久しぶりです。

すごく悔しかったのでメールしました。

私はE−miniのイントラをやっているのですが、9月8日のトレードに

ついてアドバイスを頂ければ幸いです。

E-mini NASDAQ

22:40 Buy 1,384.50

23:00 CUT 1,382.00

日足は、40MAをブレークするかというところ、30分足は、何とか200MAをはさみ、15分、10分足、3分足も200MAに絡んでおもしろい位置かなということで、挑みました。

上のエントリーは3分足でエントリーしました。

少しのギャップダウンで始まったものの、3,10,15分足どれもがギャップを抜けてきたのでエントリーしました。

しかし、そこからがなかなか上がらず、22:57に大きく下げて3分足の200MAを切り、20MAの下でカットとしました。

(自分のルールでは10MA or 20MAを切ればカットとしています)

後から言っても仕方ないのですが、その後、1,395まで上昇。

エントリーについては、エントリーが早すぎたのか、3分足ではなく他の足でエントリーすべきだったのか、また、カットのタイミングは適切だったのか、後から見れば前日の終値1,381.50を切ったところがロスカットポイントだったのかとも思われますが。

いずれにしても、お忙しいとは思いますが、アドバイスの程お願いします。

まず結論からです。

エントリーが早すぎたのか?

> エントリーすべきではないポイントだと思います。

3分足ではなく他の足でエントリーすべきだったのか?

> 使うタイムフレームの問題ではありません。

カットのタイミングは適切だったのか?

> ご自分で予定されていた幅だったのなら、適切な位置だと思います。

ではチャートを見てみましょう。

下はエントリーに使われたタイムフレームの3分チャート。

赤いゾーンは、カットロスの幅。

下はギャップを表示した3分チャート。

3分足でも上にレジスタンスがあり、始まりはギャップダウン。

ロングサイドは避けた方がいいパターンです。

パニックが起こりにくいチャートだということは、最初の30分のローソク足のブレ方を見ればよくわかります。

上がるときはローソク足がもっときれいに、並んで上昇します。

ギャップを上へ抜けてきたため、エントリーされたのだと思いますが、下の30分チャートを見てください。

パニックが起こりにくいチャートです。

買う場合、売り手がいなくなり、買い手がてぐすね引いて待っている位置が望ましいのですが、2日の終わりの買い手は、3日の頭の下落でいなくなっています。

あとは横ばい。

7日前半の買い手は、後半の下落でいなくなっています。

つまり売り圧力は減少しているので、買いのために一つの条件は満たされました。

ですが、肝心の買い手は、このあたりでは殺到しません。

少なくとも、139000の位置まで、ギャップアップする必要があります。

その位置までギャップアップすれば、買い手はあわてて殺到しますし、ショートのカットロスによる買いも加わりますから、ある程度のゲインを狙っても獲れる確率は高くなります。

下はショートサイドへパニックを起こしている30分チャートです。

Emini は、パニックパターンが来るまで、じっと待つ忍耐が必要になります。

もしくは、大きな枚数で、薄いところをそぎ取って逃げるかです。

その場合、大きな資金が必要になります。

先物は基本的には1銘柄だけですから、ロスを出した後のリベンジのチャンスも非常に少ないわけで、そういう意味でトレードが難しいといえます。

先物を見ていると、株式マーケットの魅力は、多くのチャンスがあるという点だなと感じます。

ブレイクスキャンのようなツールがあれば、判定の難しさから開放され、トレードのチャンスの多さというメリットの方が大きくなりますからね。

ですから先物の場合は株式の場合よりも、より確実に大きなトレンドを掴み、パニックのときだけエントリーする必要があると思います。

どのマーケットであれ、パニックパターンを見分ける眼力を身につけるというのが、最強の必勝法となります。

描画マクロプログラムについて

次のようなご質問をいただきました。

Noelです。

こんばんは。

「バンドとサブMAを一瞬にしてチャートへ描画できるモジュールを実装したマクロを配布する」セミナーは10月2日のスタートアップセミナーでも大丈夫でしょうか。

それとも本セミナーでの配布になるのでしょうか。

私も新モジュールのことが気になって仕方がありません。

9日のGapper’s EyeのMXIMの新モジュールのプロトタイプでは22:30の時点で緑の三角のエントリーマークが表示されていますが、22:30ではまだギャップの中ですよね。

この辺が一瞬でわかりづらかったのですが、新しいモジュールではMXIMは22:30にエントリーできますね。

陰線になってもいづれは上昇するから大丈夫という保障つき!

ハイーローバンドとMAの上にローソク足がある間ホールドして好きなところで脱出!(でも、ハイバンドの上から外れたらすぐに脱出してしまいますけど)

最近はっち先生のトレードの中でギャップの中なのにエントリーしているのがあってすごいなぁと思っていましたが、

この緑のエントリーマークなのですか?

短いバンドからローソク足が乖離するというのは急激に値が上昇または下降したからです。

だから短いバンドの上にローソク足がある間は陰線が出ても心配ないのですね。

いつの配布になるのか教えてください。

スタートアップセミナーでは、CQGの詳細には触れません。

というのは、時間が少ないためそういうことをしている時間がないからです。

スタートアップセミナーは、現在個人ができるトレードがどういうもので、実際にはどのような考え方で、どのようなソフトを使っているのかといった点を理解していただくことが目的だからです。

ですから、「バンドとサブMAを一瞬にしてチャートへ描画できるモジュールを実装したマクロを配布する」のは10月米国株基礎セミナーからとなります。

現在配布予定のマクロには、三角形のマークは表示されません。

簡単なルールのプレイですから、マークがなくても全く問題がないと思います。

このモジュールは判定のガイドラインを簡単に引くことができるのがメリットです。

ただCQGだと専用のページを作って一度設定してしまえば、マーケット開始直後にざっと見てエントリーするという使い方が最も効果的です。

↓

日足を見るというのは、今始まったことではなく、以前からセミナーでも日足と30分足を事前に見て準備をしておくことの重要性は、何度も繰り返し説明しています。

日足をわかりやすくするためのガイドラインがあれば、皆さんがもっと日足に注意して見るのではないかということで、最近はキャンペーンを張っている次第です。(笑)

短いバンドからローソク足が乖離するというのは急激に値が上昇または下降したからです。

だから短いバンドの上にローソク足がある間は陰線が出ても心配ないのですね。

このプレイをよく理解されていますね。

まさにそのとおりです。

その日にエントリー方向と逆に動いて終わったら、オーバーナイトをするのは、バンド自体がトレンドラインとなっているからです。

一日だけは逆方向へ動いても、もう少し大きなトレンドに沿って動いているのですから、エントリーした方向の順方向へ動く確率の方がはるかに高いのです。

マークの出るモジュールは、細かいアジャストが必要なため、まだテストをしている段階です。

ルールを変更しても対応できるパラメータを追加して、どの程度使えるかを検証しているところです。

何故このマークが表示されるものを作ったかというと、数多く検証するためにはマークがあった方が数多く早く検証できるからです。

さらに、これはもともとブレイクスキャンのスウィングトレード版、いわゆる「スウィングスキャン」を開発のために必要だったのです。

ですから、最終的な形としては、「スウィングスキャン」と、マークの出るマクロプログラムモジュールを併用して提供できればと考えています。

「スウィングスキャン」でデジタル表示した銘柄は、どちらにしてもチャートで見る必要がありますからね。

0909 Thurs.

High Low BAND 描画モジュール

9/8付「Cool」のアドバイス、有難うございます。

デイトレが出来ない上、自分にあったスイングの形も見つけられず、考え疲れてもう今日はトレードのことを考えないぞ!と朝から「2004 02

Jazz」をかけ、何気なく「Cool」を覗いたら、何とそこに思いがけなく解答が。(笑)

探しに探していたものが忽然と現れたようで、一瞬拍子抜け。

そして、じわじわと感謝がこみあげてきて、エネルギーが満タンモードに。

やっぱり神様っているのですねぇ。

「あなたが神を信じなくても、神はあなたを信じている。」いえいえ、心から信じてますよぉ〜。

もちろん、はっち大明神も!(笑)

冗談はさておき、ハイローバンドを使ったスイング(オーバーナイト)はまさに私が捜し求めていたものです。

忍耐力・根気が全く不要で、脱出が判りやすく、トレード時間も現行のままでOK。

まさに一石三鳥。

目標が決まったら、じっとしていられないのが超短距離疾走型の欠

点。(^^;

これまた神様のお計らいか、来週から始まる予定だった「介護秋の

陣」が再検査の都合で10月後半に延びたので、ペーパートレード時

間はたっぷり。

早くハイローバンド、知りたぁ〜い!

今から申し込み可能なセミナーは、10月2日のスタートアップか、9日からの基礎セミナーだけど、早い方(2日)がいいかなぁ?

っと、早速悩んでおります。(笑)

今日は重陽の節句。

いただいたアドバイスで心の中は幸せと感謝が重なっています。

本当に有難うございました。

取り急ぎ、乱文ながらお礼まで。

というメールをいただきました。

ありがとうございます。書いた甲斐があるというものです。

ということでもう少し解説を・・

日足チャート

昨日(7日)エントリーでホールド8日手仕舞い予定

8日の朝早く起きて売るかわりに8日の夜のオープニングで手仕舞う

さてどうなったか?

↓

30分チャート

$63.91 - $65.34

1.43ポイントのゲイン。

1,000株なら$1,400(約14万円強)、500株なら$700、200株でも$280のゲイン。

拘束される資金は、1,000株なら$33,000が必要。500株なら$16,500、200株なら$6,600。

日足チャート

昨日(7日)エントリーホールド8日手仕舞い予定

マークは付いていないけどOKな銘柄。

ペナントパターンを併用したプレイだ。

だからモジュールでは未対応。

だが基本がわかっていればこういうプレイも出来るという例だ。

8日の朝早く起きて売るかわりに8日の夜のオープニングで手仕舞う

30分チャート

$45.00 - $55.93

10.9ポイントのゲイン。

1,000株なら$10,900(約109万円強)、500株なら$5,450、200株でも$2,180のゲイン。

拘束される資金は、1,000株なら$46,000が必要。500株なら$23,000、200株なら$9,200。

最低資金の2万5千ドルでも、バイイングパワーは5万ドルだから、500株ずつのトレードは余裕でOK。

ほぼ丸一日、足掛け2日?で2銘柄合計 6,150ドルのゲインとなった。

このプレイの特徴はエントリーがアバウトでいいという点だ。

ナスダックマーケットは動きが早いため、いわゆるスカルピングではエントリーと脱出の訓練を、ある期間継続して続ける必要がある。

あるいは、どうしてもこのナスダックの速さについて行けないという人もいるはずだ。

わかりやすく言えば、体感的に日本株の3倍以上の速度でマーケットが動いているといっていいだろう。

いくら執行ツールが優秀だといっても、肝心の人間の判断能力が追いつかないというケースがある。

このプレイは、マーケットが始まったら、「まさに適当なところ」でエントリーするだけでいい。

そしてその方向へ動いたら、翌日のオープニングで、これまた「適当なところで脱出すればいい」という、エントリーや脱出がとても「お気楽」なプレイだ。

反対へ動いても、翌日までホールドだ。

数日後には必ずその方向へ動くが、ごくまれにそうは行かないときがあるが、そういう時は反対のバンドに当たったらロスカットだ。

だが昨日から掲載している2銘柄と今日の2銘柄の合計4戦で、負けはいくつあっただろうか?

ゼロだ。

TOKYOマーケットWATCHの9日の分にもマークつきのモジュールが登場していることにお気づきになっただろうか?

カシオ計算機(6952)で5回のエントリーポイント、そして三菱東京FG(8306)には3回のエントリーポイントがマークされている。

この8回のエントリーで負けはいくつあるだろうか?

ゼロだ。

もちろんマークは手書きではなく、(笑)プログラムを使って自動判定させマークを描画している。

このプレイの勝率の高さは、このハイローバンドとエントリーの条件に「ある工夫」がされていることに起因している。

ただ、スカルピングのあのゾクゾクするスリリングな感触や、数分で利益を出した後の手ごたえのある満足感は味わうことができない。

だから、この2種類のプレイを組み合わせると、「ゲイン」と「楽しみ」という相反する2つの要素を併せ持ったトレードが可能になる。

今週末から始まる米国株ライブトレードセミナーでは、バンドとサブMAを一瞬にしてチャートへ描画できるモジュールを実装したマクロを配布する。

パラメータの変更が簡単で、しかもボタンをクリックするだけで、この素晴らしいガイドのMAバンドが一瞬にして描画することができる。

乞うご期待。

セミナースケジュールはこちらからどうぞ。

0908 Wed.

今週発売された少年マガジン第41号掲載の MIQ ではいよいよ、トレンドラインが登場。

トレンドラインがサポートになるチャートまで描かれているが、さすが40数連勝中の原作者だけのことはある。

ご本人は謙遜されていたけれど・・

って書いちゃいけなかったかな。(笑)

こんなに楽しみながら勉強できるなんて、いい時代になったものです。

勉強したい人は、書店へ 走れ! 走れ!

ノノジョイフルさんは米国株へ挑戦中の日本株トレーダー。

「介護夏の陣」を乗り切り、東京へ戻られたが依然回線の問題を抱えたまま。

さてどうなるのか?

仮想ゲーム−アメリカン・トロフィー040730

ノノジョイフル

今日の注目は、QCOM、BRCM、ADBE、AMGN、MXIM、AAPL、GILD、BIIB、SYMC。

22:31 BRCM 34.93 long

22:32 BRCM 35.06 out +0.13

22:34 LLTC 39.25 long

22:35 LLTC 39.33 out +0.08

22:40 QCOM 69.71 short

22:41 QCOM 69.60 out +0.11

22:44 QCOM 69.47 short

22:45 QCOM 69.31 out +0.16

22:47 CECO 34.55 long

22:49 CECO 34.74 out +0.19

22:51 今日はここまで。

今日は考え事をしていて、集中度が83%くらいだったので、最初のエントリーが数秒微妙にずれた。

その後もこの数秒のズレが修正できず、QCOMの2回戦でやっと思い通りのエントリー。

最初のトレードの集中がいかに大切かを思い知った。

0.1ルールは、ほぼ厳守。

逆に、今日は0.1ルールでないと難しかったかも。

エントリーの銘柄選択を間違ったのかなぁ。(^^;

後で掲示板を覗いたら、はっち先生とLLTC、QCOM、CECOが同じだった。

ちょっと安心。

不安になった時に、すぐ間違いかどうかをチェックできるのはとても助かる。

感謝!

イマイチ納得できないトレードになってしまったが、せっかくの週末。

今夜は(も!)楽しく過ごそう!

で、再び寝不足の予感。

台風も来てるし、まっ、いいかっ。(笑)

ジャパンカップ040803 ノノジョイフル - 04/8/3(火) 11:50 -

8/1に関西ウォーカーの集まりに参加させていただいた。

とてもアットホームな雰囲気なのに、議論は熱くて、すごく楽しかったし、勉強になった。

特に、swallow angelさんのパワーとトレードへの前向きな姿勢、"R"使いさんの成功への強い信念には圧倒された。

とにかく、トレードに向けるエネルギー・レベルが違う。

見習わなくては・・・。(^^;

関西ウォーカーの皆さん、本当に有難うございました。

今日の注目銘柄は、松下電産、アドバンテスト、三菱商事、野村證券、商船三井。

9:00 日経指数現物は小さなギャップアップ、先物は昨日の終値付近で寄付。

9:02 商船三井 613 long clp 610 目標 622

9:07 商船三井、第一関門917を抜けられるか。

9:09 商船三井、目標が近いし陰線なので脱出準備。

9:11 商船三井 620 out +7

9:30 日経指数、見事なまでのサイドウェイ。

9:31 30分チャートにもいいのがない。丸井、三井住友FGくらいか。

9:48 日経指数、相変わらずサイドウェイ。

9:53 今日はここまで。

大阪では2台のノート(本宅は2ディスプレイ+1ノート)、それも1台は低スペック、かつ、新聞もとってないので、全くニュースを見ずにトレードしている。

その分チャートだけに全神経を集中するようになって、逆にニュースに全く関心がなくなった。

そういう意味で、今は完全なチャーチスト。(笑)

でも、今日の商船三井のエントリーには、昨日偶然テレビで見た海運株の好調決算予想が先入観として入っていたかもしれない。

マーケットが弱い時に、こういう位置での高値狙いはストレスがかかる。

ストレスがかかる=ルール違反の可能性。

初心者には利益より規律!

今週トレードできるのは、5日の日本株だけ。

来週はトレードできないので、5日はストレスのかからない丁寧なトレードを心がけよう。

と、一応今日は殊勝に考えております。(笑)

ジャパンカップ040805 ノノジョイフル

うっー、眠い。

はっち先生が、掲示板には「勝ってるから書ける」のではなく、「書いてるから勝てる」と書いていらっしゃったが、私の場合は「書いてるから起きられる」。

掲示板への書き込みをしてなきゃ、今日みたいな日はトレードお休みぃ。(^^;

さてっと、昨日は午前下げて午後戻すパターンが多いなぁ。

今日はどっちに行くのか・・・。

う〜ん、ブレイクスキャン任せかな。

判断力が鍵になりそう。目を覚ませ!

9:00 日経指数は小さなギャップアップ。

9:00 ブレイクスキャン、ロング優勢。

9:05 ブレイクスキャン、ショート優勢。

9:10 三菱地所 1215 long clp 1212 目標 1225。ダブル、早目利益確定。

9:12 三菱地所 1219 out +4

9:15 東京三菱FG 948000 short clp 953000 目標 +10000

9:21 東京三菱FG 937000 out +11000

9:29 日経指数は大きく下げて、昨日の終値をブレイクダウン。

9:34 住友不動産 1187 short clp 1191 目標 +10

9:38 住友不動産 1180 out +7

9:41 今日はここまで。

今日のトレードの目標は2つ。

1つ目は、8/2の商船三井で利益を欲張った反省から、0.1ポイントの精神を遵守。

7月はたまたまうまくいったが、ビギナーズ・ラックはいつまでも続かない。

欲との戦いの征し方をマスターしておかなければ。

ダブルの三菱地所で目標実施。

う〜ん、もうちょっと頑張ってもよかったかもぉ。(^^;

2つ目は、今まであまりやらなかった金融機関へのエントリーの練習。

これは東京三菱FGで実施。おいしかった。(笑)

それにしても、ジェットコースターのような展開の日。

さすがに疲れて早仕舞い。

これで明日からしばらくトレードはお休み。

快適だった大阪の回線ともお別れ。

本宅に帰れば、回線の関係で7月のトレード手法は使えない。

まあ、どんな環境でもトレードできるようにならなきゃね。

♪ 前進、前進、また前進。一歩戻って、また前進・・・♪

頑張りましょう!

とヤケ気味に自分を励ます、半眠半醒のトレーダーでした。

番外編−人生最大のリスク ノノジョイフル - 04/8/20(金)

帰ってきたぞぉ〜。

マルチディスプレイ+ノートブック+眺望のトレードルーム、最高!

回線は、・・・やっぱり最低!(笑)

これじゃあ大阪でのトレード方法が使えない。(^^;

あ〜あ、光ファイバー開通の10月まで、どうすべぇ・・・。

で、一気に気が抜けたのか、4日間夏バテでダウン。

天井を眺める以外何も出来ないので、お盆に仏壇の奥から見つけた家系図を眺めていたら、大変なことに気がついた。

もともと長寿と短命がくっきり分かれている家系なのだけど、わが8○○系は由緒正しき(?)長寿系。

直系ではないけど、最長寿の方は98歳でこの暑さの中を記録更新中。

ひぇぇぇ〜、「太く、短く、楽しく」がモットーの我が人生計画は60歳までしかない!

つうことは、老後資金が必要って事ぉ???

ま、まずい!

私のトレード方法だと、しょぼしょぼと生活資金は稼げても(これもかなり楽観的な予想)、老後資金までは無理。

それに、この10年間、ひたすら楽しく遊んで暮らしましたからねぇ〜。

しゃあない、こうなりゃ、ある知恵、ない知恵、総動員して資産倍増計画。

題して、「ゼロから始める楽して楽しい老後作戦」。

(ン? ゼロの倍はゼロ!?)

な訳で、今日から光ファイバーの開通日まで、本業は楽々プロジェクト。

合間に、しょぼしょぼ回線でちょびちょびトレード。(ストレス溜まりそう (^^;)

健康で長生きは喜ばしいことですが、自分の寿命を読み誤ると、人生最大のリスクになります!(笑)

ジャパンカップ040830 ノノジョイフル

自宅療養中の姉を先週大阪に送って、やっと介護「夏の陣」終了。

9月には「秋の陣」を控えているので、休止を挟みながらだけど、とりあえず今日からトレード再開。

日足チャートからの注目銘柄は特になし。

ほぼ4週間ぶりのトレードなので、今日はブレイクスキャン任せで、気楽に自然体で行く予定。

トレンドフォローなら金融、電気、調整なら不動産か。

9:00 日経株価指数、昨日の終値近辺で寄付。

9:01 松下電産 1472 long clp 1468 目標 1480

9:03 松下電産 1478 out +6

9:07 そろそろ反転かな?

9:12 住友不動産 1221 short clp 1224 目標 +10 or 1203。ダブル、注意。

9:13 三菱地所 1256 short clp 1260 目標 +10。ダブル、注意。

9:14 三井不動産 1217 short clp 1220 目標 +10 or 1196。ダブル、注意。

9:15 住友不動産 1216 out +5

9:18 三菱地所 1250 out +6

9:18 三井不動産 1214 out +3

9:20 日経株価指数、狭いレンジでサイドウェイ。

9:48 今日はここまで。

今朝は回線が順調で、指数が膠着していたにも拘らず、いいトレードができた。

久しぶりなので、自然体で欲張らなかったのが勝因。

回線の調子がいいと、気分までいい。

それにしても三井トラスト美味しかったなあ。

このまま回線のご機嫌が続けば、金融株へのエントリーにも挑戦してみようかな。

って、それが欲張りだって!(^^;

大きな利益より、身に合った利益をコツコツと・・・。

目指せ、コツコツ・トレーダー!

夢もロマンもないっスけどねぇ〜。(笑)

資産倍増計画その後 ノノジョイフル - 04/9/5(日)

9月の第一週が終わった。

回線がご機嫌だったのはデイトレ再開の1日だけで、翌日からまた冷たい素振り。

いいもんねぇ〜、光ファイバー開通予定まであと3週間だもんねぇ。

光ファイバーが開通したらADSLなんか絶対破棄してやる!(笑)

な訳で、先週はちょびちょびデイトレを諦めて、資産倍増計画に没頭。

調査段階はほぼ終了。

結論は、現在の資金力・期待利回り・投資期間から見たベストウェイ=スイングトレード。(笑)

しかし、能力に若干の問題あり。

スイングトレードにかかせない忍耐力と根気が、私には皆無なのであります!(^^;

個別株でなく、指数なら何とかなるかなぁ〜?

それとも、yoichiさんが書き込んでいらっしゃったシステムトレード??

(その前に米株の勉強?)

う〜ん、マジで悩んじゃいますなぁ・・・。

さて、悩んでる合間にも資産曲線に関する発見がひとつ。

先日セキュリティソフトの延長時期が近づいたので、Amazonを覗いたら、代引き手数料無料(260円)のキャンペーン中。

で、つい、音楽編集ソフトとブロードバンド・ルーターと音楽CDを衝動買いしてしまった。

260円に惹かれて、100倍以上のお買い上げ。

届いたCDを聞きながらご機嫌でプリントアウトしていたら、今度はプリンタのインク切れ。

早速インクの購入サイトを探していて、プリンタ複合機の書き込みを発見。

ふむふむ、デジタル複合機いいかもぉ。

ついでに、外付けHDDとスピーカーの衝動買い指数もブレイク寸前。

3380円のプリンタインクがなんと44倍。

いやぁ〜、株価チャートと我が資産曲線は似てますなぁ。

上げる(貯まる)時はじりじりと時間がかかるのに、下げる(使う)時は一気。

忍耐力皆無の私でもスイングOKのクアトロセットアップ、ショート!

まずは、こっちの改善が先決かな。(笑)

ということで暑中見舞い?がてらいくつかのアイデアを!

昨日の続きのハイローバンドを使ったスウィングプレイ。

ホールドは一日だけ。

米株なので朝早起きして、終わり間際に手仕舞うというのもありですが、そういう無理はしないということにします。(笑)

3日前エントリー2日前手仕舞い

3日前エントリーまだホールド8日手仕舞い予定

昨日エントリーホールド8日手仕舞い予定

昨日エントリーホールド8日手仕舞い予定

マークは付いていないけどOKな銘柄。

理由は後で説明。

さて8日夜にマーケットが始まってから続きを書きます。

ということで、現在開始後6分の9時36分、

書き始めます。

3日前にエントリーのEBAYから解説。

3日前エントリー2日前手仕舞い

一番いい方法はバイイングパワー(購買力)が4倍の、イントラデイつまりデイトレードがいいのだけれど、そうすると日本からだと朝早起きして、決済しなければなりません。

寝過ごすと、オーバーナイトしなければならなくなって、バイイングパワーを目一杯使っていたりすれば、マージンコールといういわゆる追証が来ますね。

ですから、そういう無理はしないということにします。(笑)

で、オーバーナイトして、翌日の始まりで決済するわけです。

ただし、オーバーナイトをすると、バイイングパワー(購買力)は2倍となります。

EBAY は 1.2ポイントのゲイン。

1,000株なら$1,200(約12万円強)、500株なら$600、200株でも$240のゲイン。

拘束される資金は、1,000株なら$45,000が必要。500株なら$22,500、200株なら$9,000となります。

ブレイクスキャンのリストで最も高い値段ですからね。

3日前エントリーまだホールド8日手仕舞い予定。

ショートエントリー後反対に動いたので、ルールどおりホールドですね。

カットロスをしてはいけません。

日足でのトレンドをチェックしているのですから、翌日は必ず下がります。

で翌日の終わりに決済ですが、朝早くは起きられないので(笑)、翌日のオープンで適当な位置で決済すると2.21ポイントのゲイン。

1,000株なら$2,200(約22万円強)、500株なら$1,200、200株でも$440のゲイン。

拘束される資金は、1,000株なら$22,000が必要。500株なら$11,000、200株なら$4,400となります。

この値段帯なら、最低資金の$25,000でも5銘柄同時にホールドできますね。

チャートがいいので、そのままホールドで、8日に手仕舞うと・・

$43.11 - $39.73 で 3.38ポイントのゲイン。

1,000株なら $3,380(約22万円強)、500株なら$1,200、200株でも$440のゲイン。

さて昨日エントリーのRIMM・TZOOの2銘柄はどうなったか?

続く・・

0907 Tues.

昨夜の米国マーケットは、Labor Day のため休場。

なわけもあって、友人たちと飲もうかということになり、その前に「溜まっていた疲れを一掃してからうまい酒を飲もう作戦」へ突入。

昼から鍼灸と指圧のダブルパンチを受けに行ったが、疲労がかなり蓄積していたことが判明。

ちょっとグッタリ状態で一路代官山へ。

しかし一時のことを考えると涼しくなったものだ。

何十年ぶりかの代官山はすっかり様変わり。

UNITの地下の SALOON

に集まった顔ぶれは、全員がすでに本を執筆していたという、出版関係者の集会の様相で、顔見知り5名で初対面の方が3名。

うち一名は途中で爆睡状態へ突入となったが、その前に事情を聴いていたため、睡眠妨害を企てる不届き者は出ず。(笑)

財布を忘れたため、こちらへ漂流してきた女性も登場するなど、なかなか楽しい展開となった。(上の写真の女性ではありません。念のため。)

男性の平均年齢は私より一回り、女性は一回り半下といった按配で、私が最年長でフロアの平均年齢を一人で引き上げていた。

と別に威張ることはない。(笑)

ほとんど全員の方が「一国一城の主」的個性をお持ちの方ばかりで、いやあ濃い集まりでした。

いろいろなジャンルのハナシが飛び交っていため、あっという間に時間が経ってしまい、途中でなかなか脱出できず、結局帰宅したのは午前2時前。

だが素晴らしい気分転換で、まさに米国版「勤労感謝の日」にふさわしい3連休の締めくくりとなった。

2004年4月日本株セミナーを受けた**です。

日足ハイローバンドプレイの7日ハイ、7日ローの 7 は、どうゆう基準で7日なのでしょうか?

又30分足や週足で使えないのでしょうか?

チャートを送ります。

30分 7High,7Low,20終値

週足 13High,13Low,26終値

この様な使い方は、間違いでしょうか?

アドバイスお願いします。

パラメータつまり設定値の7はどういう基準か?

それは企業秘密です。(笑)

何故単純なシンプルムービングアベレージ(単純移動平均線)を使わずに、ハイローバンドを使うのでしょうか?

これは非常に大きなヒントです。

下の解説を読まずにこの答えがわかった方は、ご自分でオリジナルなプレイを考え付く可能性をお持ちだと言てもいいと思います。

ではパラメータを変え、具体的なチャートで比較してみます。

新日鉱ホールディングス(5016)

パラメータ 5 パラメータ 7

マークのローソク足の始値が 5 ではハイバンドにタッチしています。

7 では微妙ですが、タッチしていません。

つまりマーケットが始まったら適当にエントリーです。

ルールを「ローソク足本体がハイバンドから離れる」という条件なら、パラメータの 5 ではエントリーできないことになります。

三菱商事(8058)

パラメータ 5 パラメータ 7

こも同じように、マークのローソク足の始値が 5 ではハイバンドにタッチしています。

7 では微妙ですが、タッチしていません。

つまりマーケットが始まったら適当にエントリーです。

ルールを「ローソク足本体がハイバンドから離れる」という条件なら、パラメータの 5 ではエントリーできないことになります。

では 10 にしてみます。 ↓

パラメータ 10

エントリーポイントはわかりやすくなります。

ですが一方で、トリガーのローバンドにタッチするという条件から見ると、パラメータ10ではトリガーが引かれていないため入れなくなっています。

多くの銘柄を多くの時間をかけて検証するとわかることですが「ローソク足本体がハイバンドから離れる」という条件の場合、パラメータを大きくすると、エントリーするチャンスは増えます。

では何故、トリガーポイントを設定する必要があるのでしょうか?

シンプルな移動平均線と、このハイローバンドプレイの違いがここにあります。

シンプルな移動平均線だけだと、頻繁なトリガーが引けないのです。

この意味がおわかりでしょうか?

エントリーポイントや何かの新しいプレイのルールを決めるときに、私は常にエントリーのチャンスとトリガーが引かれるチャンスとのバランスを考えます。

言い方を変えると、ロスを出す確率と、利益を出す確率のバランスのどこで線を引くのかを決めるということが、こうしたプレイのルールを決めるための大事なポイントなのです。

そのバランスの最適値を探すため、実際のマーケットでの経験に加え、過去にさかのぼっての膨大な量のバックテストをも行っています。

CQGの現在使っているバージョンでは、以前と違ってバックテストは非常に長期間のデータを取得できるようになっていますからね。

ご質問にあるように、このようなトレードの基本をきちんと理解することができれば、このハイローバンドプレイを、週足はもちろん、30分足でも使うことができます。

さらに驚くことに、1分足!にまで応用させることができるのです。

ただ、もちろんそのままでは使えません。

なぜなら、日足のチャートでのトレードと、1分足のチャートでのトレードでは、多くの点が大きく違うからです。

同じプレイを、違う考え方、つまり違う目線、もっと言い換えれば違うガイドラインを使うことで、同じプレイが全く違って見えることがあります。

このサイトでは色々なプレイが掲載されていますが、結局は基本はみんな同じプレイなのです。

判定のガイドがあまりにも大きく違うと、誰も同じプレイだとは気が付かないだけ。

まさに、コロンブスの卵。

手品の種明かしを見た後だと、こんな簡単なことがどうしてわからなかったのか?と思いますね。

ですがそのタネがわからなければ、まさに奇跡のように見えます。

それと同じことです。

こんなに書いたら、来月にはバックテストも終わり、いよいよ登場する新しいプレイが、どんなものかがわかってしまうじゃないか・・(笑)

とにかく、とてもよいご質問でした。

そうそう、9月のセミナーは、おかげさまで、すべて SOLD OUT !

いよいよ「その」10月のセミナーの募集を開始しました。

こちらからご覧ください。

0906 Mon.

次のようなご質問をいただきました。

はじめまして、*** **と申します。

28歳の会社員です。

少し質問しても宜しいでしょうか?

私はデイトレードに関して全くの素人、とゆうか今回マガジンやホームページを通して初めて実体を知る事になったのですが、全くの無知の人間がこの職業に取り組もうとする時、セミナーを受ける前にこれだけは学んでおいた方が良い事、用意しておいた方が良い物等があったら是非教えて下さい。

あとデイトレーダーが本屋にないのですが何処で手に入りますか?

お忙しいなか大変申し訳ございませんが教えて頂ければ幸いです。

宜しくお願い致します。

自立できる技術を習得して職業にしようとすれば、それなりの努力と覚悟と、資金が必要になります。

トレードもそうした意味では、他の仕事と同じだと思います。

成功するためには強い信念と、計画性と訓練を続ける強い意志が必要になります。

このWEBサイトには多くの情報が掲載されています。

トレード関連用語集や各種セミナーの違い、セミナーの様子がわかるセミナーレポート、無料で始めるデイトレード、参考になる情報をまず理解されることから、始められてはいかがでしょうか。

それでもわからない用語などはWEBで検索すれば、数多くの手がかりが得られると思います。

トレードのすべて、さらに具体的には、ギャッパーズアイや東京マーケットWATCH、などのチャートを理解するための情報は数多く掲載されていますから、まずはそうしたコンテンツもご覧ください。

「デイトレーダー」は、本屋さんで注文されれば手に入ると思います。

タイトル『デイ・トレーダー』

定価:1600円(税別)

発行:メディアワークス

発売:角川書店

ISBN4-8402-1304-6

始めまして。今度セミナーに参加しようとしている者です。

質問ですが、セミナーの参加費は20万とのことですが、それだけの成果は上がるものなのでしょうか?

といのは、現在私は26歳。

パソコンは充分に使いこなせる自信はありますが、株についての知識が皆無です。

株についての知識がまるでない初心者でも、役に立つセミナーなのか、ある程度の知識を持って初めて意義のあるセミナーになり得るのかが知りたいのです。

よろしくお願いします。

よくある疑問をまずご覧ください。続いてトレードのすべてもご覧ください。

参加費用に対して成果が上がるかどうかは、参加される方次第です。

ドライビングスクールを例に挙げると、全く運転ををしたこともないし、車にも興味のない方と、運転の経験があり、車が好きでたまらない人とでは同じことを習っても、「身に付き方」が全く違います。

ですが、全く運転ををしたこともないし、車にも興味のない方にとっても正しい方法を学ぶと、役に立つはずです。

この例と同じ事ですが、トレードの場合は車の運転ほど、一般的に知られていませんから、きちんと習た効果としては、より大きなものになると思います。

ですから、そういう意味での意義は大きいと思います。

少なくとも根本的な間違いを犯す確率は非常に少なくなるはずです。

基礎セミナーとライブトレードセミナーはいわゆる、職業としてトレードを身に着けるためのカリキュラムが組まれています。

ですから、基礎セミナーは3日間、ライブトレードセミナーは1週間のスケジュールとなっています。

セミナーがどういう内容なのかをがわかる一日で完結するセミナーも適時開催していますので、まずそちらへ参加されてはいかがでしょうか。

次回は10月2日(土)に予定しています。

このセミナーは、一日でダイレクトアクセストレードについてや、現時点での個人トレーダーがどのようなツールと方法でトレードをしているのかを理解することができるもので、スタートアップセミナーと呼んでいます。

火曜日にこちらから募集開始の予定です。

評価 by dentist

MA High Low Band Gap Play の予定でしたが Gap

ができる銘柄を探せなかったので単に MA High Low Band Play(Gap なし)になってしまいました。

従って、明確なサポートが無い分リスクが高いと言うことになると思いますが結果は・・・

EBAY +3.12

BIIB +1.43

SEPR +2.68

JBLU +0.83

−−−−−−−−

total +8.06

一週間5日の結果としてはよろしいのではないでしょうか。

少なくともこれまでのイントラデイの結果よりずっとよろしい。

とはいえもう少し客観的な評価がほしいところです。

マーケットのトレンドがはっきりしている時はサルに銘柄を選ばせてもそこそこのプロフィットがでるとか。

さてdentistはサルよりましか・・・

対照1

米国監視銘柄リストの先頭から10番目、さらに20番目・・

と無作為に選んで同様のタイミングでENTRY/EXITした時のプロフィットを算出します。

APOL 70.19-72.60 +2.41

INSP 34.90-39.42 +4.52

CMCSA 26.53-27385 +1.32

SANM 6.46- 6.73 +0.27

----------------------------------

total +8.52 !

も、もうひとつ・・・

対照2

同じく米国監視銘柄リストの中から今回トレードした銘柄の一つ下にリストアップされている銘柄について・・・

QCOM 34.26-37.22 +2.94

OSIP 53.14-60.20 +6.98

APOL 70.27-72.68 +2.41

CTSH 24.89-26.50 +1.61

---------------------------------

total +13.94 !!

dentistはサルに負けた・・・!

この結果をどのようにとらえるべきか!?

いずれにしても当面はスウィング中心にトレードを進めて行きプロフィットが安定してきたら次第にタイムフレームを短くして行く所存でございますが、今回の銘柄選択は考え直さなければいけませんねー。

ではまた後日・・・

前略

なんだか、毎日チャートを見続けていたらよく判らなくなってしまったのですが、下記のエントリーはルール通りになってますか???

銘柄 イオン(8267)

日時 9/2 am09:06頃

理由 ・前々日(8/31)の日足がローバンドに当たった為

・前日(9/1)は始値がハイバンドの下だった為エントリーせず

質問 ・9/2は始値がハイバンドより上だったので急いでエントリーし

たのですが正しかったですか

・陰線で終わったのでホールドしましたが正しかったですか

・9/3もホールドしましたが正しかったですか

イントラディーとスウィングの方法がブレイクスキャンを見ていると頭の中でごじゃっぺ(茨城弁)になってしまって・・・・・・。

ハイローバンドは日足がローバンドに当たった後、ハイバンドの上から始まった日にエントリーするんですよね??

で、反対に動いてしまったらじぃ〜っとホールドするんですよ

ね??・・・・・ですよね??

ここ2週間、日足を一生懸命見ていますが、馬渕さんが言う「嫁を質に入れても・・・」というチャートはなかなか探し出せず寂しい毎日です。

眼が変?なのかと思い目薬も変えてみました(マツモトキヨシの薬剤師さんに勧められた「サンテザイオン」これはマジで疲れ眼には効きました)がチャートを見る眼は変化なしでした・・・・トホホ

お忙しい所お手数お掛け致しますが、ご指導宜しくお願い致します。

追伸・・・漫画に登場した師匠は馬渕さんとそっくりですね

思わずふきだしてしまいました。あっと失礼(^^;)

下が日足チャートで日付がわかるように拡大しています。

ご質問の件ですが、ご安心ください。

ルールどおりです。

イオン(8267)

上のチャートは現在テスト中のマクロプログラムによる、エントリーポイント表示。

現在検証を重ねているところ。

ブルーのハイバンドがトレンドラインとなっていますから、反対側のローバンドに当たるまではホールドです。

または、ローソク足の本体がハイバンドへボディー半分以上めり込んだら脱出という基準でもかまいません。

何銘柄に分散するのか、また資金がいくらあって、どれくらいのゲインを狙うのかによって、カットロスの基準はかわりますけどね。

数銘柄に分散すれば厳しいカットロス条件を適用することもできます。

ここ2週間に限って言えば、このプレイには厳しいマーケット環境ですがそれでもかなりありますよ。

いくつかの「嫁を質に入れても・・・」銘柄のチャートを紹介しますので検証してみてください。

漫画の師匠は確かに似てますねえ。

まあ似せて描いてるんで、あたり前なんでしょうけれど。(笑)

最初はもっと似ていたので、似せない方向へ軌道修正してあれですから、さすがプロの漫画家だなあとちょっと感心しました。

ソフトバンク(9984)>まだホールド

みずほFG(8411)>まだホールド

UFJ(8307)>金曜に手仕舞い

JFEホールディングス(5411)>まだホールド

川崎汽船(9107)>金曜に手仕舞い

住友商事(8053)>終了

KDDI(9433)>まだホールド

下のチャートは現在テスト中のマクロプログラムによる、エントリーポイント表示で現在検証中。

次の日本株セミナーから、このマクロプログラムを提供できそうです。

乞うご期待。

0905 Sun.

自転車修理

金曜日にマウンテンバイクの前のギアが、いきなり噛みあわなくなってしまった。

今のマウンテンバイクの前2002年4月に買ったルイガノは、今カミサンが乗っているが、いまだ故障なし。

ルイガノを買ったあと、フルサスが欲しくて、4月にまた買ったのが今の

SCOTT 製。

フレームはカーボン製で10キロを切る軽さで買ったのがこのバイクだ。

ここがメーカーサイト。

これも全く不具合なく2年以上が過ぎたのだが・・

よく見ると3枚あるギアの真ん中の一部が内側に反ってしまっているため、チェーンが2枚目のギアから外れるのだ。

だが反った場所を過ぎると、チェーンはまた噛み合うため、変速機を動かしながら走っているになってしまう。

どこかにぶつけた覚えはない。

もし何かにぶつかったのなら、外側の大きいサイズのギアが歪むはずで、一番内側の小さいギアも無傷。

変速途中に私が強力な足のパワーを掛けたため、ギアが反ったのだろうか?<もちジョーク。(笑)

そんなことはないよなあ・・

原因はともかく、一番大きな外側のギアを使って帰宅。

ネットで銀座のマウンテンバイク関連の店を探したのだが、意外とないのだ。

ようやく探し当てた東洋物産輪業部は家のそばだったので、早速自走して持ち込み相談してみると、交換するしかないという。

オフィスへ行く途中いつも通る道にあった。

初老のご夫婦とどうやら息子さん?とで経営されているようだが

とても親切に対応してもらえた。

翌日ピックアップに立ち寄ると、スタンドに乗って待ち構えていた。

ブレーキも調整してもらい、空気圧も正規まで高くしてくれていた。

今度から何かあったらここでお世話になろう。

今度のはチェーンガードが付いているから

ズボンの裾を引っ掛けることはなくなる。

行きつけの歯医者さんのようなもので、懇意の自転車屋さんをキープしておくのは大事だなと実感した次第。

勝手に一日一善

「勝手に一日一善」という運動を個人的に?始めてから10年以上経つ。

自分が無理をせずに出来る範囲で、相手に喜ばれることならなんでもいいのだけれど、一日に一つだけでいいから、実行するというものだ。

これにもトレードと同じでパターンがある。

だから慣れてくると、どんなときでも臨機応変にスカルピングのように?(笑)実行することができるようになる。

最近増えてきているパターンは、銀座界隈で地図を片手に迷っている外国人観光客に「メイアイヘルプユー」と話しかけるというパターン。

これって結構感謝される。簡単な英語で済むしね。

こっちは周りの土地勘があるから、とても簡単なことなのだけれど、相手にとってはとても助かるようで、こちらも気分よしということで一石二鳥。

表現がちょっと違うか?

という前フリのあとは、シアトルのマウンテンバイクおやじから転送されてきた英語についてのコラムをご紹介。

貴兄に一言だけで良いですので聞きたいことは「英語って、現地へ飛び込んで、間違おうが何しようが使っているうちに話せるようになるものなのでしょうか?」ということです。

経験的にどんなモノなのでしょう。

英語の環境に身をおくからといって自然に会話ができるようになるわけではありません。

アメリカに30年近く暮らしてもカタコト英語の人はいくらでもいます。

結婚して40年以上も、アメリカ人の夫、そして日本語を話さない我が子たちと暮らしながら拙劣な英語でウエイトレスをやっている元戦争花嫁たち。

そんな彼女らの姿を、日本レストランで、つい最近までみかけておりました。

20年近くもアメリカに暮らしてはいても、日本レストランで働く日本人の英会話力はひどいものです。

たとえアメリカ人の奥さんと暮らしていても、英語として通用するものはほぼ皆無です。

留学生上がりで社会にでて、そのまま日本のレストランや会社などで働く若者たち、彼らの英語には、学生言葉や無礼な言葉や態度が多い。

それをもって英語を習得したつもりになってレストランに来る社会レベルの高い客たちと接し、無意識に拙劣さを丸出しにしています。

その上での、日本の若者特有の生意気さ。

それで多くの良質アメリカ人客を失っています。

しかし、日本レストランのオーナーの意識程度も似たり寄ったりが多く、

その原因がわかっていないのです。

言葉とは、基本的に思考力と情報整理力の形だと思います。

アイデアが先づあって、次にそれを整理する力の程度がある。

そしてそれが言葉というメディアを通じて形になって表現される。

ですから、アメリカに暮らす日本人をみていると、アイデアの意識程度が高い人ほど、情報整理力、即、論理力が高く、言葉としての英語の基礎も高い。

ですから、発音やイントネーションはともかくとして、彼らの意思伝達力には高いものがあります。

しかし、いくら長いアメリカ生活があったとしても、問題意識が低い、論理力がない、英語基礎がない、こんな人たちの英語は拙劣でしかないのです。

ましてや、日本村にドップリであればあるほどひどいものです。

受験英語力だけの人たちがアメリカ旅行をしてレストランで言いたいことが言えない?

こんな人たちも、拙劣ではあるが、ある程度の意思を伝達できるようになるのですが、アメリカの英語環境に入りこんで、そして英語学校へ通ってできるようになった英語とは、この程度が多いですね。

言葉とは、意思伝達の為の道具でしかありません。

場所から場所へ移動する為の車と同じです。

運転が上手な人がいれば下手な人もいます。

運動神経や注意力、そして道具としての車を使いこなす操作力が反映されるところです。

アメリカ人であっても言葉下手というのはいます。

日本人であっても日本語下手がいるのと同じです。

日本国語がきちんとできない人には英語もきちんとできないのです。

思考力、論理力、そして道具としての言葉を使いこなす操作力が反映されるところです。

これには、社交性や積極性も影響します。

長いアメリカ人生で知った傾向がひとつあります。

高学歴で勤勉な人であっても、英語学習を目的としている人の英語はパターン化しがちで自然でないのです。応用変化ができない、というか。

しかし、他の学業を目的としている人は、その学習の為に必要な道具として英語を駆使するので、応用力が求められます。

これが通じる英語なのです。

やはり、頭の中で英語を知ったつもりになっているよりも、行動でつかう応用言葉の方が役に立つ、ということになるのですが、それを拙劣でなくする上では、思考力、整理力、そして英語の基礎力がかかすことできないのです。

英会話の場合、発声法はとても大切です。

言葉というものは音として認識されますので、夫々の単語や、その状況にあわせたイントネーションや、声の重みが重要な役割を果たします。

それを、日本特有の、天井突きぬけ式の鼻裏発生でやると通じません。

英語の話、よくわかりました。

要は、その人の背後にある歴史や哲学なのですね。

その人間に中身が詰まっていれば、何人であろうと英語の基礎さえあればレスぺくされると言うことだと思いました。

中身がスカスカで、ただ英語ができるだけでは評価できないのは、貴兄に言われて気づきました。考えてみれば当たり前のことでしたね。

勉強になりました。ありがとうございました。

では、また。

違うのです。

英語でなく日本語で考えてください。

思想や意思を、きちんと順序だてて、論理的に展開することができる力。

日本語では学校教育で重要視されていない力ですが、英語ではこの力が強く求められるということなのです。

日本人として生まれれば、日本語ができて当然、という社会認識がありますが、日本語を整理して論理的に使いこなす力をもっている人は多くいません。

何しろ、訓練の場がないからです。

学校は、日本語ができて当然という立場をとるので、それらを教えません。

その上、日本の社会は、新参者が発言することを嫌い、弱年者たちの意見を抑え付けることさえするので、発言の機会が奪われ、意思をしっかりと述べる力が育ちにくいのです。

しかし、アメリカでは、低学年から、発言する力を伸ばすように応援し、会話力、説得力、整理力、論理力、討論力などを教えます。

簡単なところでは、

総論:AはCである。

各論1:AはBである。

各論2:BはCである。

結論:故にAはCである。

この話し方ができる日本人と出会う機会が少ないのです。

日本語では支離滅裂であっても問題視されないのですが、英語は、これがベースとなります。

ですから、日本語の調子で英語を使うのでは拙いのです。

二年ほど前のこと、、仏門に入られたという女性とやりとりがありました。

弱肉強食の自然の摂理の話でした。

虫は小魚に食われ、小魚は蛙に食われ、蛙は鳥に食われ、鳥は狐に食われ、狐は狼に食われる。

これをFoodChainといい、人間はその頂点に立っている、

と僕は言いました。

好むと好まざるに拘わらず、これが事実なのです。

ところが彼女は、その弱肉強食の事実を認めようとしないのです。

僕は、良くも悪くも、自然はそのようにまわっている、と言うのですが、彼女は、それでも、絶対にいけないことだ、と言い続けるだけ。

論理と感情がまったく分離されていないので、会話が進みません。

日本には、こんな人が多いので、話がかみ合わないくなると、相手の性格攻撃に転化してしまう。

日本人の平和論にしても同じ。

感情的な平和願望と、平和維持の為の現実が区別されにくいのですが、

それは、論理と感情をセパレートにすることができないからなのでしょう。

日本的な支離滅裂さが、論理を求める英語では、言葉構築の妨げになっている、よって、英語力育成の上で大きな問題である、ということなのです。

意見や意思交流をすることができる力を言葉力と思って書いておりますが、観光にきて、レストランでハンバーガーを注文するだけの力を英語力とするのだったら不要なものです。

それだけでしたら、アメリカに三ヶ月も暮らせばそなわるでしょう。

シアトルのマウンテンバイクおやじから、最近音沙汰がないと思っていたら、どうやら引越しをされていたようだ。

馬渕さん

ルイルイという60年代のヒット曲がありましたが、昨日、ルイルイ・フェストにいってまいりました。

この曲をヒットさせたKingsmenやら、オリジナルのWhailers。

そしてベンチャーズまでが集まってタコマ・ドームをにぎわしました。

Leeは唯一のハープ奏者として参加。かなり盛り上がりました。

このステージには一度に50人ほどのプレイヤーがあがりました。

ジェリーミラー、ベンチャーズのノキア、ボニー・レイトもいます。

音楽というよりも雑音でした。

ただ、ビートが激しかったのでとてもよかった。

オモチャのギターで会場をうろついていたガキッチョがステージに上らされて、彼ものってました(笑)

楽しそうだなあ・・

いい写真ですね。

0904 Sat.

昨夜の米国マーケット、しょっぱなは MXIM。

だがKMRTで欲を出して Break Even のトホホ。

CECO もナイスな展開で、APOL も予想外の上昇。

てこずったのがEBAY。

一矢報いるも、労多くして・・ってパターン。

詳細はこちら。

KMRT はアウチで GOOG は上がらずと、終わり際はちょっとなあ・・の展開。

受講者用掲示板で毎日記録されている方は、確実にスキルを上げていることがよくわかる。

毎日の書き込みは大変だと思いますが、成功のための道なのですから、頑張ってください。

シミュレーションの重要性

こんばんは馬渕さん、**です。

お元気ですか?

私の方はあれから毎日ペーパトレードしています。

ほぼ毎日3ヶ月近くになります。

まだ口座を開いていないので、CQGを頼りの本当のペーパーです。

勝率はほぼ9割ぐらいでしょうか?

まあ実戦ではないので勝てて当たり前なのかも・・・

ペーパーで勝てないようでは実戦では・・・

でも昔に比べ本当にソフトが良くなりました。

ブレイクスキャンとCQGのおかげでエントリーが本当に良くわかります。

まだまだしばらくは(1年ぐらいは)ペーパーを続けるつもりです。

ところで今日は極々初歩的な質問ですが、

今現在私は1分足ではMAX、PEAKBODY、GAPBAND等を使用していますが、30分足ではMAX、GAPWEEK、FIXWEEKを表示しています。

但し、1分足のセッティングがそのまま30分足に、つまり30分足ではMAX、PEAKBODY、GAPBAND、GAPWEEK、FIXWEEK全て表示されてしまいます。

その逆もまた然りです。

これを1分と30分と切り替えた時に個別に1分足ではMAX、PEAKBODY、GAPBANDだけ、30分足ではMAX、GAPWEEK、FIXWEEKだけ表示することは出来ますか?

その辺の使い方がいまいち解りませんので教えてください。

それともそういうことは出来ないのでしょうか?

お忙しい中申し訳ありませんが、よろしくお願いします。

あっ、それと少年マガジンのMIQ毎週買って読んでいます。

家では一家全員で読んでいます。

特に息子や娘には世の中にはこういう仕事もあるんだぞ、自分の将来の選択肢の一つに入れておくように必ず読ませています。

若い内から少しでも生きていく為の選択肢を広げておかなければと思っています。

私もいつか必ず独立するために参考にしています。

お暇な時にウエブ上でも構いませんのでお返事ください。

それでは・・・

まずご質問について。

30分足チャートには FixWeek は不要だと思います。

FixWeek はより短い 3分や1分足 のチャートに、長い30分足での抵抗線を引くものです。

また、同じ銘柄のタイムフレームを1分と30分へ交互に変更すると移動平均線のパラメータなどはその都度変更しなければなりません。

ですから、1分足と30分足のチャートは個別の設定をして、タイムフレームを切り替えない方がいいと思います。

これを1分と30分と切り替えた時に個別に1分足ではMAX、PEAKBODY、GAPBANDだけ、30分足ではMAX、GAPWEEK、FIXWEEKだけ表示することは出来ますか?

できません。

また上記の理由で切り替える必要性はないと思います。

3ヶ月毎日ペーパートレードを続けられ高い勝率だということですが、長期間続けてみると、いろいろなことが見えてくると思います。

ペーパーで勝てるが実戦で勝てないというのは、まだシミュレーションが足りないか、やり方が悪いことが多いのです。

もしエントリー部分でつまずいているのなら、エントリーのリスクがないトレードをすればいいだけ。

こうしたことは、実際にやったことがない人に説明しても本当の意味で理解してもらうことは不可能かもしれません。

Just do It !

どうか今のモチベーションを持ち続けてくださいね。

ソフトが良くなってきたというのは同感です。

回線速度、パソコン、ソフトという「トレードの3種の神器」の性能が昨年あたりから飛躍的によくなってきています。

2年以上前にセミナーを受けられた方が、セミナーを再受講されると、みなさん一様にそのあまりの違いに愕然とされます。

いいチャートソフトを使っていると、チャートを見るのが楽しくなってくるはずです。

マクロをうまく使うと、そこで読み取ることができる情報量と速度は、利益を出すためには必要十分なレベルにまで引き上げることができます。

車がいいと、運転するのが楽しくなるのと同じようなものかな?

MIQウチのカミサンも読んでますが、面白いと好評。

まさかこの年になって漫画を読むようになるなんて、人生わからないものですね。

お忙しいなか先週は添削ありがとうございました。

すぐにチャートをスクロールしてシミュレーションをしました。

続けているうちに自分の頭の中でかってにルールを作ってしまいます。

銘柄選出方法

「TickAve順」より明日飛びそうな銘柄を選出

25銘柄にしぼります。

所要時間、毎日20分程度

今週の成績です。 ハイローバンド

月 NTT(9432) ショート584000→580000 +4000

あまりにも落ちたので少し考えてエントリ-

東京エレク(8035) ショート5570→5610 -4000

20日平均を通過したのでエントリーしたら戻ったのでカットロス

武富士(8564) ロング 7650→オーバーナイト

火 武富士(8564)下がったのでリリース 7650→7650 ±0

水 日興コウディ(8603) ショート488→オーバーナイト

「朝賭けて反対サイドに振ったのでオーバーナイトをする」を、

3時にエントリー。

木 日興コウディ(8603) オーバーナイト→487 +1000

イーオン(8267)ロング 1881→オーバーナイト 500株

丸井(8252)ロング1464→オーバーナイト 1000株

金 イーオン(8267)ロング オーバーナイト

丸井(8252)ロング オーバーナイト

三井物産(8031)ロング 905→オーバーナイト

合計 +1000 未確定 3銘柄、 イーオン 丸井 三井物産

オーバーナイトするとその間資金が拘束されるので翌日良い銘柄が出てもなかなか乗り換えることができないようです。

執行でのミスがありました結果的に助かったのもありましたし失敗もありましたが、だんだんカッコウは付いてきました。

今度はハイローバンドを実際にやっている人をステップアップクラブで探そうとおもいます。

次回は掲示板に乗せられるようにします。

ルールを再確認してください。

ハイローバンドのプレイは、寄り付きで買い、マーケット終了間際で手仕舞う。

エントリー後反対へ動いたらオーバーナイトで、反対サイドのバンドに当たったらカットロス。

というのが基本的な方法です。

トレンドに沿って動くケースでは、大きな利益を逃すことになりますが、そのかわり一日分の利益だけは確実

に獲ることができます。

日本株の場合は、米国株よりトレンドに沿って動かないケースが多いため、堅く勝つには最初一日で手仕舞う

方法を身につけることをお勧めします。

そして銘柄を3から5銘柄へと分散することです。

そうすれば「オーバーナイトするとその間資金が拘束されるため翌日良い銘柄が出てもなかなか乗り換えることができない」という問題がなくなります。

0903 Fri.

20Dショールーム連写雑感

先週は9月下旬発売が発表されたEOS20Dのチェック週間。

予約してしまったからね。

火曜日の午後中に再度 デジタルハウスゼロワン銀座 へ現物をチェックに。

ショールームには先客があったため、比較のため、1Ds と 1D Mark2 を撮りまくる。

1Ds はシャッター音の直後に、フィルムを巻き取るような、「クシャッウィーン」というサウンド。

1D Mark2 のシャッター音そのものは、1Ds とほとんど変わらない。

違いはフィルムを巻き取るような「ウィーン」がないという点だ。

先客は連写をしながら、キャノンのお姉さんに連写できる枚数など細かい点をいろいろ聞いているが、お姉さんはわからないため、どこかへ聞きに行っている。

その間に先客は連写しまくり状態。(笑)

先客の発する20Dの連写音は1D系の音と比べると少し硬質で、やはり値段相応かな。

しかし、1系の2台でしばらく撮影していたら、腕が疲れてきた。

バッテリーグリップが付いているからかなりの重さだ。

プロは仕事だから仕方ないだろうが、1Ds と 1D Mark2

のような大きさと重さのカメラでは、いくら性能が良くても私の場合買う気にはなれない。

1系を持った後で、KISSで撮るとあっけないほど軽い。

こうした軽さもKISSの魅力なのだと、ちょっと見直した。

20Dに張り付いている先客は、持参したCFへの画像記録もリクエストしたが、やんわりと断られていた。

ユーザー側としてやりたいことはみな同じようなことなんだなあ。

製品がまだ発売前なので、製品発売までいろいろな部分が変更される可能性があるわけで、メーカー側からすれば当然のルールなのだろう。

やっと順番が回ってきた。

撮影サイズは「LAWとJPEGラージファイン」を同時記録するモードだ。

男性の係員に聞いてみると連写だと5枚目までは、LAW

とJPEGラージファインの両方を記録するが、その後はJPEGラージファインだけが記録されるという。

JPEGラージファインでは、撮影する被写体によるが、23枚から30枚くらいで連写ができなくなる。

そしてそこからCFへの書き込みが始まり、赤いインジケータランプが忙しく点滅をし始める。

連写が止まってからCFへすべて書き込まれるまでは、約35秒から40秒かかるが、で待っていると結構長い。

10秒ほど待てば、また10枚ほどは連射ができるようになる。

つまりCFへの書き込みでバッファーが空けば、その空いた容量分まで、また連写ができるというわけだ。

キャノンのお姉さんの目があるので、CFのスロットを開けることはできなかったが、ここのショールームの20Dには、128MBのCFが入っているという。

どのメーカーのメディアかはわからなかったが、書き込み速度が早いCFを使えば連写終了後にまた連写ができるまでの時間が早くなるはず。

帰りにビッグカメラへ寄って、機会があったら実機の写真を撮ろうとしたのだが、発売日まで実機はないのだという。

残念。

水曜日は、モデルルームオープンの10時にあわせて出撃。

何しろウチから10分とかからないのだから、当然一番乗り。

早速20Dのスイッチをオン。

あれ?

どうやらバッテリーが入ってなかったようで、お姉さんが慌ててバッテリーを入れてくれた。(笑)

今日は、ほとんど人がいないのでじっくりと見ることができた。

ためしに、LAW+Sファインモードで、連写をしてみる。

KISSの場合、Sファインモードで撮影しているが、WEBで掲載するには、十分過ぎる画質とサイズ。

100枚まではカウントしたてみたが、このサイズだと、CFカード容量まで連写できるということだな。

現在のKISSのケースでもWEB

に掲載する場合、フォトショップCSを使えば JPEGで修正して気になる問題があまりないから、RAWで撮って後で微妙な調整をしたいというケース

が少ないのだ。

だから私の目的としては全く問題のない連写性能だといっていいだろう。

連写に関していえば、今のKISSでも別に不自由はしていないけどね。

それなりのリズムで撮ればいいのだから。

ホワイトバランスやISOの設定も簡単にできるボタンはボディーの上の液晶表示の前に独立しているから、KISSより使い勝手がすこぶるいい。

あとはファインダーがとても見やすくなった。

それと、ピントの迷いがない。

ショールームにある被写体に限ってだが、KISSが迷うようなアングルでも、D20は迷うことなく合焦する。

起動の0.2秒とあいまって、自分の切り取りたいアングルとタイミングで確実にシャッターが切れれば、写真を撮ることがより心地よく、楽しいものになるはずだからね。

で少し日をおいて8月31日にまたショールームへ。

平日だったという事情もあって、20Dを独占状態で、シャッターを切りまくった。

時折比較のため、KISSや1Ds 、1D Mark2 と、とっかえひっかえ使ってみるという贅沢さ。(笑)

1Ds は撮影した画面の表示が、1D Mark2 と比べると時間がかかるのは、

新しい製品ほど性能が向上するというデジタル製品の宿命だろう。

1D Mark2 は設計が新しいだけあって、1Ds に比べるとキビキビ動く。

だが20Dはさらに新しい設計のため、すべてのリアクションにおいて、値段を感じさせない反応速度の速さを持っている。

20Dの後で KISS で撮ると、やはりとても軽いカメラに感じるのが面白い。

1D Mark2 は、しばらく触っていると、20Dよりシャッターの音に高級感があることがよくわかる。

何事も価格相応?。

だが、こうして色々なカメラを比較して触ってみると、20Dの大きさと重さは、KISS 寄りなのがとてもよくわかる。

1D Mark2 は、どう考えても私には大きすぎるし重過ぎる。

ショールームの20Dについている新しい ISレンズはショールム内だけでいろいろ撮ってみてもよくわかるが カバーする範囲というか画角が、とても使いやすい。

現時点での20Dは私にとって、いろいろな面からのバランスがとてもいいカメラだ。

今月末の発売が待たれる。

昨夜の米国マーケットのオープニングは、ロングサイドとショートサイドへバラけた展開。

ド頭のオーバーシュート狙いとしては、ここ数日はちょっとわかりにくい展開だ。

朝起きてみると、マーケットは遅い時間にかなり上げたようだが、昨夜はNVECが良かった。

Unshortable だけど、ロングサイドなら問題ないからね。

こちらに詳細がある。

ちょっとギャップは大きかったが、こうしたド頭のオープニングを集中して監視していると、行くものは行くんだなということがよくわかる。

昨日スウィングについて書いたついで?に8月のマイスウィング銘柄でのトップの銘柄をちょっとご紹介。

昨夜またロングだが、さてどこまで上がるか?

損をしたくない人は終了間際にストップマーケットで売りだ。

スウィングでもこのようにホールドする時間で、リスクをコントロールできる。

これはデイトレードでも同じで、時間をコントロールすることでリスクをコントロールするという考え方だ。

0902 Thurs.

8月収益結果 SHAT

8月のトレードも終了です。さて結果はと言うと・・・。

8月成績

総収益額 6,090ドル

純利益 3,510ドル

手数料 2,580ドル

トレード回数 往復86トレード

勝ちトレード 31

負けトレード 44

イーブントレード 11

注文ミストレード なし

獲得ポイント数 20.3ポイント

う〜ん、先月と比べて成績が落ち込んでますなっ。

一番問題だと思うのは、先月は獲得ポイント数26ポイント、売買回数63トレードに対して、今月は先月よりも獲得ポイント数が下がってるのに売買回数が増えてる所ですね。

かなり効率の悪いトレードをしていた事になりますからね〜。

でも、8月の前半は調子が良かったんですけどねぇ、後半でその利益をじりじり減らしてしまった格好です。

このように自分のトレードの記録をつけておけばすぐに傾向がわかりますから、自分のトレードの何が悪かったのか丹念に調べられます。

まあ、後半のマーケットの地合が難しかった感じはありますけどね〜。

それと、エントリーに関しては前から下手くそですが、今回はストップロス設定とホールドの仕方にも問題があるって事には気が付いてるんですが・・・、ってエントリーとストップロスとホールドがヘタだったら全部ヘタってことじゃんっ(爆)。

冗談はおいといて、要はストップロスの設定次第でホールド(保有時間)が変化するってことですね。

つまり、ストップロス設定をタイトにすれば、もちろん引っ掛かりやすくなるわけですから保有時間は短くなる傾向にあります。

スイングの場合ですよ。

ストップロス幅を大きくとればなかなか引っ掛かりませんから、自然と保有時間は長くなります。

ストップロスに掛からないという事は、トレンドの方向さえ見誤っていなければ、実は結果的に利食い目標に到達して利益となる可能性の方が高いとも言えます。

逆行したらすぐに切れとよく言いますが、無策なストップロスは、むざむざ利益のチャンスを失うことになります。

やはりストップロスも計画性が大事で、常にそのタイムフレームにあったトレンドを見極め、そのトレンドの流れが変化しない限り脱出はしない、トレンドの流れが変わらない限り利益目標まで必死でホールドする、そうすることで保有時間も長くなって無駄な売買を抑え、より利益となるチャンスが高くなるのではないかと考えます。

私の個人的な考えですが、スイングトレードにおいて、すべてのトレーダーとすべてのマーケットの状況にマッチした適切なストップロス幅の数値というのは存在しないと思います。

許容できるロス幅は、そのトレーダーの資金力と精神力(やりやすさ、実行しやすさ)、それとその時のマーケットの状況と銘柄のボラティリティーの違いによっても変わります。

ですから基本的には、常に変化するトレンドの流れと支持抵抗のポイントを確認しながらストップロス幅を決めていった方が、自然とマーケットの状況や銘柄に合ったロス幅を選択することになると思います。

あとは自分の資金力と精神力をかんがみて、そうしたトータルバランスから許容できるロス幅を支持抵抗ポイントにすり合わせていく作業をする必要があります。

もし許容できなければ、そのトレードはやらない、その銘柄には手を出さない、といった判断ができるようになります。

だから私の場合は本来、スイングでKMRTなんて最初のカットロス幅が大きくなり過ぎるので手を出さない方が無難なんですが、つい求められる利益幅も大きいので欲から手を出しちゃうんですよね。

もっと理性的にトレードを選択しなくちゃ。

ついでに言うと、ブレイクスキャン用の監視銘柄リストに、20日間の平均レンジ(RangeAve)の項目がありますから、そのRangeAveの値の近い銘柄ばかりを選択すれば、ロス幅を一定に近づけることもできます。

リストから自分の資金力と精神力に見合った銘柄を探すと良いかもしれません。

ストップロス幅を小さくすればするほど、実は求められる利益幅も小さくなるというジレンマになりそうな相関があります。

そりゃそうですよね、2ポイントの利益幅を手に入れようしてるのに、ストップロス幅を0.1ポイントにしたら引っ掛かりまくりでとても2ポイントの利益幅を得るまでホールドしてられません。

2ポイント欲しいなら、どうしても最初は1ポイントくらいの損失幅を想定し許容しておかなければなりません。

私の場合、今回はここら辺の設定の仕方が、8月後半において中途半端であったと考えられます。

自分でも気が付かないうちに、計画性があいまいになってしまっていたのかも知れません。

しつこいようですが、スイングトレードでの話ですからね。

デイトレードやスカルピングは根本的に考え方が違ってきますよ。

保有時間の短いトレードになればなるほど、勝率を優先させ場合によっては利益幅よりも損失幅の方を大きくするか、もしくは同じにしなければ成り立たないこともあります。

その代わり確実性(勝率)の高さで稼ぐわけです。

前にも言いましたが、確実性(勝率)を高めたいなら、保有時間を短くすればするほど高まる傾向にあります。

30分後の1ポイントを得るより、1分後の0.1ポイントを得る方が確実なのですから。

話が長くなりましたが、私の場合は、逆行したら無計画にすぐ脱出するんではなくて、最初にきっちり計画を立ててその計画通りにストップロスを行う方が結果としては良いのではないかということです。

もちろん、計画通りに逆行を我慢したために、結果的に損失幅を拡大させることもあるでしょう。

しかし、それを恐がって利益となる可能性をも失ってしまっては、やはり利益機会の損失という目に見ない損が積み上げられることにもなります。

リスクを取らなければ利益は得られない、トレードの基本概念です。

もうホントここら辺は、自分に対して規律を守れるかどうかという自分との闘いですなっ。

え〜でもまあ、なんだかんだ言っても8月の目標であった、純利益で3,000ドル獲得というのは達成してますので次のステップには進みたいと思いま〜す。

9月からは、株数を50株上げて350株でトレードし、目標は純利益で3,500ドルを目指します。

もし、9月の目標をクリア出来なかったら、10月は株数を上げずに350株のままでトレードし、収益がマイナスになってしまったら、株数を300株に落としてトレードします。

このように収益に合わせて株数を増減すると、自分のトレードの調子が悪い時は資金において防御的になり、調子の良い時は積極的にトレードする事ができます。

あ〜なんとか年内には、総収益で月間1万ドルを達成したいなあ。

でも焦らないようにしなくちゃね。9月も頑張ろう〜っと。

トレードで大事なことは何だろうか?

SHATさんの書き込みを引用させていただいたのは、大事なポイントが非常に多く書かれているからだ。

だれにでもその人なりの波があり、その波を乗り切るためには、自分のトレードの癖を知り、それを直す考え方をしたほうがいいのか、それともそれを逆手に取る考え方をするかという対策が必要になる。

SHATさんはトレードの記録をつけることで月ごとの傾向を、客観的に把握する重要性を書かれているが、トレードの傾向を知るというのは、対策をするためには欠かせない作業だ。

またスウィングとスカルピングでは、それぞれの手法の特徴があることもあわせて書かれているが、そうした特徴を生かしたトレードの重要性がよくわかるコラムだ。

スウィングトレードは、何といっても執行の技術が不要といってもいいくらい、エントリーポイントがアバウトでいいいという長所がある。

その代わり、ホールド中の反対サイドへ振れるリスクを下げるために、複数銘柄へ分散してエントリーする必要があるため、銘柄のマネージメントをしっかりする必要がある。

自分の投下資金に対して、どれくらいの利回りを狙うのかという方針を具体的に持つことだ。

スカルピングでの最初のゴールは、1000株換算で一日0.1ポイント。

それでも年利回りでは、89%にも達するのだ。

スカルピングの威力だといってもいいだろう。

30分後の1ポイントを得るより、1分後の0.1ポイントを得る方が確実なのですから。

とSHATさんも書かれているように、30分という大きなトレンドを掴み、訓練を積めばギャッパーズアイをご覧になればわかるように、勝率は非常に高いものになる。

実際にスウィングトレードをされているからこそ、ここまで明確に断言できるのだろう。

着実に進歩を遂げられているSHATさんは、欠かさず掲示板へ書き込まれているが、スウィングトレードでここまで続けてチャート付で掲載されている方は少ない。

成功のための条件を、実際にアクションとして実行されている姿勢は、多くのトレーダーの鏡となっているはずだ。

最近のセミナーでは、デイトレの技術習得までの間に、トレードで確実に稼ぐことができるように、スウィングトレードの手法を詳しく解説している。

日足チャートでトレンドをどうやって見分けるかという点において、非常に単純で明確なルールによって構成されている方法なのだが一つ問題がある。

高性能なチャートソフトが必要なため、日本の証券会社が提供しているチャートソフトでは、残念ながらこのプレイはできないのだ。

もちろん米国株なら、使用料が1ヶ月99ドルのソフトでもこうした性能を持っているうえに、CQGを使うのなら日本株でも、もちろん可能になる。

高い確率が達成できるポイントは、脱出のルールが非常に明確だという点だ。

視覚的にシンプルでわかりやすいというのは、実トレードの際には大きなアドバンテージとなっている。

来週末から始まる、米国株のライブトレードセミナーは、早々とすでに満席となってしまったが、CQGのデモ口座でもリアルタイムで動くから、スカルピングとスウィングの手法をしっかりと身に着けていただくプログラムとなっている。

さて結果がどうなるか、今から楽しみにしている。

0901 Wed.

少年マガジン第40号が発売されたが MIQ の今月号は、波乗りの授業がテーマとなっている。

セミナーを受けられた方や察しのいい方は、やはりねえ・・って展開なのだが、なかなか楽しいストーリーだ。

波乗りというテーマで面白く見せながらこの回で言いたいことは「群集心理の波へ乗る」という点なのだが、核心を突いたポイントを漫画ならではのわかりやすい表現で描かれている。

このシリーズが続いて単行本となれば、トレードの予備知識を得る教則本として使えるのではないだろうか。

で、今回は前月号(39号)に登場した黒場の師匠の登場するページをご紹介。

モデルが私ということなので、名前の発音を似せているようだ。

絵は目じりのシワあたりがかなり似ている?と思う。

うーむ・・ひげをはやすとこういう感じになるのかと、何だか妙に納得。

で今月の40話の最後では、「課外授業」で漫画化した絵でも登場しているが、ずいぶんと若い感じだ。

漫画の中では、老けたり若返ったりと、なかなか忙しいことになっている。(笑)

iPod とベストマッチのイアフォンMDR-EXQ1

ソニーのQUALIA(クオリア)ブランドのポータブルMDプレーヤー「Q017-MD1」に付属していたステレオイヤフォン「MDR-EXQ1」は7月1日から単体発売されていたのだが、私がオーダーしたときはすでに売り切れで生産待ち状態だったことは以前書いたとおり。

で予約をしていた分が、先月20日ようやく手に入った。

以来 iPod とセットで使用しているので、その使い心地を含めレポート。

イアフォンのことは、以前ここで書いたように iPod

用のイアフォンは、もっぱら ER-4P を使っていたのだが、外出先で移動しながら使う場合、コードの材質が堅いため、風などで物に擦れるとボソボソと耳障りな音がする。

これがこのイアフォンの最大の問題点だった。

ER-4P は独特の音の世界を持っている魅力的なサウンドなので、室内で大人しく?使っている分には最高なのだが、iPodで音楽を聴きながら自転車で走るというケースでは、このボソボソ音がすべてを台無しにしてしまうといっていいほど、絶え間なく聞こえてくるのだ。

音の魅力という点では、3万1,500円のER-4Pに 2万1,000円の MDR-EXQ1は太刀打ちできると以前書いたが、このボソボソ音も含め、トータルで、ソニーのMDR-EXQ1の方が使いやすい。

といきなり結論を書いてしまったが、その理由はボソボソ音だけではなく、コードの長さにもある。

というのはMDR-EXQ1のコードの長さは、イアフォンが二股に分かれるところからプラグまでが、約39センチと非常に短いからだ。

もちろん延長コードが付属しているから、通常の使用ではこの延長コードを継ぎ足して使うことになる。

さらに MDR-EXQ1は、二股分岐部分から左右のイアフォン部分までの長さが左右違うため、装着したときの首周りへのコードの収まりがとてもいいのだ。

このあたりの気配りは、さすがメイドインジャパン。

一方の ER-4Pはイアフォンが二股に分かれるところからプラグまでが108センチとMDR-EXQ1の約2.5倍もある。

また左右のコードの長さが同じなので、線が余って絡み合うことになり、余計にボソボソ音が気になる原因となってしまう。

なわけで、コードを束ねて使っていたのだが、iPod

のリモコンも束ね、イアフォンのコードも束ねるとなると、今度はコードの重さで、イアフォンが耳から抜けやすくなるという、問題も発生することになり、結構コードの始末が大変なのだった。

MDR-EXQ1のコードの長さは、普通なら短すぎて使いにくい位の長さなのだが、iPod

ではリモコンの長さが十分あるため、このくらい短い方がコードを束ねる必要がなく、使いやすいのだ。

SONY は、iPodで使うことを前提として設計したのだろうか?と思えるほど、コードの長さが iPod で使うとまことに具合がいいのである。

太っ腹なSONYだなあ・・って思ってしまうほど!(笑)

左はゴムのイアパッドをはずした状態

これより大きいサイズと小さいサイズの、合計3種類のイアパッドが付属している。

MDR-EXQ1は、コードの材質が柔らかいため、自転車での使用時にもコードの擦れる音が皆無で、音楽に集中することができる。

というわけで、コードの長さ(短さ?)ともあいまって、最近は、 iPod での使用は、もっぱらこのソニーのMDR-EXQ1を使っている。

で、肝心の音質だが低域まで十分に量感があり、高域もかなりきれいに伸びている。

iPod のイコライザーは「フラット」がベストマッチング。

ノイズの多い外では、Bass Booster モードを使ってもいいだろう。

音量を上げても、低域は締った質感を維持しているのは、さすがクオリアブランド。

というわけで、ER-4Pより1万円以上安い 2万1,000円の MDR-EXQ1は、iPod

用のイアフォンとしては、一押しでお勧めです。

Home / Index

of Cool

2004 0901-