まず 12月29日のトレード ですが・・

MYLは

>ローバンドを割った為、脱出。

とありますが、ハイローバンドはあくまでも目安。

大事なのはストップの位置では?

KHCは入った位置が3分足だと高値掴みになっています。

KHC 500株 ▼40ドル

2本目が高値掴みなので勝ち目無し。

長い陽線のあとの陰線。

最初の長い陽線の半分まで戻す(下げ始めた)可能性が高いと考えます。

+236ガイドラインまでは180ドルの値幅。

この日の他の銘柄のトータルゲインを考えると、とてもそこまでは、ホールドはできない。

というか、これだけのカットロスは許容できないはず。

と考えるわけです。

チャートがすべて

序盤に30秒チャートで、カットロスしてしまってます。

先週も、同じことがありましたし

序盤にカットロスするか、我慢するか?は

12月という地合にかかわらず、今後も関係してくる部分だと思います。

現在、新たに序盤のチェック方法を考え中ですが

なかなかアイデアが纏まりません。ボトムスキャンの表示から、チェックの手間が省けないか?

というのが、今考えている事の一つになりますが・・・

うーん、そっち方向へ修正するのは、どうなんでしょうか・・

チャートを見て、ストップをどこにするのかを決める。

これが基本です。

>1月からは伸ばすのを基本に、手堅い手仕舞いも解禁予定でいます。

とよく書いているけど、具体的なトレードの例で、個別にチェックして原因を探さないと・・

「伸ばす」「手堅い脱出」というのは、結果的にそうなったという現象のこと。

つまりルールとしては、非常に曖昧。

何を基準として考えれば、利益が伸びるのか?

そしてどういう条件の時に、どう考えれば、手堅く手仕舞いした結果が出るのか?

個別のトレードで、そこでの判断のどこに問題があったのかを精査して対策をする。

これが基本です。

何よりも一ヶ月の成績が・・

2016年12月 -4,207

2016年11月 -1,163

2016年10月 -901

というように、ブレイクイーブンにも届いていない現実があります。

基本的なスキルが身についていないという証拠です。

CQGを使っていたときの記録を見てみました。

米国ナスダックマーケット07(月)を例にすると・・

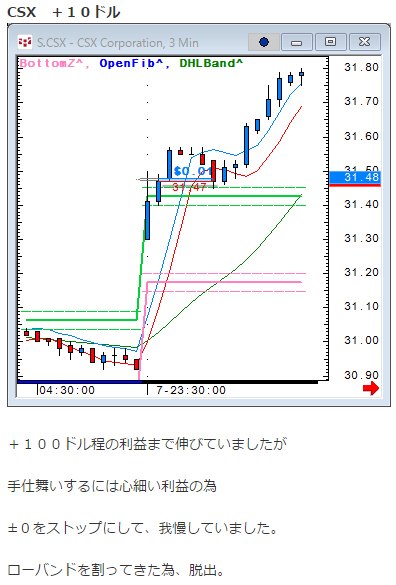

CSX を+10ドルで手仕舞いは勿体ない。

> ±0をストップにして、我慢していました。

これが間違っている。

どうしてブレイクイーブンで逃げるのか?

下に+236ガイドラインが強力なサポートになっている。

にもかかわら逃げてしまう。

ここが問題。

ホールドすれば+300ドル。

トレードでは必ずプルバックが来るのだと考えること。

プルバックのないケースの方が遥かに少ないのです。

そしてマイナスが何ドルという絶対値で判断しないことが大事。

CELGも30秒チャートでは選択できるはず。

見逃して+700ドルを取り逃がし。

3本目の長い陰線は長い下ヒゲが出て+236ガイドラインで反転。

エントリー位置から236ガイドラインまでの値幅は常に意識することが大事。

3分足での、236ガイドラインのプルバック幅は約150ドル。

ATVIも3分足で陽線2本のプルバックあたりで逃げて-140ドル。

>30秒足のハイバンド越えは、妥当な脱出だったと思います。

こういうところが問題では?

ストップはフィボナッチの50%の位置 > 黒い水平線の位置

つまりマイナス200ドルあたり。

この日は他の銘柄のゲインが良かったから、200ドルは何のその。

という地合いだったわけです。

1本目のローソク足の長さを見て、ここまでは戻さないだろうというところがストップ。

たぶんこういうところは見ていないのでは?

-150ドルはあくまでも一つの目安。

チャートフォーメーションとトータルの損益を見て、ケースバイケースの判断が必要。

トレードステーションだからというのも勝てない一つの要因かも知れない。

けれどCQGを使っても、肝心なところを見ていないような気がする。

ここが問題では?

ローバンドを切ったから、という一つの要因だけを見ていて勝てるのなら、誰も苦労しないわけです。

3本足フォーメーションでの、そこまでの買い手あるいは売り手の動きを先読みすることが大事。

ここまで来たら、買い手あるいは売り手は、どの程度手仕舞いしたくなるのか?

その手仕舞いの度合いが、プルバックになるわけですからね。

まとめ

トータルの損益状態を常に意識する。

236ガイドラインあるいは抵抗線までの距離が許容できるのかどうか?

3分足の1本目の長さを判断して、プルバック幅を予想しておく。

CQGのガイドラインが使えなくても大丈夫。

ボトムスキャンには以上書いたような、必要な情報は、すべて表示されているのです。

関連記事

このモジュールが便利なのは、ボタン一つでレンジアベレージの位置と、フィボナッチ・リトレースメントのガイドラインを、チャートへ表示できるという点です。

つまり「フィボナッチの例のライン」(赤い細い水平線)を20個並べたチャートに設定しておけば、マーケット開始から1分後には、上のチャートのようにガイドラインが描画されます。

実際のマーケットで使ってみると、とにかく使いやすいのです。

左上のQMというボタンをクリックすると、赤くなってQM33モード。

4分からは3分足のローソク足が何色かが表示されるわけで、ロングサイドでは青が同色。

つまり3分足2本目のローソク足が確定するまで、1分ごとにマークが変化してゆきます。

ボトムスキャンというツールは、ガットボトムを狙いやすいように設計されています。

そのため「ボトムスキャン」と命名されているのですが、これを十分に使いこなせていない方が多いようです。

ボトムスキャンは、ガイドラインから、どれくらい離れているかによって、銘柄の背景の色が変わります。

売られ始めれば2本の陰線だけで下げ止まるとは思えないほど下げるはず。

ということが、想像できるはずです。

トレンドゾーンの中にあれば無条件で選択すればいい。

というわけではありません。

そこまでに買っている、あるいは売っている連中は、ここまで来たらどう考えるだろう?

という思え方を常にアタマの片隅に置いておくことが大事になります。

それを繰り返しているウチに、そういう見方が自然に出来るようになってくるはずです。

そういう経験を、沢山経験したいと思ったら、ワンクリックシミュレーションです。

これを千本ノックのようにやり続けること。

それまでに買っている、あるいは売っている人たちは、ここまで来たらどう考えるだろうか?

と考えながら、やることが大事です。

ただ漫然とやっていても、予測するチカラを鍛えることはできません。

一ヶ月平均5千ドルが獲れないということは、大事なスキルが身についてないということなのです。

ですからまずはそこを何とかすること。優先順位を間違えないことです。

平均的な長さのローソク足の何ドル分あるのか?

また長いローソク足は、何ドル分に相当するのか?

こうした点を認識しておけば、いざというときのカットロスの幅を、目測することができるはず。

コメントする