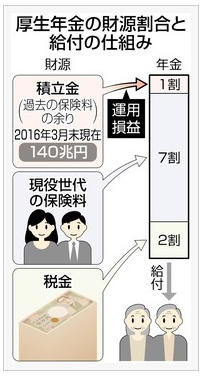

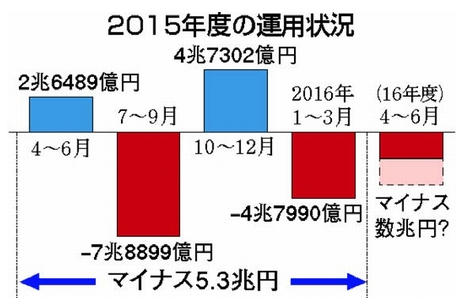

年金積立金管理運用独立行政法人(GPIF)は、2015年度の公的年金積立金の運用損が5兆3千億円だったと発表。

年金積立金管理運用独立行政法人(GPIF)は、2014年度末時点で保有する全ての株式や債券について、銘柄名や時価総額などの情報を29日に開示する方針を固めた。

GPIFは130兆円超の公的年金の積立金を運用する世界最大級の機関投資家で、保有銘柄の公表は株式市場に影響を与える可能性が高いとも指摘されている。

このため、「売買から一定期間を経過して開示すれば、市場への影響は限定的だ」(厚生労働省幹部)として、まずは14年度末時点の情報を開示することにした。

26年度末時点での保有銘柄については、国内株式では1位がトヨタ自動車で時価総額が1兆5499億円、2位が三菱UFJフィナンシャル・グループ(FG)で8229億円、3位が三井住友FGで5173億円。

外国株は2665銘柄を保有し、時価総額は約30兆円。

1位はアップル

2位はエクソンモービル

3位はマイクロソフト

◆高橋理事長一問一答「数字謙虚に受け止める」

東京都内で二十九日、行われた高橋理事長の記者会見での一問一答は次の通り。

-運用成績の評価は。

「国内債券だけでやっても、利息収入はわずか。この先も値上がりは難しく、利息もないだろう」

-国内債券の比率を落としたのは、アベノミクスで賃金や物価が上がり、評価損が出るからか。

「デフレ脱却に向けた施策を考えると、国内債券を減らしたのは良かった。この先、国内債券で利率の高いものを多くする戦略はあるが、今のポートフォリオ(資産構成)の範囲で十分できる」

-株式の比率増加が、今回は悪い方向へ出たということか。

「株価だけでなく、円高による外国債券の利息収入の目減りなど複合要因。安定していたのは国内債券だけで、分散効果が働かなかった。今後の改善として、良い運用マネジャーを見つけるスキルも鍛える」

-赤字の背景である株式投資の拡大は、政府に求められたからでは。

「政府関係者に、経済政策と連動した運用を言われたことはない」

-価格変動の大きさを不安視する国民もいる。

「制度面では国庫負担と保険料で賄える状態。実績面では、市場変動の影響を受けたのは過去の利益の蓄積部分だ。ただ、『だから年金は安心』ではなく、数字を謙虚に受け止め、次に生かしたい」

大損してもこの程度。(笑)

さて、じゃあ今後どうなるのか?

これが肝心なのだが、どのメディアも、今後の予測に津しては全く触れてはいない。

というか、分からないのだろう。

140兆円の資金があるのなら、日経平均のチャートを見ながら運用すればいいわけだ。

わかりやすく言えば、インデックスの1万662円を1万株買えば、1億6620万円。

140兆円 = 1,400,000億円だと84億2358万株買えるわけだ。

値上がり幅は7133円なので約60兆円強の利益となるわけだ。

3年間で60兆円。年間20兆円の利益。

まあこれは架空の話だし、140兆円分を一気に買ったり売ったりはできないわけだけど。(笑)

とはいえ、現状はかなり下手くそな運用だと言っていいだろう。

ちゃんとチャートを見ながら運用すれば、こんな大損はしないはず。

ただ資金の性格上、ダウントレンドだからといって、ショートはできないだろう。

とはいえ、保有している最大の資金量の銘柄のチャートを見ると・・

トヨタ自動車(7203)の週足チャート

下は日経平均の週足チャート

この2つはとても似ている。

三菱UFJFG(8306)や本田技研工業(7267)のチャートも似たような形だ。

つまり、組み合わせている銘柄の動きは日経平均などの指数と同じ動きをしているわけだ。

そりゃあ銘柄を見れば当然の話で、だったらわざわざ運用会社に任せる必要がないことになる。

指数というインデックス連動銘柄で運用すれば済む話ではないだろうか。

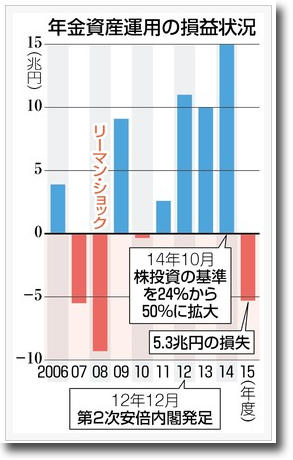

この表を見ても1年遅れの指数と連動した成績だということがよくわかる。

上と下を見比べれば、運用と言うよりも完全に連動していることがわかる。

下は日経平均の日足チャート。

こんな工夫も何もない運用だったら、誰でもできるんじゃないの?

どういう運用をしているんだかねえ・・

日本の証券業界って、天下りで固められているので、然るべき成績で運用できるところなんて、たぶんないはず。

所詮サラリーマンだから、アメリカのようにトレーダーが成り上がって形成される証券界とは大違い。

資金の半分は債券で運用しているうえ、債券は利益が出ないため、株式の比重を増やしたということだが・・

もっと細かく運用すれば、たとえば特定の移動平均線を切ってきたら、半分は手仕舞うとかすれば、2015度にこれだけ負けることはなかったはず。

結局は、指数任せの指数に連動した成績しか出せていないわけだ。

どうせなら、民間の腕がいいところに成功報酬で競わせた方が、遥かに良い成績が期待できるのではないだろうか。

関連記事

9割が知らない投資信託の事実 「平均点」を上回る投信は極少数!

MORNINGSTAR の投資信託情報にあるファンドランキングを見ると・・

レーティング・リスクの項目を見れば一目瞭然。

目減りしていない投資信託はほとんどないことが分かるだろう。

投資信託で儲かるのか?で、ラクして努力もせず儲けたいという考えが、損失を呼び寄せると書いたが、

というわけで、使い方の一例をご紹介。

ソバルディで書いたが、ギリアド社(GILD)の、経口ヌクレオチド阻害薬ソホスブビル(sofosbuvir)は、12月の発売以来、ソバルディは8万人以上の患者に処方されている。

ソバルディは世界史上最高の売上高を誇る処方薬となる見通しだという。

運用方法というのは、資産が1千万円程度なのか、5億円なのかによって違うので、上の記事は一般論ということになる。

そして運用益が毎月キャッシュで必要なのか、あるいは5年くらいは利益を元本に加算して運用できるのか?

によっても、方法が変わってくるわけだ。

そりゃあ何も勉強せず、個人投資家が市場平均(インデックス)を上回る銘柄を見つけることなど土台無理。

だがちゃんと勉強すれば、投資信託などは問題にならないだけの利益を出す銘柄を見つけることができるのだ。

決めつけはよくないよね。(笑)

皆さんは、お金を増やしたいときにはどうしているだろうか?

銀行は借りてくれる会社が少ないため、そのお金で日本国債を買っている。

国債の利回りは1%前後と低いかわりに手堅いことになっている。(笑)

そのため銀行は国債を現在でも買い続けているわけだが、こうした理由で銀行に預けても、利子は雀の涙。

一方、投資信託はリスクをとって運用している。そのため運が良ければ利回りは銀行よりよいことがあるというわけだ。

だがリスクをとっている以上、投資信託には元本保証がない。

「投資信託の光と影」を読みましたが、具体的にはどういう風にして金融機関は儲けているのでしょうか?

日記でとりあげてください。

というご質問をいただいたので、今日は金融機関の手数料について。

金融機関が売り出している金融商品の多くは、明確な手数料体系の通常の商取引とは程遠いことが多く、またそのカラクリがわかりにくいもの と相場は決まっている。

投資信託はどの程度の運用成績なのでしょうか?

というわけでちょっと調べてみました。

まずは、モーニングスターのトータルリターンランキングでの5年利回り。

格付投資情報センターでは、各種の成績を見ることができます。

国内型アクティブ型の運用成績を見ると、当然のことですが、かなり悲惨な状態だといっていいでしょう。

野村の株価が安いわけがよくわかりますね。(笑)

こうした実態をもとに、独断と偏見による「投資信託」についてです。

コメントする