ビットコインは物質(紙幣やコイン)ではなく、デジタル化された貨幣のこと。

ネットワー クを使い伝達します。

つまりデジタルキャッシュの一種。

クレジット取引は事後的決済ですが、デジタルキャッシュは、リアルタイムに現金を移動させることができます。

ネットワークを使った処理は安全性が高く、情報改竄(偽造)を防ぐため、高度な暗号技術が活用されている。

特にキー・テクノロジーとなったのがRSAに代表される公開鍵暗号(Public key encryption)です。

様々なデジタル・キャッシュ・システムが提案されていますが、例をあげて、仕組みを説明しておきましょう。

仕組み

たとえば100ドルの商品をネット上で買う場合を想定してみます。

デジタルキャッシュを使うには、利用者は銀行に自分の口座を持っていなくてはなりません。

まず、自分の口座からネットワークを通して100ドル分のデジタルキャッシュを引き出します。

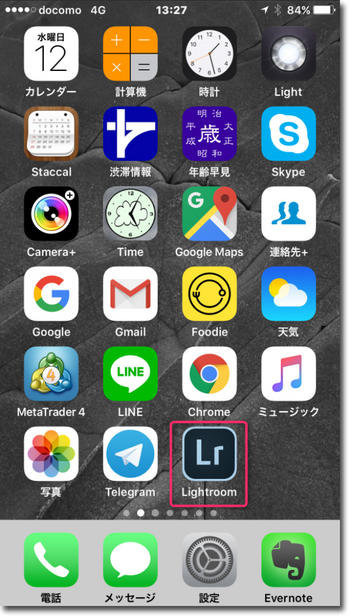

そして手元にある「電子財布(Electronic Wallet)」に入れます。

電子財布はパーソナル ・コンピュータ用のアプリケーション、あるいはスマートカードのような形態です。

ネットワークで買物する場合、商品を買いたいという電子メールに100ドル分のデジタルキャッシュを「同封」して伝送します。

ショップでは、利用者からのデジタルキャッシュが「本物」である かどうかを照合。

商品を利用者に送ります。

受け取った売上金であるデジタルキャッシュは、ネットワークでつながった取引先の銀行に送られます。

銀行では再びデジタルキャッシュをチェックし、問題がなければ100ドルが、商品を売ったショップの口座へ送金します。

特徴

デジタルキャッシュは100ドルを引き出し、現金と同じよ うに10ドルとかに「くずして」使うこともできます。

個人間の貸し借りも可能です。

クレジットカードによる決済とは違って少額決済への対応性があります。

誰にでも使え,使った人を特定できない匿名性があるのも大きな特徴です。

デジタルキャッシュでは公開鍵暗号方式をベースとしたデジタル署名によって データが保護されています。

銀行から利用者が引き出すeキャッシュには,暗号化 された「裏書き(Blind Signature)」がなされています。

額面を保証する裏書きは、利用者が小額にくずしたり、メールで他人に送っても消えることはありません。

裏書きは銀行だけが持っている秘密鍵を使っ て行なわれています。

そのため、他人が書き替えたりコピーすることはできない仕組みになっています。

銀行自身も、一度行なったデジタル署名は否認することができないのです。

ビットコインの発行量は有限

ビットコインと変換率でも触れていますが、ビットコインの発行量は、あらかじめ2100万BTCと決められています。

2017年には、2100万BTCのうちの87.5%が発行済みとなる予定です。

2033年には、99%が発行済みとなります。

残りの1%の発行が終わるのは、2140年。

さらにインフレを防ぐため、4年ごとに発行数量を半減させるというルールで運用されています。

つまり発行枚数が限定されているわけです。

まさに金(ゴールド)と同じなわけで、ビットコインも金のように、値段の上下が起こります。

ロボットの利益の一部をビットコインで保有し続ければ、発行量が減るにつれ、価格が上昇して価値が何倍にもなる可能性があるわけです。

預金封鎖時代の「金(ゴールド)」に裏付けられた仮想通貨

低コストと利便性

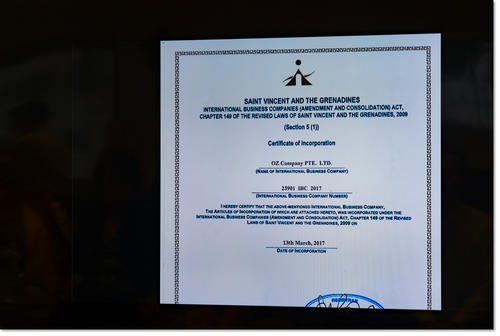

オズカンパニーのビジネスモデルでは、購入すると、株ではなくデジタルキャッシュとして扱われます。

あとで会社の株と交換することもできます。

現在オズカンパニーのビジネスに参加するには、基本的にビットコインで参加することになります。

ですからコミッションはビットコインで支払われます。

ただ、ユーザーの利便性のため、i-Accountカードが提供されています。

ロボットによる収益金をこのカードで受け取ることができるようにするかどうかは、検討中だそうです。

現金での送金だと、銀行を通さなければならず、時間と手数料がかかります。

デジタルキャッシュなら、安全なうえ、比較にならない安いコストで、一瞬のうちに送金できるのです。

何と言っても、ビットコインによる国内外への送金手数料は、ほぼゼロなのです。

オズのシステムはこうした点を考えると、とても先進的な仕組みを持っているといっていいでしょう。

新世代の決済サービス 11の特徴

世界中の中央銀行で、それぞれが独自のデジタル通貨の発行を検討しています。

中国のビットコイン取引シェアは世界の9割!一方、日本では消費税が普及の障害になっている!?

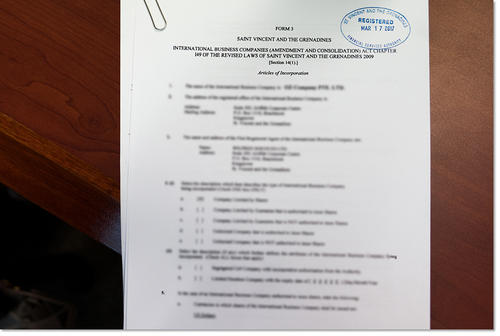

自民党IT戦略特命委員会から2014年に出された「ビットコインをはじめとする価値記録への対応に関する中間報告」によれば、『通貨と価値記録および、価値記録と物・サービスの交換は消費行為に該当するので、消費税を課税する』という一つの判断が示された。

日本においては「仮想通貨の購入時と売却時には消費税が発生する」というのが現時点での正しい認識である。

だがビットコインを普通に売買する個人は特に心配する必要はない。なぜなら、消費税の納税義務は売上高1,000万円以上の個人事業主や法人が対象なので、個人がビットコインを売却する際は消費税の対象にはならないからである。つまり、ビットコインの保有において個人で消費税を納税する煩わしさは通常ないと考えていいだろう。

日本でも本格的な仮想通貨の時代が始まっている?

日本の銀行でも、自行でのデジタルキャッシュをメインストリームへ流通させようという目論見で、着々と準備が行われています。

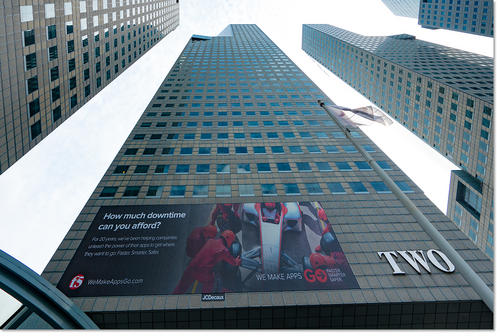

三菱UFJ、29年度中に仮想通貨発行へ一般向けに

独自に仮想通貨を一般向けに出すのはメガバンクでは初めて。みずほフィナンシャルグループも仮想通貨の実証実験に着手しており、同様の動きが他の国内金融機関に広がる可能性がある。

三菱UFJは29年初めにもグループの社員らを対象にMUFGコインを発行して国内送金などをできるようにし、その後、一般向けに開放する。

MUFGコインを用いれば、スマートフォンで簡単に割り勘ができたり、安く早く送金できたりするようになる。ウォレットと呼ばれるコイン用口座の開設もスマホで可能にする。

キャッシュレス化進む英国 7割が「現金よりも電子決済」

若い世代の2割がカードを受けつけない店をボイコット

英消費者の現金離れを裏づけるかのように、62%が現金よりもカードやウォレットによる決済を望んでおり、38%が「カード決済を受けつけない小売店、あるいは飲食店は利便性が悪い」、20%は「利用しない」と答えている。

15年度のデビットカード国内市場は8,905億円 16年は25.7%増の1兆1,193億円まで拡大

デビットカードとは、買い物などをした際に、その代金が銀行口座から即時に引き落とされるタイプのカードである。現在、国内におけるデビットカードは J-Debit とブランドデビットに大別される。J-Debitは1999年1月に日本デビットカード推進協議会が開始したデビットカードサービスであり、全国の実店舗における加盟店約50万カ所で利用できる。

財布レス時代がやってくる 決済、非金融がしのぎ

LINEは3月、プリペイドカード「LINEペイカード」を発行した。登録はLINEアプリからのみ可能で、実質的にスマホ利用者専用カードだ。事前入金した金額の範囲ならJCB加盟店でクレジットカードと同様に使える。利用額の2%と、一般的なクレジットカードの約4倍のポイントを還元するのも特徴だ。LINEの利用者間で送金もできる。

ヤフーは5月、独自の電子マネー「ヤフー!マネー」を開発。クレジットカードを持たない人向けの決済サービスを強化した。同社のオークションの売り手は落札代金をヤフー!マネーで受け取るだけで代金の2%分が上乗せされる。スマホがあれば、ヤフー!マネーを使う人同士の送金も無料だ。17年にはネット外の一部実店舗でもヤフー!マネーが使えるようになる。

デジタルマネーは日本で普及するか?:国家は通貨を手放せない

ビットコインのようなデジタルマネーには非中央集権がコアの思想として組み込まれており、国家や金融機関がデジタルマネーを活用することは、自らの中央集権的な事業を解体しかねないという矛盾がある。内外の金融機関は自らの事業形態にあったクローズドなブロックチェーンの活用に大きく投資している。

では銀行主体のデジタルキャッシュは普及するのか?

という点について検証してみます。

三菱UFJのにMUFGコインはビットコインと大きく異なる点があります。

まず、1円=1コインというように相場が固定されています。

ビットコインと違って、発行主体が存在します。

銀行が発行主体になるという事は、銀行の信用次第という事になります。

ビットコインは発行主体が無いため通貨に対する権限が分散されます。

つまりリスクも分散されているのです。

発行主体の信用に左右されない通貨だといえばいいでしょう。

MUFGコインは名称を変えた株券と一緒なので、暗号通貨としての普及はまず見込めないでしょう。

なぜなら三菱東京UFJ銀行が倒産したり、発行を取りやめたらおしまいだからです。

日本円を信用し、ビットコインを信用する人は、銀行を絶対的なものとはみなさないはずです。

特定の人物、機関が権力を握る事に対する疑問から生まれたのが暗号通貨なのですから。

MUFGコインはブロックチェーンの監視が銀行内だけでおさまっているという仕組みです。

そのため改竄の余地が残ることになります。

なぜなら、監視を行う銀行員や銀行が改竄を行わないという保証はないからです。

それに相場が固定なら円をそのまま使えばいいのではないでしょうか。

暗号通貨が日本で普及しづらい理由のひとつとして、円の信用が高いことにあります。

民間の銀行が発行する通貨が、日本円と同等以上の信用を得られるのでしょうか?

ビットコインのように相場を流動的にして、自身を投機対象にした方が、利用者は増えるのではないでしょうか。

SUICAやWAONは電子マネーの一種。

発行運営者主体での比較

MUFGコイン > 三菱東京UFJ銀行

ビットコイン > なし

電子マネー > JR東日本やイオン

利用者同士のやりとり

MUFGコイン > できる

ビットコイン > できる

電子マネー > できない

円との交換

MUFGコイン > 1コインが1円で固定

ビットコイン > 変動するので投機の対象となる

電子マネー > 円をチャージして使う

三菱東京UFJ銀行の「MUFGコイン」は、現金を1コイン1円の交換レートでコインに交換し、スマホアプリに取り込んで使うことを想定し、さらにはユーザー同士でコインをやり取りしたり、空港で外貨に換えて引き出すことが想定されているようです。

今や日本のコンビニでは手数料はほぼなしで、カードだけですでに現金が引き出せます。

こうしたケースで、現金のかわりにコインに交換して使うメリットはどこにあるのでしょうか。

要するに、MUFGコインというのは、自行基幹のシステムのコスト削減がまず第一の目的なのではないでしょうか。

こうしたシステムは、IBMとか富士通とかのホストコンピュータを使います。

その保守だけでも、膨大な費用がかかっているはずです。

これがブロックチェーンによって、よりコストの低い運用ができればどういうメリットがあるのか。

銀行にとっては何百億円規模の節約になるはずです。

結局のところ、MUFGコインは、銀行内の支店(特に海外支店)などの振替にまずは使われるはずです。

海外支店は、セキュリティ上の理由で、中央のホストに直接は繋がっていない仕組みになっています。

そのため、インターネットを通じての海外と国内勘定の振替などは、結構面倒なことになっています。

もし海外を含めた各支店がブロックチェーンで、勘定振替のためにコインを運用できればどうなるでしょうか?

分散型の仕組みを使うことができるのです。

つまり中央の巨大なホストに繋がっていなくても、安全かつリアルタイムで、残高を記録することができます。

海外支店や、ネットワークの問題で中央ホストに繋げない支店にとっては、画期的なソリューションとなるのです。

このように銀行内の業務システムとしては優れた機能を持っています。

消費者にとってのMUFGコインのメリットとは?

記事では、MUFGコインは一般の消費者も使えるようにする、という構想のようです。

関係者によると、同行に口座を持つ人が「1円=1MUFGコイン」の比率で預金をコインに交換。

三菱東京UFJの海外拠点の口座に送ると、現在の4千円前後という手数料が大幅に安くなるといいます。

また、スマホに取り込んだコインを空港などで外貨で引き出せるようにすることなども想定されているようです。

ですが、これはコインのメリットというよりも、MUFG内で、海外と国内の振替コストが下がっただけです。

ということは、単にMUFG内の口座残高の振替が、少し便利になるということにしかなりません。

消費者にとってのメリットは、銀行の支店で口座を開設する手間が省けるくらいではないでしょうか。

つまり、デジタルキャッシュを使っても、本質的なユーザー体験はあまりかわらないのです。

なのにMUFGウォレットを使う際には、運転免許証などの提出が必須になるはずです。

ユーザーや、サードパーティーは、MUFGコインのブロックチェーンには直接アクセスできません。

専用のアプリか、許可されたAPIを通してアクセスすることになります。

ブロックチェーンに直接トランザクションを送ることはできないのです。

一旦銀行の専用APIにアクセスし、それを通じてブロックチェーンにアクセスするといった設計になります。

そうなると、銀行外の人にとっては、今までと何も違わない、ということになります。(笑)

MUFGコインは銀行預金そのものではないのか?

よく考えると、MUFGコインに相当するものは、今もすでにあるのです。

それは銀行預金残高です。

銀行の預金残高というのは、実際にその支店にそれだけの現金があるわけではありません。

信用の創造によって、トータルでは実際の現金よりも多くの数字が発行されています。

そのため一斉にみんなが預金を引き出し始めたら、残高をすべて引き出すことなどできなくなります。

なぜなら、みなさんのお金は貸付に回されているからです。(笑)

これこそが、仮想通貨のマジックなのです。

いいかえれば、銀行預金こそが、銀行内の数字を操作することによって生まれる仮想通貨なのです。

銀行による信用の創造により、銀行預金という名前の、その銀行内での専用仮想通貨を作っているわけです。

仮想通貨(銀行預金という信用によるお金)に対しては、日本銀行券と1対1の交換レートで運用されています。

その銀行のお金にアクセスするには、専用のウォレットやウェブページからログインするだけ。

一般のユーザーは、振り込みという名の送金や、残高、明細の確認もできます。

多くの方が、この仕組みを現在も使われているはずです。

MUFGコインというのは、三菱東京UFJ銀行が発行しています。

そして日本銀行券と交換比率を一定保証します。

専用のシステムから使える仮想通貨です。

ですが、仮想通貨はすでに銀行預金という名前で存在しているのです。

専用システムを通じてネットやスマホで使われている方も多いでしょう。

現状の銀行預金をネットバンキング経由で使う。

こうした現状でのユーザー体験は、MUFG仮想通貨を専用APIを使って操作する体験と何が違うのでしょうか?

本質的には全く同じものです。

多くの一般人にはよくわからないため、仮想通貨というMUFGコインはものすごいもののように見えるはず。

銀行側にとってのこうした思惑が透けて見える気がするのは、私だけでしょうか?

コインを取り込んだスマホをかざすことで現金を引き出せるATMも導入されるそうです。

高いATMを増設するかわりに、コインを取り込んだスマホで操作してもらえる。

銀行にとってはかなりのメリットです。

このように銀行内のコスト削減には寄与するでしょう。

ですが、ユーザーとしては、何ら新しい体験を得られるものではないのです。

他にもっとやるべきことはないのでしょうか?

報道によると、2018年春から稼働させる予定だそうです。

ご苦労さまです。(笑)