2008 0301-

0314 Fri.

���T�Ō�ƂȂ���j�̃}�[�P�b�g�����Ǔ�ŁA�傫�������B�g�����h�Ƃ��Ă̓V���[�g�T�C�h�ւ̃G���g���[�Ȃ̂ɃM���b�v�A�b�v�ŊJ�n�Ƃ���������Ƃ��ɂ����W�J���������A���߂Ƀz�[���h����E�n�E�n�̖�������荬���āA�l�b�g�G�C�h�ł�������K�C�h�B

���������Ƃ��Ƀu���C�N�X�L�����E�v�����ǂ��g�������H�@����

�@

���j�͍P��̃l�b�g�G�C�h�������p�����������A���ĂƂ��Ɏキ�A�č��}�[�P�b�g���I�[�v�j���O�̓M���b�v�A�b�v�B�܂��A���ꂾ������킯�ŁA�J�Â��Ă����b�オ�������킯���B

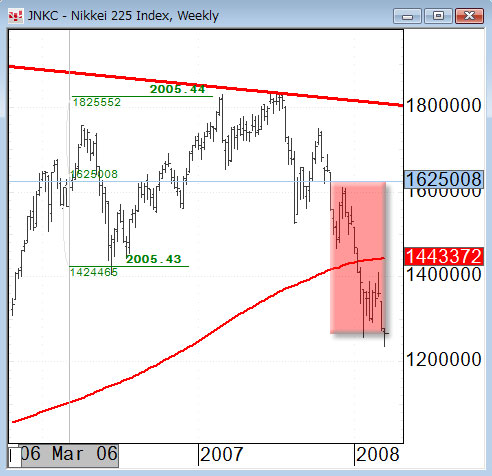

��̃`���[�g�̂悤�ɁA���̈ʒu���炾�ƃ����O�T�C�h�����҂ł���p�^�[�����������A�I����Ă݂�ƃ��C�h�����W�̉A���B

�u���C�N�X�L�����E�v�����ǂ��g�������H�@����

�͂����R�M���b�v�v���C�����Ƃ��Ē�����BIDU���o��B���Ԃɂ�������Ɣw�����I�łق��������Ƃ̒��Q�ŁA�R���f�B�V���������A�Ӑg�̃K�C�h�B�Ƃ����킯�łȂ��Ȃ����������p�^�[���ƂȂ����B�@�ڍׂ͂������@����

�@

�l�O�ŃA�K�炸�ɘb�����@

�ɓx�Ƃ����قǂ̃A�K���ǂł͂Ȃ��Ă��A�l�O�Řb���i�ɂȂ�ƁA�ْ����Ă��܂��b���Ȃ����Ƃ�����܂��B

�ł͂ǂ̂悤�ȏꍇ�ɋْ�����̂��H

��ʓI�Ɂu���O���������̂��Ƃ��悭�m���Ă���Ă���v�ꍇ�ŁA����ɘb�����e�����ɂ�����������Ă����Ԃ��ƁA�ْ����ɂ����Ƃ�����ł��傤�B

�t�ɂ����炪����̂��Ƃ�m�肷���Ă���ꍇ��A���肪�����̂��Ƃ��悭�m��Ȃ��Ǝv����P�[�X�łْ͋��������ɂȂ�܂��B

�Ƃ����Ă��A�K�x�ȋْ���Ԃł���A����͂���ň������Ƃł͂Ȃ��A�������ăe���V�������グ�Ă������ʂ��������肷����̂ł��B

���̏ꍇ�Z�~�i�[��ʂ��āA10�N�߂��l�̑O�Řb�������Ă��܂����̂ŁA�A�K���ƌ������Ƃ͂���܂���B

����͎����̌����������ƁA�����̂��邱�ƂɃe�[�}���i���Ęb���Ă��邩��ł����A�b�̒��g�ɏW�����邱�Ƃ��ł���A�ْ��Ȃǂ��Ă���ɂƂ��������������]�n���Ȃ��Ȃ�Ƃ����킯�ł�

�ˁB

�Z�~�i�[�ł́A�g���[�h�̘b�̂��߁A����Γ��ӕ���B

�Ƃ����킯�őS���̗]�T�ł����āA�ْ����邱�ƂȂǂقƂ�ǂȂ��̂ł����A�����ƈႤ�ꏊ�ŃZ�~�i�[�����Ƃ���A�ΏۂƂȂ長���肪�����ƈႤ�ꍇ�́A����Ȃ�ɍH�v�����Ă��܂��B

���̍H�v�Ƃ����̂́A�e�[�}�Ƃ����悻�̎��Ԃ��������i�s�\�Ȃǂ̃���������Ă����Ƃ������Ƃł��B

���̃������e�[�u���̏�ɒu���A�`���`���ƌ��Ȃ���b���悤�ɂ��Ă��܂��B

�������邱�ƂŁA�b�̃k�P���Ȃ��Ȃ�A�����ƃy�[�X������Ă����ꍇ�Ă��A�����Ď��Ԃ��Ȃ��Ȃ�Q�Ă�A�ȂǂƂ������s���h�����Ƃ��ł��܂��B

�܂��J���y�L�łȂ��Ă��A�e�[�}�����ʔ�����A���S���ĕ����Ă������̂ł�����A�p�[�t�F�N�g��ڎw���Ȃ��ƂƂ����̂��厖�ȓ_�����m��܂���B

���̏�����܂��蔲����������̂ł�����ˁB

�@

�v�͎����̃y�[�X�Ɏ������ނ��Ƃł��B

�ȑO�ǂ����̗\���Z�̖����搶�̍u�`�̗l�q�����Ă��Ƃ�����̂ł����A���k�̐S���O�C�O�C�ƒ͂ރT�}�����Ċ��S�������Ƃ�����܂��B

���̂Ƃ��Ɂu�Ȃ�قǂ˂��v�Ɗ��S�����_�̂������̃��U�������ł��Љ�܂��傤�B

���Ă�����Ƒ傰���H�i�j

�@

�܂��ŏ�����A�����Ȃ�e�[�}�֓���Ȃ��B

����͑厖�ł��B

���̂���y�n�ɂ��Ēm���Ă���_�A���邢�͈�ہA�܂��͒��N���Ă��獡�����܂ŗ����ۂ̐S���ȂǁA������Ƃ������Ԙb�I�ȑO�t�����܂��b���܂��B

����͂��݂��ْ̋����������߂ł��B

�����ĂR���قǂ��č����������v�炢�A�厖�ȓ_����ɂł������̂ŁA���炩����3�ɂ܂Ƃ߂��|�C���g���A����Ɏ���Ƃ��ē���������̂ł��B

�@

�ł��������ŁA���̂R����������Y�ꂵ�܂��ƁA�]�v�ɃA�K��܂�����A�C�����Ă��������B�i�j

�����ɂł��Z���ӏ����������Ă��������ł��傤�B

�����āu�����̃e�[�}�ɂ��āA3�̑傫�ȃ|�C���g������̂ł����A�݂Ȃ��킩��ɂȂ�ł��傤���H�v

�Ƃ������������A���b�ԁu�}�v��u���̂ł��B

�R�R���厖�ň�u�̒��ق��K�v�ł��B

�@

�����Ă���l�́A���̈ꌾ�ŏ������˓I�ɍl���邱�ƂɂȂ�܂��B

�ł����A���ʋ^��𓊂�������ꂽ���āA���炩���ߍl���Ă������Ƃł͂Ȃ��̂ŁA�����ɂ͂킩��Ȃ��̂����ʂł��B

�킩��Ȃ��̂�������O�Ȃ킯�ŁA�������ĉ����̃e�[�}�ł����Ȃ�R�̑厖�ȃ|�C���g���ĕ����ꂽ���āA�����ɂ͂킩��܂���B�i�j

����Ȃ��̂ł��B

�@

���̂悤�Ƀ^�C�~���O�̂悢�u���������v�Ƃ����̂́A�����l�ɋ������������������ʂ�����܂��B

����ɁA�������厖�ȓ_�Ȃ̂ł����u���̏�̋�C����ς����邱�Ƃ��ł������̂悤�ȍ��o�v�����A�b����ɕ������Ă���܂��B

���ꂪ�厖�Ȃ̂ł��B

�����������M���琶�܂��b����̊m�M���A���Ȃ��𗎂��������A����ɂ͒��O�̐S��͂ނ̂ł��B

�������A���B

�@

�@

�@

0313 Thurs.

���12���̓����}�[�P�b�g�̓i���[�����W�ŏI���B�܂�]�蓮���Ȃ������Ƃ����킯�����A������̃^�C�g�����u�a�������Ȃ��}�[�P�b�g�v�Ə������悤�ɁA���ɓ���W�J�B

�����o�[�W�����A�b�v���ꂽ�X�y�V�����t�B���^�[��������u�u���C�N�X�L�����E�v���v���g�����ƂŁA�X�g���X�̏��Ȃ��A���肵���p�t�H�[�}���X���c�����Ƃ��ł���B

���̓��u���C�N�X�L�����E�v��

���ǂ̂悤�Ɏg�����̂��H�i����j

�@

�����Ė�̕č�NASDAQ�}�[�P�b�g�̓M���b�v�A�b�v�ŊJ�n�B

�u�͂����R�M���b�v�v���C�v���A���̃u���C�N�X�L�����E�v���������Ăǂ��g���[�h������̂��H�Ȃǂ̖��x�̔Z���l�b�g�G�C�h�ŁA�����̕����m���ȗ��v�����m�ɂ���Ă���B

>> ����̕č����͂S�A���ł����I�u���C�N�X�L�����Ƃ͂����搶�̃K�C�h�̂������ł��I���肪�Ƃ��������܂����I

>> �����́APACR�ŃI�[�v�j���O�@������Ǝ���܂����B�G���g���[�̒x���̂Əo��̂��A�x���̂��A�悭�킩�鎸�s�ł��B�n�b�`3���̂������ɒE�X�ł��B

�Ƃ����z�b�g�ȓW�J�B

�ǂ̂悤�Ƀu���C�N�X�L�����E�v�����g�����̂��H�i����j

�@

�@

�ʉ�������̎莆

�͂�������́A�����̐��ƁA����Ȃ��ƕ����̂́A�{���Ɏ���Ƃ́A�v���܂������A�S�����m�ł��������܂��B�����܂���B

���A�����́A�ςݗ��Č^���������M���u���o�Q�Q�T�m�[���[�h�I�[�v���v�Ƃ����̂��A�������Ȃ������i��̓I�ȋ��z�����̍ۂ����猾���܂��Q���~�j�ł�������Ă���܂��B

�����傤�ǂ���͂��߂ĂQ�N�ڂł����A���߂́A�Q�����炢�́{�Q�����炢�o�Ă����̂ł����A���ꂩ�牺�����Ă����ĂR�����O�́|�P�W�O�O�O���炢�����āA�R�����ō���́|�U���܂Ŗc��オ��܂����B

������ƐS�z�ł���܂��āA�m�荇���̋�s���ɕ������Ƃ���A���������̂͂T�N�`�P�O�N�̃X�p���ł݂���̂ŁA���͂��낳�Ȃ��ق��������Ƃ����A�h�o�C�X�����������܂����B

�ƂĂ��S�z�ł���܂��āA�����͂���Ȃ��ƕ����̂́A���炾�Ƃ������Ƃ͕S�����m�ł���܂����A�����͔n���搶�Ɉӌ��������Ǝv���܂����B

���ƁA�m�荇������u�����Ɗ����ɂ��ĕ������ق��������v�ƌ����܂����B�����܂���A���ƂȂɂ��u�����{�v������܂�����A��������m�ł����A�����Ă������������ł��B

�����܂���A����Șb�Ł@���炢�����܂��B

�����ł��ˁB������ɖژ_����������܂��B

����10�N�W��10������̓��o���ϘA���^�ŁA����19�N9����1000���~�K�͂̓����M���B

�t�@�i�b�N�E���Z���E�L���m���ETDK�EKDDI�E�A�h�o���e�X�g�E�M�z���w�E�����G���N�g�����E���c��i�E�{�c�Z���E�g���^�E�t�@�[�X�g���e�[�����O�E�\�t�g�o���N�E�\�j�[�E�Z�R���ENTT�f�[�^�E�e�����E�A�X�e���X����E����E�G�[�U�C�E�x�m�t�C�����E�I�����p�X�E�g�����h�}�C�N���ECSK�E�~�c�~�E�f���\�[�E���{�V�q�E�Z�F�s���Y�E�j�R���E�������쏊

������ɂ�������2.4������0.76���U�A�d�C�@�핪�삪20.3���ōł���d���傫���Ȃ��Ă��܂��B�g�[�^���ł�9�N�ԗa�����ςȂ��ɂ��Ă����17.86���B�܂�N1.98���̗����

�B

�M����V�Ƃ��� 0.84% �A���Ɖ�悤���A���v���o�悤��

10%�@������������܂��B�^�p���鑤�́A���v���o�悤�Əo�܂����A�N8�����܂�̕�V�ʼn^�p����Ƃ����킯�ł��B

���{�ۏł͂Ȃ��̂ŁA�������Ă�����͂����܂��A���o���ς����Ă����Ƃ���Ŕ����āA�����Ƃ���Ŕ���A�Ƃ������Ƃł�邵���Ȃ��ł��傤���A�̐S�̓��o���ς��������Ă��܂�����ˁB

����2���~��24�����ł�����48���~�̎����ŁA����-6���~�Ƃ������Ƃ́A25���̃h���[�_�E��

�B

�Q�N����4�����炢�̗����ł�����A���v�Ƃ��Ă̖ڕW�͂Q�N�ŁA9600�~�Ƃ����Ƃ���ł��B

�����Ƃ��ẮA���܂������^�ׂA��s�֗a��������������ƂɂȂ�܂����A����̂悤�ɉ�����ƁA�{���{���ɂȂ�킯�ł��B

���o���ϘA���^�Ƃ����̂͂��������`���[�g�ƘA�����Ă��邱�ƂɂȂ�܂��B

�܂��̃`���[�g�̓p�t�H�[�}���X�Ȑ����̂��́B

�Ԃ���������ƃ_�E���g�����h�ł�����A���������`���[�g�Ŕ����Α�������͓̂�����O�ł��傤�B

�u�m�荇���̋�s���ɕ������Ƃ���A���������̂͂T�N�`�P�O�N�̃X�p���ł݂���̂ŁA���͂��낳�Ȃ��ق��������v�Ƃ����̂́A�����m��Ȃ����Ƃ�\�I���Ă���悤�Ȃ��̂ł��ˁB

��̃`���[�g��5�N10�N�ۗL����ƁA�ǂ��Ȃ邩�͈�ڗđR�B�i�j

��s���̂悤�Ȃǂ��炩�Ƃ����ƁA�u������t�@���h���v�ł�����A���Ď���������ƍ���̂ɉ����A�g���[�h�̂��Ƃ�m��Ȃ����炻���������̂ł��傤�B

�@

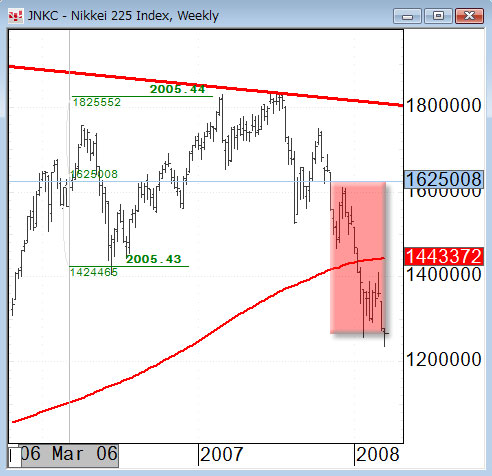

�����U���Ĕ����Ă���̂���N�O����Ƃ����ƁA�킩��₷���O���t�ɂ���ƁA���̐Ԃ��]�[���Ńi���s�����������Ă��邱�ƂɂȂ�܂��B

�ł�����A���R�ɏ㏸���āA�܂��v���X�ɂȂ�A�܂葹�����߂��̂͂܂������ł��傤�B

�₽��������������u�����ʼn��������l�C���ł���悭�v�Ƃ����A���X�L�[�Ȃ��Ƃ����ƁA�����������ɂȂ��Ă��d���Ȃ��ƌ������Ƃł��B

���ꂩ�牺����Ȃ��Ƃ����`���[�g�ł͂Ȃ��̂ŁA�ň��ł�����Ȓ��x�ōςƎv���āA������������Ǝv���܂��B

���͎��̃V�X�e���̂�����N�Ԃ̃p�t�H�[�}���X�Ȑ��ł��B

�ڍׂ͂�����B

https://www.daytradenet.com/hiloband/archives/2008/03/081305.php

�@

�@

�����Ȃ�A���b�Z�[�W�𑗂��Ă��܂��āA�����܂���B **�ƌ������̂ł��B �͂�������̓��L��ǂ܂��Ė���Ă��܂��B�l�͂e�w�Ɗ�������Ă��܂��B

�����A�l�͍��܂ŐF�X�Ȃ��Ƃɑ��ď�肭����Ă��܂����B(�ΐl�W��A�d���͂����ł�����܂���B��w�͍s���܂������A���Z�͎��߂܂����@)���������Ȃ�����Ă��܂����B�l���g�̏����ׁ̈A�a�C�̂��Ƃ�����A����������Ǝv���Ăe�w���n�߂܂����B

���߂͋��낵���قǁA(��Q������)��肭�����Ă܂����B�ł��A�T�u�v���C���ő傫�ȑ������o���Ă��܂��A���ꂩ��A�]����悤�ɒ����������Ȃ�܂����B���M���S���Ȃ��Ȃ�A�����������\�����ɂȂ��Ă��܂����B����ȂƂ��ɁA�͂�������̓��L��m��܂����B

�l�́A�e�w�ł����K���ɂȂ��Ă��������ŁA�w�͂͐l��肵�Ă��Ȃ����ƂɋC���t���܂����B�@�����Ō����̂��Ȃ�ł����A���̗ǂ��Ɏ��M�������āA�l���w�͂������ɁA���܂ł͕�������肭�����Ă��܂����B(����ȋC�����Ă��������ł��傤)

�ł��A����́u遂�v�ł����B

�Ȃ�Ď����͋����������̂��낤�B�Ǝv���܂����B

�͂�������̓��L��ǂ�ŁA�l�͎����̉߂��ƁA�܂������オ��E�C���܂����B�@�͂�������̓��L�͂ƂĂ��_���I��

�u�{���ɕ�������肭�����Ă���l�́A����������̂��l���čs�����Ă���B�v�Ǝv���܂����B�@

�l�́A������������x���߂āA������x�e�w���܂��B�@�w�͂����܂��B

�������邩���s���邩�͕���܂���B �ł��A���s������A�����e�w�A�������߁A���̎��ɗ͂������đO�����ɐ����čs�����Ǝv���܂��B

��������ȃ��b�Z�[�W�𑗂��ĕs���Ɏv��ꂽ��������܂���B

�{���ɃX�C�}�Z���B �l�̈ӎv�Ƃ������A�͂�������̓��L���璸�������m�����ӂ��Ă��邱�Ƃ�`�����������̂ŁE�E�E�i�Ō�܂Ŏ�������ł����܂���B�j

���L�A���ꂩ����ǂ܂��Ē����܂��B

�@

�e�w�Ƃ����̂́A�ƂĂ��M�����u���[�ȃ}�[�P�b�g�ł��B

�܂�o�C�C���O�p���[��������4�{�ǂ���ł͂Ȃ��A10�{����250�{���邽�߁A���Ă�Α傫�����A�����Ă��傫���Ƃ����A�x���[�I�x���[�I�n�C���X�N�ȃ}�[�P�b�g�ł��B

�{���łe�w�֘A�̖{����������̂́A�����̃}�[�P�b�g�ł́A�݂�ȑ������Ă������Ȃ����߁A���������Ȃ��Ă��ł���A�Ƃ����̂����͂�����ł��傤�B

�Ⴂ�����̂����́A���ʂȎg������m��Ƃ������Ƃ��厖�ł�����A���������Ӗ��ł́A����̌o���Ƃ����̂́A�ǂ��o���ɂȂ����͂��ł��B

�����������Ƃ肪�ł���u���������v�ɂ��Ȃ����킯�ł����B�i�j

�@

���́u�����Ȃ�d�����Ȃ��Ȃ�v�Ƃ����A�o�ϓI�Ȋ�Ղ�

�h�邪���̌��������̂ł����A�����������Ă݂�Ɓu�l�ɂł��Ȃ��̌����ł����v�ƃ|�W�e�B�u�ɍl���邵���Ȃ��Ȃ邱�ƂɋC�Â��܂��B

���͊J���Ă݂Ȃ��ƁA���̐�ɉ������邩�͂킩��Ȃ����A�����ʼn�����������w�͂����邵������܂���B���������̌��́A���낢��Ȃ��Ƃ������Ă���܂��B

�����̋����ȕ��������߂邱�ƂŁA�l�̋����ȍs������������悤�ɂȂ�܂��B

�l�ւ̗D������v�����̐[���́A�����������Ȃ镔�����畦���オ���Ă�����̂ł�����A�����ł͔����Ȃ����̂ł��B

�@

�����Ƃ����̂́A�l���l�����d�g�݂ł�����A�l����Ԃ��߂Ɏg���Ƃ����̂��A���܂������^�Ԃ��߂̊�{���Ǝv���܂��B

�������֍s���Γ����b�オ���邩��ƁA�D�G�Ȃ��������Ԃ�A��ďW�܂��Ă��Ă���邱�ƂŁA���Ԃ�������킯�ł��B

�ړI���Ȃ��茳�ɒu���Ă����ƁA���Ȃ��Ȃ�Ƃ�������������܂��B

����̐l�ԊW�ł���A�Ƒ���F�l�ȂǂɊ��ł��炤���߂ɂ́A������������̂��H

�q���g�͈ӊO�ȂƂ���ɂ������肷����̂ł��B

�����́A�����̐����̂��߂ɕK�v�Ȃ�������Ώ\�����ƍl���A�����Ƒ厖�Ȃ��ƂɃA�^�}���g�����ƂŁA�X�g���X�̏��Ȃ��������ł���Ǝv���܂��B

�@

�@

0312 Wed.

����̓����}�[�P�b�g�͓�������̂��Ƃ̔����߂��p�^�[���B

�����̃g���[�_�[�����^�̃o�[�W�����A�b�v���ꂽ�u�u���C�N�X�L�����E�v���v�B�ȒP�Ȏg���������}�X�^�[����A�����̃}�[�P�b�g�ł��f���炵���p�t�H�[�}���X�����Ă��܂��B

���̓����u���C�N�X�L�����E�v���̎g�����i����j

�@

���ăI�[�v�j���O���I������m�`�r�c�`�p�}�[�P�b�g�̓M���b�v�A�b�v�ŊJ�n�B���̒��q�Ȃ�z���ŏI���͂��B

�Ƃ����n���ł��u���C�N�X�L�����E�v���̎g�����i����j

�@

0311 Tues.

�����~�܂�Ȃ����ă}�[�P�b�g

�Ď��ԂɕύX����A���10��������ƂȂ������̕č�NASDAQ�}�[�P�b�g�������}�[�P�b�g�˓����悤�ɓ�B�I����Ă݂�ƁA�����`���[�g�̓��C�h�����W�̉A���B

�����l�b�g�G�C�h�͐����ŏ������݂������y�����B�ꎞ�ԑ����Ȃ�Ƃ��I��肪�����Ă��܂����������A�艞���̂���g���[�_�[�������A���^�����������Ƃ����Ƃ����ԂɎ��Ԃ��o�߂���B

���̃}�[�P�b�g�ł̃u���C�N�X�L�����E�v���̎g�����i����j

�@

10��

���j���̓����}�[�P�b�g�͈ˑR��B���ɃT�|�[�g�܂ʼn����B���Ă��̐�ǂ��܂ʼn�����̂��H

�C���g���f�C�́A������f�C�g���[�h�ł͏グ�悤�������悤���W�Ȃ��킯�ŁA���ꂪ�傫�ȃ����b�g�Ƃ����邾�낤���A��������v���o����Ƃ����O�����Ă����B

�V�����u���C�N�X�L�����v���́A�t�B���^�[�̋��͂��ɂ��ẮA�x�e�����̈�ɓ����Ă���g���[�_�[������D�]�����������Ă��邪�A�t�B���^�[�̎g���������킩��A�V���v���ŃX�g���X�̏��Ȃ��g���[�h���ł���͂��B

�Ƃ����킯�ŁA���̌��j���̃}�[�P�b�g�ł̎g�����ɂ��āA�u�悭�킩��I�v�ƍD�]�����������Ă��邱�u���C�N�X�L����

�E�v���̎g�����i����j�ʼn�������Ă��܂��B

�@

0310 Mon.

10���i���j���j����̖�̕č��}�[�P�b�g�́A�Ď��Ԃ̂��ߖ�10��30���J��ł��B

�X�L�����V�X�e���̃g���C�A���T�[�r�X�̓K�p�͈͂��g��

�u���C�N�X�L�����E�v���̐V�@�\�lj��ɔ����A�ȑO�Ƀg���C�A�������p�������ł��A�Ăуg���C�A�����ł���悤�ɂ��܂����B

���܂łɗL���T�[�r�X(�u���C�N�X�L�����A�X�C���O�X�L�����A�l�b�g�G�C�h)���邢��DVD�w������������ꍇ�A�O��̃g���C�A�����甼�N���o�߂���ƍĂѐ\�����ނ��Ƃ��ł��܂��B

�E�L���T�[�r�X�ADVD�w������������A�e�g���C�A���N�Ɉ�x�A���p���Ă����������Ƃ��ł��܂��B

�E�X�C���O�X�L�����E�v���i�͂����R���j�̎��p�͏]���A�u���C�N�X�L�������邢�̓X�C���O�X�L��������x�ȏ㗘�p���ꂽ�ꍇ�̂݉\�ł������A�L���T�[�r�X�ADVD�w����������������\�ɂȂ�܂����B

�E����ɍ��܂ł́A�����Ɉ�̂݉\�ł������A�����T�[�r�X�̃g���C�A���������Ɏ��p�\�ƂȂ�܂����B

������@��ɂ��ЁA�X�L�����V�X�e���̐��\��̌����Ă��������B

�@

�Ƃ������ƂȂ̂ł����A����͂���Γ��{����B

���o���ώw��������ƁA���T�͉��ɂ���T�|�[�g���e�X�g����邱�ƂɂȂ�͂��B

�����m�̂悤�ɓ����}�[�P�b�g�͏o���������Ȃ��A�X�C���O�ŃI�[�o�[�i�C�g����ƃu���₷���A�X�g���X�̍����g���[�h�ƂȂ邱�Ƃ́A�l�b�g�G�C�h�Ŏ��グ������̓����`���[�g������Έ�ڗđR�ł��B

����́A�������@HiLoBand G�`PS�@�̃V�~�����[�V�����̐�����������Ă��܂��B

https://www.daytradenet.com/Service/robot/index.htm

�X���Ƃ��āA���{���̓X�C���O�X�L�����v���́@W�@���x���ł̐��т̕����ǂ��A�č����́A�@H

���x���ł̐��т̕����ǂ����Ƃ�������炩�ł��B

�������Ԃł̗��v�����ׂ�A���������X���͊ȒP�ɂ킩��̂ł����A�Ċ��͂Q���T��h���i255���~�j�ŁA5��3��h���i540���~�j�̗��v�B

������{����500���~�ŁA���v��265���~�B

�Ċ��ł̎�����550���~�Ȃ�A���v��1080���~�B

�Z�~�i�[�ʼn�����Ă���悤�Ȍ��ۂ��A���ۂ̃}�[�P�b�g�ŋN�����Ă���̂ł��B

���Ⴀ�ǂ���������̂��H

�����_�ł̎��̒m�����̉�����́A�T���x�[�X�ł̃g���[�h�ɐ�ւ��邩�A�u5�e�B�b�N�����v���Ƃ������ƂɂȂ�܂��B

������x�̒m���ƌo����������́A�u5�e�B�b�N�����v�ɖڂ������͓̂��R�ł��傤�B

����̓g���[�h�Ƃ��Ắu�ʔ����v���f�R�Ⴄ����ł��B

������v������Ȃ���A�ʔ������N�\���Ȃ��킯�ł����A�P�Ɏ����𑝂₷�����Ȃ�A������ɂ�����@���_���g�c�Ȃ��Ƃ́A���ۂɉ^�p����Ă�����͂悭���킩��̂͂��B

https://www.daytradenet.com/hiloband/archives/2008/03/081305.php

�@

���������}�[�P�b�g���̂��߃l�b�g�G�C�h�ł́A�u5�e�B�b�N�����v��O�ꂵ�ăT�|�[�g���Ă���킯�ł����A�����`���[�g�̃g�����h���x�[�X�ɁA�C���g���f�C�ł̏����傫�ڂ̃g�����h��͂߂A����قǓ�����Ƃł͂���܂���B

��T���̋��j���̃}�[�P�b�g�ł́A�L����HD(2503)�E�A�T�q�r�[��(2502)https://www.daytradenet.com/Gappers/Japanese/2008/03/0307J.htm

�ؗj���̃}�[�P�b�g�ł̃p�C�I�j�A(6773)�Ȃǂ����̗�ƂȂ�܂��B

https://www.daytradenet.com/Gappers/Japanese/2008/03/0306J.htm

������ɓ���ł̐���������܂����A�u���C�N�X�L�����v�����g�����A�ƂĂ��V���v���ȕ��@�ł��Bhttps://www.daytradenet.com/Service/movie/BBS/BSP3/BSP3.html

�ߋ����O���g�����Ƃɂ���āA���̓���̉���̂悤�ȃV�~�����[�V�������\�ł��B

����̖����g���C�A���𗘗p���āA���Ђ��̓���}�[�P�b�g�����z���Ă��������I

�@

�@

�@

�@

0309 Sun.

10���i���j���j����̖�̕č��}�[�P�b�g�́A�Ď��Ԃ̂��ߖ�10��30���J��ł��B

�����ӂ��������B

�˔��I�ȓ�����\�z�ł���̂��H

����̃Z�~�i�[�ŁA�ˑR�N����˔��I�ȓ�����\�z�ł���̂��H�Ƃ��������̂Ƃ��ɁA�m���ȑO�������Ȃ��ƒT���Č�����Ȃ�����������T�����Ă܂����B

�Ƃ����킯�ňȉ��́A2005�N��3���ɏ��������̂Ƃقړ������̂̍Čf�ڂƂȂ�܂����A�������Ⴀ�܂�ɂ��\���Ȃ��̂ŁA�i�j�`���[�g�ւ킩��₷������������Ă����܂����B

�Z�~�i�[�Ő������Ă���A�u�n�C���[�o���h�M���b�v�v���C�v�Ƃ����g���[�h���@�̊�{�́A�����ԕۗL����ƃI�[�o�[�i�C�g�̃v���C�Ƃ����A������X�E�B���O�g���[�h

�ŁA�ł��x�[�V�b�N�ȃg���[�h�헪�ł��B

1998�N��10���̃R�����ł�DELL �̃I�[�o�[�i�C�g�ɂ��ď����Ă��܂����A���������O�̒l�オ���_�������@�Ƃ����̂́A���������̃g���[�_�[�����s���Ă������@�ł��B

�}�[�P�b�g�̗��ɂ͗l�X�Ȏv�f���B��Ă�����̂Ȃ̂ł����A������u���Ԃ�o���Ă����v�̂��`���[�g

�ŁA�ǂ̂悤�ȓ������n�b�L���ƌ����̂ł��B

��Ƃ̋ƐтȂǂ́A�l�b�g�f�ڂ����ȑO�ɁA�v���̃A�i���X�g����Ɋ�Ƃ���̏������ɁA�N���������`�F�b�N���Ă��܂��B

�Ɛт��啝�ɕω����钛����A�ނ�͎����̌ٗp��ł��铊���M���Ȃǂ��^�p���Ă���@�֓����ƂցA�^����ɂ��̏���`���܂��B

�����āA�ł��邾��������킩��Ȃ��悤�ɁA���X�ɑR��ׂ������֔�������̂ł����A���̂Ƃ��ɂǂ̂悤�ȕ����ւǂ̂悤�ȃA�N�V�������Ƃ��Ă��邩�́A�K���`���[�g�Ɍ����

��̂ł��B

�ł�����A�����̗\���ɂ͉�Ўl�G��Ȃǂ́u�Ԃ��Ƃ��v�������炯�̖{��A�o�ϐ�厏��ǂޕK�v�͑S���Ȃ��̂ł��B

�Ȃ��Ȃ��X�̓`���[�g�����邾���ŁA����������������ڗđR�ŃL���b�`�ł��邩��ł��B

�������̓����Ƃ��A�����Ƃ̐�s�����������Ɣ��f����A�莝���̃|�W�V�������������n�߂܂����A�������������͕K�����[�\�N���ɕω��Ƃ��ĕ\���܂��B

�ł�����A�����ŃA�N�V���������A���Ȃ������S�������̑劔��ł��Ȃ�����A�킴�킴�j���[�X��������`�F�b�N���Ă��Ȃ��Ă��A�\���ɊԂɍ����Ƃ����킯�ł��B

���������d�g�݂�m���Ă���A�ǂ��������_�łǂ̂悤�ȑ���◘�v�m�������悢�̂��̔��f�́A���R�Ƃ킩��悤�ɂȂ�܂��B

�@

�ȏ�̂悤�ȗ��R���ؖ�����T�^�I�ȗ�������Ă����܂��傤�B

���̓R���`�l���^���q��̃`���[�g�ł��B

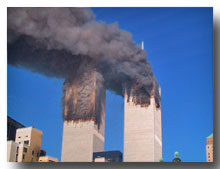

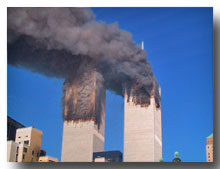

�݂Ȃ���悭�����m�́A9��11���ɕč��ŋN������������u�e���v�Ɩڂ��ꂽ�����ł����A���̑O��̓����`���[�g�ł��B

����̓G�A���C���C���f�b�N�X�Ƃ����q��ƊE�̎w�������Ă������悤�ȃ`���[�g�Ȃ̂ł����A�Ԃ��ړ����ϐ���200���A�D�F��40���A���Ƃ�3�{�̓n�C���[�o���h�M���b�v�v���C�Ŏg��3�{�̈ړ����ϐ��ł��B

�@

���̂T�{�̈ړ����ϐ�����Ă�����A�������������Ă���A���R��d���������ĒE�o����|�C���g�Ȃ̂ł��B

�����āu�J������v�Ƃ�����D�̃V���[�g�]�[���֓˓������Ƃ������Ƃł�����̂ł��B

���̎���������Ƃ���Ă���A�u�r�����f�B����h�v�Ȃ�A���̂����肩��A�o�C�C���O�p���[�S�J�ŃV���[�g�����Ă����͂��ł��B

�i�j

�n�C���[�o���h�M���b�v�v���C�Ă͂߂�ƁA������3���O��8���܂��́A2���O��9�����V���[�g�̃G���g���[�|�C���g�ƂȂ�܂��B

���[���ł�5����Ɏ�d���������܂�����A���̃V���[�g�|�C���g�́A�h���s�V���̃^�C�~���O�������ƌ����܂��ˁB

�܂����̃i�X�_�b�N�����w��������A8��30�����V���[�g�̃^�[�j���O�|�C���g�ɂȂ�܂��B

�������ł��傤���H

���Ă����Ă��u�킩��ɂ����Ȃ��E�E�v�Ƃ������́A������̓����łǂ����B

�`���[�g�����ǂ߂�A���������˔��I�ȃA�N�V�����ɂ��Ή��ł���Ƃ����킯�ł��ˁB

���������́A�p�\�R�����g�����ƂŁA�f���炵���|�e���V��������ɓ���邱�Ƃ��ł��鎞��ɐ����Ă��邱�Ƃ������ł�

�܂��B

������ɓ���ɂ����������܂��B

https://www.daytradenet.com/Service/movie/netaidPassport/netaidPassport.html

�@

�@

�@

0308 Sat.

�呛���̃��W�b�N

�����Y�Ⓚ�H�i�ɎE���܂��������Ă������ł́A�q�X�e���b�N�ƌ����Ă����قǂ̕łӂƋ^��Ɏv���_������܂��B

�}�X�R�~����́u�����ɂ͂���Ȃ�̒Z�������܂Ƃ��v�Ƃ����O��ɊW�����āA�u�����̉q���Ǘ��͐M�p�ł��Ȃ��v�Ƃ����������蕷������Ă����킯�ł��B

���Ⴀ����Ŏ��Ԃ͉��������̂��H

���nj��_�͏o�邱�Ƃ͂Ȃ��E�������ɂȂ��Ă��܂��ł��傤�B

�Ƃ����̂́A������@���Ή����ł�����ł͂Ȃ�����ł��B

�ł͉������Ȃ̂ł��傤���H

�����ł������ł��A�������̗�O�������A�����Ȃ��̂̂ق����u���S�v�Łu���������v�Ƃ����X���ɂ��āA�٘_�����ސl�͂��Ȃ��͂��ł��B

�ł����������W�b�N�Łu����|���Ă��Ȃ��R�X�g�̈������̂̈��S�����Ⴍ�Ȃ�͎̂d���Ȃ��v�Ƃ����ӌ������{�Ŏx������Ȃ��͉̂��̂ł��傤���H

����́A�u����������S�łȂ��Ă����̂��H�v�Ƃ����c�b�R�~���|������ł��B

�u���S�łȂ��Ă����v�ƍl����l�͂��Ȃ��ɂ�������炸�u����������S�łȂ��Ă����̂��H�v�Ƃ������w���̌��܂̂悤�ȗ���������ă��m�������Ȃ��Ƃ����̂͗�Âɍl����A�����Ԃ�������ƂȂ̂ł��B

80�~���P��250�~�̓����̕����u��Ԃ��R�X�g���������Ă���v���Ƃ͒N�����Ă킩�铹���ł��B

�@

����̓g���[�h�̐��E�ł������ł��B

��ɑ����������Ȃ���A��s�֗a���Ă��������̂ł��B

�ł����A��������傫�ȗ��v���~�����āA�g���[�h������̂ɂ�������炸�A����g���[�h��@�ŁA����������傫�ȑ������o�����Ƃ��܂��B

�������炢�̑傫�ȗ��v���o�����̕��������ɂ�������炸�A�����͂͂��ꂾ�����������ƁA�����̂Ɠ������Ȃ̂ł��B

�u�傫�ȃv���t�B�b�g���o�����߂ɂ́A����Ȃ�̃��X�N�����݂���Ɓv�����펯�ɊW�����āA���̃g���[�h��@�͐M�p�ł��Ȃ��Ƒ������Ƃ�����ǂ��ł��傤���H

�g���[�h�ł�3����s�ŁA��s�ɗa����������v���o��������̂ł��B

�u�g�[�^���ŏ��ĂA�������Ă������̂��H�v�Ƃ����c�b�R�~���|���āA���m�������Ȃ��Ƃ�����ǂ��ł��傤���H

�u�������Ă������v�Ǝv���l�͂��Ȃ��̂ɂł��B

���̂悤�ɑ����o���ĒN�����������ꍇ�̖��́A�g���[�h��@���̂��̖̂��ł͂Ȃ����Ƃ̓n�b�L�����Ă��܂��ˁB

�@

���������Ɉ����ȏ��i�̈��S����M��������̂��H

���������_�ɂ��Ă��A���m�Ȋ��ݒ肵�Ȃ���A���͈����Ȃ��̂ł��B

����́u���ł������}�ɔ����Ă��������������v�Ƃ������}�����������Ȃ����Ƃ�u���̐��i�͍Đ����𗘗p���Ă��܂��v�Ȃǂƌւ炵����搂����i��M�����Ȃ��̂Ɠ������Ƃł͂Ȃ��ł��傤���B

�Đ������g�����Ƃ��ւ炵���Ɉ�����邱�ƂɋU�P�I�ȏL��������̂́A�Đ��������邽�߂ɂǂꂾ���]���ȃR�X�g�ƃG�l���M�[���K�v�ŁA����ɉߏ��CO2���ǂꂭ�炢�f���o���Ă��邩�������Œ��ׂĔc�����A�m���Ă���̂��ǂ��������m�ł͂Ȃ�����ł��B

����������Ԃ̂�����v���Z�X���Ȃ��u�n�����g�����v�u�l�グ���v�u�i���Љ���v�u�X�s�[�h���o���Ɗ댯���v�ȂǂƂ����X���[�K�������f���Ă��������Ƃ������������{�̃��f�B�A���Ă��܂��B

�����������w�����x���̖��ȗ��������ꂽ�q�X�e���b�N�Ƃ�������ɂȂ�ƁA�٘_��������ɂ́A���Ȃ�̗E�C���K�v�ɂȂ�Ƃ�����Ȃ��Ƃ��N����킯�ł��ˁB

���̊ԂɒN���٘_�������Ȃ��A�܂�ŋ��Y��`���̂悤�ɂȂ����̂ł��傤���H

�@

�@

0307 Fri.

��R����������u���C�N�X�L�����v��

�����b�l�ł��B�Z�~�i�[�ł�HLBGP�����Љ�������܂������A���݂̂悤�Ȋ��ł̃I�[�o�[�i�C�g�͊댯�Ɣ��f���A���C���g���̃^�C���t���[���ŊĎ����Ă���܂��B

�ŋߓ��ɂł����A�C���g���ł̃g���[�h�ɂ��Ă͒�R�E�x������@���ɐ��m�ɔ������邩���A���ɏd�v�ł���Ɗ����Ă���܂��B

���́A����1���̖����100������Ώۂɂ��āA�T���E������HLB�������̕��тƁA���[�\�N���̃t�H�[���C�V�������ǂ����̂�I�сA�Y�t�t�@�C���ɂ���܂��悤�ɁA�T����������E30�����E3�����ւƎ��Ԏ���ς��Ȃ����R�E�x�����Ǝv���鐅������`���A�ŏI�I�ɂ�1�����ŊĎ����Ă���܂��B

�ȑO�́A���[�\�N���P�O�{���x�̍��l�E���l���C�����w�W�ɂ��Ă����̂ł����A�`���[�g�����ɂ����A�܂��������ɍœK�Ȏ��Ԏ����قȂ�ȂǁA���܂�g������͗ǂ�����܂���ł����B

�����Ŏ���������Ă������������̂ł����ADTN�l�ł́A30������3�����̒�R�E�x�����ɂ��āACQG�Ђ̃}�N���Ŕ��肳��Ă���������Ǝv���܂����A�ǂ̂悤�Ȓ�`�Â�������Ă���̂ł��傤���H

����������������͈͂ł��������������܂��ƍK���ł��B

�ȏ�A�X�������肢�\���グ�܂��B

�@

�I�[�o�[�i�C�g���Ȃ��f�C�g���[�h�̏ꍇ�́A3�����̒�R�����u���C�N����^�C�~���O����{�Ƃ��āA�����̂���������͂ނƂ������@�����C���Ƃ��Ă��܂��B

CQG�͌��z�g�p������6���~�ȏ�̂��߁A�����̕����u���C�N�X�L�������g���Ă��̂Ē�R�����u���C�N�^�C�~���O���`�F�b�N

����Ă��܂��B

���̃V�X�e���ł́A30�����̒�R���A�����ł�5���Ԃ̒�R�����t�B���^�����O���āA���̏����ɂ��Ă͂܂���������\������@�\������܂��B

�`���[�g�ł̒�R�������ɂ����\�t�g���g���ꍇ�͂������̂��ƁA��R���̈Ӗ����悭�����ł���A���̃u���C�N�X�L�����v�����g�����ƂŁA��R�����̂��̂��`���[�g�֕\��������K�v���Ȃ��Ȃ�܂��B

�Ȃ��Ȃ�A��������R���߂Â��Ă������_�ł��̖������\������邩��ł��B

�@�@�@�@�@�@

9��55���̎��_�Ŋۍg(8002)���\������Ă��܂��B

�@�@�@�@�@�@

���Ƃ̓`���[�g�����Ȃ���A�u���C�N�A�E�g��҂Ă����킯�ł��B

�@

10�~�����ƂȂ�܂�������A4000�����Ɓ{4���~�̗��v�ł��B

�@�@�@�@�@�@�@�@�@�@�@

10��0�S���̎��_�Ŋۍg(8002)���M���b�v�̏�̃G�b�W�ł������R�����u���C�N�A�E�g���܂����B�u���C�N�X�L�����v���ł̓u���C�N�ƕ\������Ă��܂��B

�@�@�@�@�@�@�@�@�@�@�@

�������3��6���̓��{�}�[�P�b�g�ł̎g����������

�ʼn���������̂�����܂��B

�����������ł́A���i3��6���j�̕č����}�[�P�b�g�̔�����@�ɂ��Ă̍l�������ʼn�����Ă��܂��̂ŁA���Ђ������������B

������������ł��A��{�̓M���b�v���܂ޒ�R�������ɏd�v���Ƃ������Ƃ��A�悭���킩�肢��������Ǝv���܂��B

�@

�@

�@

0306 Thurs.

����Ō���V�u���C�N�X�L�����̎g����

�����̓����}�[�P�b�g�͌����ɐ��ڂ��A�z���ŏI���B

�l�b�g�G�C�h���܂��ŏ��ɃK�C�h�����p�C�I�j�A(6773)�������ɏ㏸�������A����́A�����`���[�g�̃g�����h���`�F�b�N�ł���@�\��������A�V�����u���C�N�X�L�����v���̈З͂ƌ����Ă������낤�B

�l�b�g�G�C�h�p�X�|�[�g�ŎQ������Ă�������A�v�킸�������܂ꂽ���e

2008-03-06 09:34:13kotaro

>> BreakScanPro�A����ׂ��I�I

���Ӗ����킩��₷���������������������փA�b�v���܂����B

�������������B

�@

�ꗱ�œ�x���������p�^�[��

���̕č��}�[�P�b�g�̓M���b�v�A�b�v�ŊJ�n�B���lj��Ƃ��z���ŏI���B

NASDAQ�����w���̓����`���[�g

�l�b�g�G�C�h�p�X�|�[�g�̎Q���҂̊F����́A�A���Q���̂R���ڂ����A�W���W���Ƃ��̌��ʂ��o�Ă��Ă���悤���B

����́A�u�͂����R�M���b�v�v���C�v�����Ƃ��ā@COST�@���\�����ꂽ���A�I�[�v�j���O����Ƀu���C�N�_�E���B

10���`���[�g�Ō���COST�B

����̓����l���߂��܂ʼn������Ƃ���ŁA��d����������Ƃ����K�C�h�������̂����A���̌�܂��I�[�v�j���O�̈ʒu�܂ŏ㏸���Ă����̂ŁA�ēx�V���[�g�B

�ŏ��̃G���g���[�́A30���M���b�v�v���C�p�^�[��

�@

-

���̌�A�I�[�v�j���O�����1���Ԍ�A�I�[�v�j���O�̈ʒu������ŏオ���Ă����̂ŁA�܂��V���[�g���B

�܂��Ɂu�ꗱ�œ�x���������A�[�����h�O���R�v�p�^�[���ƂȂ������E�E

�Q���҂̊F������E�n�E�n���[�h�ŁA������1���h���߂��̃Q�C���̂�����A����́A���̓���1000�h���I�[�o�[�Ƃ����D�����B

�Q���������������ƃl�b�g�G�C�h�́A�����ł��Ȃ��A�����ł��Ȃ��ƁA�Ȃ��Ȃ��y�����B

���ʂ��ƈ���̃G���g���[������A�����������Ȃ̂����E�E

�ڍׂ͂���������ǂ����B

�@

0305 Wed.

�K���ɂȂ邽�߂̃q���g

�w��o�X��Ől���ӎ����Ă��Ȃ��Ƃ���A�X������Ă���l�̕\��A�������Â��̂́A�ǂ����ĂȂ̂ł��傤���H

���ċC�ɂȂ�̂́A�������Ȃ̂����m��܂��B

�X�g���X�𗭂߂Ȃ����߂ɂ́A�u�����ɊÂ����l�ɂ��Â��v�Ƃ����p���������킯�ł����A���{�͂ǂ��炩�Ƃ����ƁA�u�����Ɍ������v�̂��}���A�Ƃ���Ă���Љ�ł��B

�����Ɍ������A�Ƃ������Ƃ�Nj����Ă䂭�ƁA�����������߂邽�߁A�����鎖�ԂɑΉ����悤�Ƃ������ƂɂȂ�A���ׂĂ�c�����Ă��Ȃ��ƁA�C���ς܂Ȃ��Ȃ肪���ł��B

���ɉ�ЂƂ������{�̑g�D�̒��ł͓��Ɂu�m��܂���v���Č����Â炭�A�ǂ����Ă��S���I�ɑ��l�ɂ��������Ȃ��Ă��܂��u�m��܂���v�Ƃ����l�Ԃ������Ȃ��Ȃ�Ƃ����킯�ł��B

������d���ł͂��ׂĂ��u�m���Ă���v���Ƃ����߂��邩��ł��B

�Ƃ��ǂ��q�Ƃ�������Ɓu�J�l�v�ɂ��̂����킹�ĐH���Ċ|����A�Ή����Ă���l��ǂ��l�߂�A�Ƃ�����ʂ�ڂɂ��邱�Ƃ�����܂��B

���ŕ����Ă���ƁA����قǂ̑���ł͂Ȃ��A���ׂȂ��Ƃ��Ƃ����v���Ȃ����Ƃł����Ă��ł��B

���������̂�����ƁA������ǂ�ǂ�u�ǂ��l�߂邱�Ƃɉ������o���Ă���v�̂ł͂Ȃ��̂��H�Ǝv���Ă��܂��܂��B

�@

�Ƃ��ǂ����i�̃T�|�[�g�֓d�b���邱�Ƃ�����̂ł����A���������ۂɂ����������e�������������邱�Ƃ�����܂��B

�u�����܂ŋC������Ȃ��Ă��E�E�v�Ƃ������������A���ɂ͍s��������قǂ́u�o�J���J�v���̃��x���ɂ܂œ��B���Ă��邱�Ƃ�����܂��B

���s�s�ȋq�ɂ��Ί���₳���ւ肭����Ȃ��Ă͂Ȃ�Ȃ��Ƃ�����A�X�g���X�����܂�͓̂�����O�ł��傤�B

��������������u���z�v���ł��������Ă��܂��ƁA�ꕔ�́u���q�l�v�͂܂��܂���������킯�ł��ˁB

���������l������ɁA������s���s���ɑΉ����悤�Ƃ���ƁA�u���_�I�Ȍ��S���Ƃ����ʂɂ����ẮA�ƂĂ��c������ԂɊׂ邱�ƂɂȂ�܂��B

�ł�����C�����悭�T�|�[�g���邽�߂ɂ��A���������Ƃ��͂ł��邾�����[���A�̂����b���ł���悤�ɐS�����Ă��܂��B

���������q�͏��Ȃ��ƌ����A������Ƃ����ꌾ���ƂĂ��悭�����܂��B

�܂�����������P�^���̈�Ȃ�ł����ǂˁB�i�j

�@

�ڋq�̗v���ւ̑Ή��ƁA�]�ƈ��̐l�ԂƂ��Ă̑����̑��d�A�Ƃ�����̗v�f�͑�������v�f�̂��߁A����������Ԃ������Ɓu�L���₷���v�l�Ԃ����܂�邱�Ƃɂ��Ȃ�܂��B

�ڋq�ɑ��āA�����̊���������E���Ă܂ŃT�[�r�X����������A�Ƃ����̂́A�s�{�ӂȂ��Ƃł�����A�s��������Ɛ��_��I�ނ��ƂɂȂ�܂��B

�����������ƂɊׂ�₷���d���Ɋւ���Ă���l�́A��������邽�߂ɂ��A���������o�����X�����܂��Ƃ邽�߂ɁA�ǂ���������̂��ɂ��āA���������l���Ă������Ƃł��B

��i�Ƃ��������_�ɂ��Ęb���Ă݂�Ƃ��ˁB

�@

�A�����J�ł́A���W�W���m�荇���Ƃ�����ׂ�ɖ����ɂȂ��Ă�����i���A�悭�ڂɂ��邱�Ƃ�����܂��B

�ł����ɍs�ł��Ă���q�͕��C�Ƃ������A�䖝�����Ă���̂�������܂��A�u�����ɊÂ����l�ɂ��Â��v�Ƃ����x�[�X�����邩��Ȃ̂ł��傤���B

����̏Ί�̑��ʂɂ����x������͂��ł��B

�d���ŏΊ���g���ʂ����Ă��܂��ƁA�v���C�x�[�g�ł̓u�X�b�Ƃ�����Ȃ��Ȃ�͓̂��R�ł��傤�B

�w��o�X��ł̂��̕s�@�������ȈÂ��\��̗��R�́A���������w�i���琶�܂�Ă���̂�������܂���B

�@

���a�ʼn��₩�ȕ\��Ƃ����̂́A���i�̊�����琶�܂����̂ł��B

��������l�ł����Ă��u���v�̂���\��ŁA���ׂĂ͑䖳���ɂȂ��Ă��܂��킯�ł����A���̖{�l�͂���ɋC�����Ȃ��B�Ƃ����P�[�X�͌����ď��Ȃ��͂Ȃ��̂ł��B

����������́A���i�̗l�X�Ȍ������l�ԊW���琶�܂��̂ł����A�����炱���A��Ƀ��[���A��Y��Ȃ����Ƃł��B

���[���A�̋C������Y�ꂸ���������邱�Ƃɑ��ẮA�������g�ł����ߏ��]���������ł��B

���̐l�̍K���x�́u�����ǂꂾ���������H�v�ɂ��킯�ł����A���[���A�̂���S�����́A�l�ԊW�����₩�Ȃ��̂ɕς��A����̎d����\��ɂ��悢�e����^���܂��B

���肪���A���̂��ނ�Ŏ����������ƂɂȂ�A���R�ƍK���ɂȂ��̂ł�����ˁB

�@

�@

0304 Tues.

�D���ȃl�b�g�G�C�h�p�X�|�[�g�g

���̕č��}�[�P�b�g�A�i�X�_�b�N�����w���� �i���[�����W�̉A���ŏI���B

3������n�܂������ɃT�[�r�X�̃l�b�g�G�C�h�ł����A�Q������Ă���݂Ȃ���́A�M�S�ȕ�����B

���^����������ŁA������Ƃ��Ă��A��肪��������܂����A�Ȃ��Ƃ����Ȃ���̃g���[�h�͌��\�y�����ł�����ˁB

�ŁA���̂͂���3��������APOL�B

�K�C�h�ł͉��̈ʒu������ł������E�E

�i���s���ŃV���[�g������Ƃ����A���҂��o���B

���L���Ȉʒu�ł̃i���s���Ȃ�OK�ł�����ˁB

�@�@�@�@�@

008-03-04 00:10:51����������

>> apol�lj��V���[�g���܂����B

>>

�C���g����764�j�̃Q�C���Bapol�V���[�g���ă^�C���g���K�[�ŏo�邩�A�ǂ����ŋt�w���l�̕ی��������邩�A���������l�q�����܂��B

2008-03-04 00:27:16����������

>> ���ϔ��艿�i�́A59�D68�ł��B

�@

���ʂ͂����̒ʂ�B �@���₠�A�������܂����B

�@���₠�A�������܂����B

�@

�@

0303 Mon.

�l�b�g�G�C�h�p�X�|�[�g�����E��ȓ����}�[�P�b�g

���o���ώw���͑傫���M���b�v�_�E���Ń��o�T�[�����Ȃ��A�W���W���Ɖ�����W�J�B

���}�g�z�[���f�B���O�X(9064)�E���Ɏq(5201)�E��a�n�E�X�H��(1925)�Ȃǂ��V���[�g�Ώۖ����B

�敨�͉��ɃT�|�[�g������̂ŁA�����͂���ȏ㉺����\���͒Ⴂ���낤�B

���ďI����Ă݂�ƁE�E����͂���ɉ����������Ȃ��O�O

�l�b�g�G�C�h�p�X�|�[�g�̏����B�f���炵���g���[�_�[���E�E

�ڍׂ͂���������ǂ����B

�@

�V�~�����[�V�����̏d�v��

�g���[�h�𐬌�������ɂ́A�g���[�h���n�߂�O���炷�łɋN���肤��\�����A���炩���ߑz�肵�Ă������Ƃł��B

�V�~�����[�V������ʂ��Ă�����P�[�X�ł̑Ώ��@��g�ɂ��Ă�

��A�s���̎��Ԃ��N�����Ă��A�����ɑf�����Ώ��𐳊m�Ȕ��f�̂��Ƃōs�����Ƃ��ł��܂��B

����ɃV�~�����[�V������ʂ��ē������M�́A�g���[�h�ɋN���肪���ȕs������|���A���M�������ăg���[�h�ɗՂނ��Ƃ��ł��錴���͂Ƃ�

��܂��B

���̂��߂ɂ́A�������V�~�����[�V�������@��m�邱�Ƃł��B��{�͓r���Ń��[����ς��Ȃ����Ƃł��B�����ԓ������[���ŁA�V�~�����[�V�������s�����Ƃ��d�v�Ȃ�

�ł��B

�͂����R�M���b�v�v���C�̏ꍇ�A���łɂQ�P�����Ƃ������Ԃɂ킽���ăV�~�����[�V�����𑱂��Ă��܂��B

���̃g���[�h���@�ŁA�g���[�h���n�߂�ꂽ���̒��ɂ��A���������ɓ��h���A���[��������ɕς��Ă��邱�ƂɋC���t���Ȃ��P�[�X��

���Ȃ��Ȃ��̂ł��B

����ł͂Ȃ�̂��߂ɃV�~�����[�V�������ʂ��f�ڂ��Ă���̂��A�킩��Ȃ��Ȃ��Ă��܂��܂��B�V�~�����[�V�����ł́A�ŏI�I�Ȍ��ʂ��o�����Ƃ��ړI�Ȃ̂ł�

����܂���B���̃��[�����ǂ̒��x�̐��\�������Ă���̂�������߂邱�Ƃ��d�v�Ȃ̂ł��B

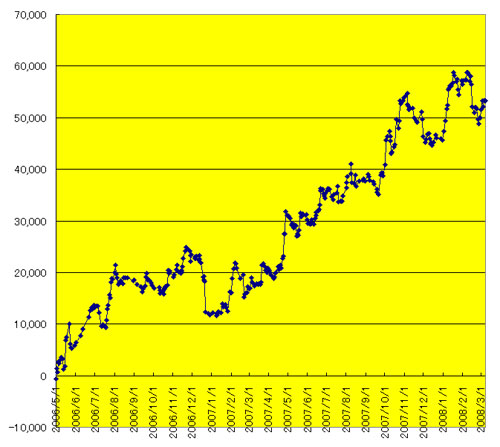

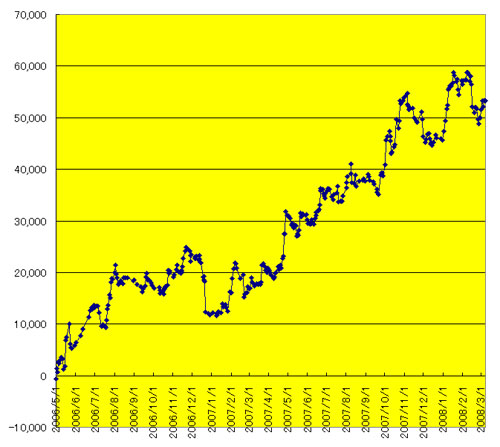

������u�͂����R�M���b�v�v���C�̃p�t�H�[�}���X�v�̍ŐV���ʂ��A�b�v���܂������A���v�������O���t�́A�����ȃA�b�v�g�����h���C�����`�����Ă��܂��B

�܂����ۂɃl�b�g�G�C�h�ł̃K�C�h�ł̍ٗʔ��f�ɂ��g���[�h�ł́A2��4������29���܂ł����̊��Ԃł��A�V�~�����[�V������������1���h�����������v���v�サ�Ă��܂��B

�������̊����ł̈Ⴂ���A21�����������Ƃǂ��Ȃ邩�H

�z�����������ł����N���N���܂��ˁB

���̃V�~�����[�V�����Ƃ̈Ⴂ�Ɋւ��ẮA������l�b�g�G�C�h��ʂ���WEB�T�C�g�Ŗ����̗l�q���L�^�A������Ă䂫�܂��B

�@

�@

0302 Sun.

�l�b�g�G�C�h�p�X�|�[�g

�ꑫ�����u�n�C���[�o���h�E�M���b�v�v���C��O����!!�v�̃X���b�h�ŃA�i�E���X���܂������A�u�l�b�g�G�C�h�p�X�|�[�g�v�Ƃ����T�[�r�X���n�߂܂����B

���܂ł̃T�[�r�X�́A�u�s�x�\���݁v�̂��߂��̂��тɐ\�����܂Ȃ���Ȃ�܂���ł������A���z�Œ藿���́u�l�b�g�G�C�h�p�X�|�[�g�v�ł͍ŏ��ɂ��\�����݂������������ŁA�}�[�P�b�g�f�C�ł̈ꃖ�����K�C�h�t���ő̌��ł���Ƃ����킯�ł��B

�ڍׂ��V�T�[�r�X�I�l�g�G�C�h�p�X�|�[�g�Ɍf�ڂ��Ă��܂��B

���������ɂ͓o�^���ă��O�C������K�v�����邽�߁A����͂����ł��̏ڍ���̕������A�b�v���Ă����܂��B

�l�b�g�G�C�h�p�X�|�[�g�ɂ����i����j

�l�b�g�G�C�h�̖����J�Î��ɂ́A�����̕������v���o����Ă��邱�Ƃ�����A�قƂ�ǂ̕��́A�ǂ��ŃG���g���[���ׂ����́A�����悻�킩���Ă��郏�P�ł��B

�ł����ق�̏������S�O�����ʂɌ��т��ȃP�[�X�ł́A�l�b�g�G�C�h�̂悤�ȁA������ׂ��u�S���̂��ǂ���v��������A�X�g���X�̏��Ȃ��g���[�h���\�ɂȂ�A����͓��R�̌��ʂƂ��ė��v�ƌ��т��킯�ł��B

���j�̕č��}�[�P�b�g�ł́A�����̕������v���o����A���ɂ�2000�h���I�[�o�[�̗��v���o���ꂽ������������Ⴂ�܂����B

���̂悤�ɁA�S���I�ȕی��������邱�Ƃŗ��v�ւƌq����A����͗ǂ��C���ŏT�����߂�����Ƃ����A���������ł͎�ɓ���邱�Ƃ��ł��Ȃ����̂��A��ɓ���邱�Ƃ��ł���̂ł��B

�ǂ����A���̃`�����X�����������Ȃ��I

�@

0301 Sat.

30�N�č��敨�̃e�B�b�N�̒l����3������k��

Minimum Tick Size Modification for�@Treasury Bond Futures

����͂��Ȃ�傫�ȕύX���ƌ����Ă������낤�B�Ƃ����̂́A���̕ύX�ɂ���ė������ƃ��X�|���X���ǂ��Ȃ邩�炾�B

�V�J�S�敨���i������uCME�i�V�J�S�E�}�[�J���^�C���E�G�N�X�`�F���W�j�v�̔��\�ɂ��ƁA�č��敨�̂P�e�B�b�N�̒l����3��3�����甼���ɏk������A�������Ԃ�50���قǑ����Ȃ�Ƃ����B

Minimum Tick Size Modification for 30-Treasury Bond Futures, 5-Year

Treasury Note Futures & Options, and 5-Year Treasury Note Flexible

Options Contracts - UPDATED INFORMATION

Effective March 3, 2008, CME Group will reduce

the minimum tick size for the following Treasury contacts:

· 30-Year U.S. Treasury Bond Futures from 1/32 nd to ½ of 1/32 nd

(from $31.25 to $15.625)

· 5-Year U.S. Treasury Note Futures from ½ OF 1/32 nd to 1/4 th of

1/32 nd (from $15.625 to $7.8125)

· 5-Year U. S. Treasury Note Options from 1/64 th to ½ of 1/64 th

from ($15.625 to $7.8125)

· 5-Year U.S. Treasury Note Flexible Options from 1/64 th to ½ of

1/64 th from ($15.625 to $7.8125)*

During testing, under a replay of peak market

conditions the upgraded CME Globex platform demonstrated over a 50

percent reduction in response time, from an average of 31

milliseconds down to approximately 16.5 milliseconds.

�@

1���h������A�f�C�g���[�f�B���O�Ȃ��4���܂Ńg���[�h���\������A30�N���̍��敨���ƁA31.25�h���~�S�ŁA�P�e�B�b�N�����A125�h���̃Q�C���ƂȂ�킯���B

�����t�ɓ����A1���Ȃ�łP�e�B�b�N���Ł@31.25�h���@�̃��X�ɂȂ�B

���ꂪ�����ɂȂ�Ƃ����̂́A�����̃g���[�_�[�ɂƂ��ẮA�S���I�ɂ��Ȃ胉�N�ɂȂ�͂����B

�@

�������ƍŏ��l���݂��P�e�B�b�N��1000���Ȃ�10�h���ƂȂ�A���������点�A�����I�ɂ͂���ɏ������ł���B

���̂��߂s�{���h�͊m���ɏ��Ă�g���[�_�[�ɂƂ��Ă͂��������}�[�P�b�g�Ȃ̂����A�����łȂ���A������ƃ��X�L�[���Ƃ������ƂɂȂ�B

���ꂪ�����ɂȂ�Ƃ����킯���B

���Ȃ݂Ɏ����ɑ���o�C�C���O�p���[�Ƃ��������o���b�W�́A�č������ŃC���g���f�C�Ȃ�4�{�A���{����3�{�O��B

Emini NASDAQ100 ��20�{�AEmini S&P500 ��50�{�A30�N�č��敨��100�{�A���o�敨�Ȃ��1000�{�B�@

CQG���ƁA�V���{���́@F.USAA�B

Futures Chicago Board of Trade 30 Yr US Treasury Bonds -Combined

�����30�����`���[�g�����A�ӊO�Ƃ��ꂢ�ɓ����B

2��28����1���Ŗ�750�h���A2��29���Ȃ��500�h���B

1���h������A�f�C�g���[�f�B���O�Ȃ�4���܂Ńg���[�h���\������A���v��2��28������3000�h���A2��29�����Ɩ�2000�h���B

MarketWatch

�ɂ��֘A�j���[�X���f�ڂ���Ă��邪�A���X�|���X�̎��Ԃ�50�����Z�k����邱�ƂɂȂ邻�������A

����ł��I�[�_�[���o���Ă���́A���X�|���X�Ƃ����̂͂ƂĂ������킯���B

���ꂪ����ɗǂ��Ȃ�킯������A�܂��ɏu�ԓI�ɖ�肳��邱�ƂɂȂ�B

�g���[�h�̖����������l�ɂƂ��ẮA�Ȃ��Ȃ����͓I�ȕύX���Ƃ����Ă������낤�B

�����1���h���̎����ŁA���ꂾ���ɒ���t���Ă���A����Ȃ�Ɋl���Ƃ����̂��A�l�ɂ���Ă͑傫�Ȗ��͂ƂȂ�͂�������ˁB

�@

�@

Home /

Index

of Cool

2008

0301-